이창용 한국은행 총재가 11일 금융통화위원회를 마친 뒤 기자간담회를 열고 기준금리 인하 기대에 대해 “다소 과도한 측면이 있다”며 금리 결정 시에는 환율과 집값, 가계부채 등을 봐야 한다고 밝혔다. 시장은 즉시 이 발언에 반응했다. 이날 10년 만기 국고채 금리가 전날보다 0.036%포인트 오른 연 3.234%로 마감했다. 30년 물도 0.02%포인트 뛰었다.

하지만 하루가 지난 뒤 시장금리는 반대로 움직이기 시작했다. 기준금리 인하 시점이 임박했다는 공감대가 시장에 확산됐기 때문이다. 이 총재도 “차선을 바꾸고 적절한 시기에 방향을 전환할 상황이 조성됐다”고 발언해 이같은 해석에 힘을 실었다. 통화정책방향문에도 “기준금리 인하 시기 등을 검토해나갈 것”이라는 문구가 새롭게 추가돼 주목을 받았다.

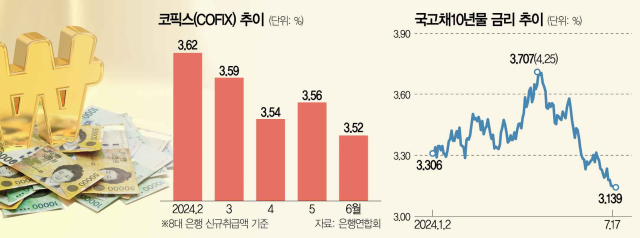

17일 금융투자협회에 따르면 국고채 3년물 금리는 전날 3.035%로 연중 최저치를 기록했다. 10년 만기 국고채 금리도 같은날 올해 가장 낮은 수준인 3.137%로 마감했다. 한은으로부터 나온 상반된 메시지 때문에 시장금리에 대한 통화당국의 영향력이 약해졌다는 해석이 나오는 배경이다.

사실 시장금리는 이미 올해 내내 하락세를 이어왔다. 올 초 3.306%에서 시작한 10년 만기 국고채 금리는 4월 25일 고점(3.707%)을 찍은 뒤 꾸준히 떨어졌다. 금통위 날 반짝 약효가 있었지만 시장이 조기 금리 인하 베팅을 거두지 않았다는 의미다. 석병훈 이화여대 경제학과 교수는 “시장 참여자들이 기준금리 인하가 임박했다는 것을 기정사실화하면서 그 기대가 반영되고 있다”고 설명했다.

문제는 기준금리와 시장금리의 괴리가 커지면 통화 당국의 정책 역량이 제한된다는 점이다. 기준금리를 동결하고도 마치 인하한 것과 같은 효과가 나면서 가계부채와 부동산 시장을 자극하고 있는 것도 문제다. 석 교수는 “기준금리와 시중금리 차가 커지면 중앙은행이 의도한 정책 효과가 나지 않게 된다”며 “한은이 섣불리 금리를 내리지 못한 것도 부동산 시장을 자극할 가능성 때문인데 정작 시중금리는 이미 떨어진 상황”이라고 우려했다.

엎친 데 덮친 격으로 도널드 트럼프 전 미국 대통령의 당선 가능성이 크게 높아진 것도 변수다. 트럼프 전 대통령의 경우 관세 폭탄과 감세 정책에 따른 재정 악화에 미 국채금리가 더 오를 것이라는 분석이 많다. 제롬 파월 미 연방준비제도(Fed·연준) 의장을 겨냥해 11월 대통령 선거 전에 금리를 내리면 안 된다는 주장도 폈다. 연준이 정치인들의 발언에 반응하거나 이벤트에 영향을 주는 것을 꺼리기는 하지만 최소한 금리 인하를 위한 요건과 그 수준이 좀 더 높아질 가능성을 배제할 수 없다.

이 때문에 한은이 메시지 관리를 잘하지 못했다는 지적이 나온다. 8월에 금리를 인하할 수 있는지에 대해 한은 내부에서도 의견이 갈리는 것으로 알려졌는데 정작 시장은 금리 인하에 대한 기대를 공고히 하고 있어서다. 제대로 된 메시지 전달에 실패했다는 의미다. 안동현 서울대 경제학 교수는 “기준금리를 동결하면서 금리 인하 임박 신호를 주다 보니 시장이 반응하고 있다”며 “미국이 금리를 인하하기 전에는 섣불리 움직이기 어려운데 불필요하게 시장 심리를 자극한 측면이 있다”고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

joojh@sedaily.com

joojh@sedaily.com