올해 상반기 해외 부동산 투자금액이 약 7조원으로 반기 기준 사상 최대치를 기록했다. 증권사와 운용사들이 유럽을 중심으로 공격적인 해외 부동산 쇼핑에 나서고 있기 때문이다.

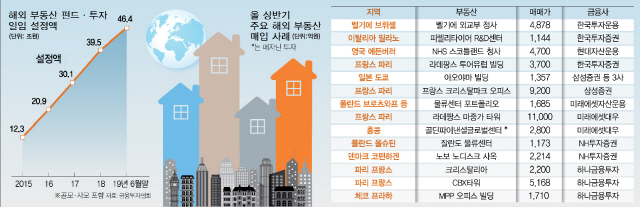

8일 금융투자협회에 따르면 올 들어 6월 말까지 설정된 해외 부동산 펀드 및 투자일임 계약은 공모와 사모를 합쳐 총 6조9,526억원으로 집계됐다. 이는 반기 기준 사상 최대 금액으로 이 같은 추세라면 연말까지 연간 부동산 펀드(이하 투자일임 포함) 설정액은 처음으로 10조원을 넘어설 것으로 전망된다. 최근 몇 년간 해외 부동산 펀드 규모는 매년 급증해왔다. 지난 2016년 8조5,657억원에서 2017년 9조1,986억원으로 늘었고 지난해에도 9조3,769억원으로 증가했다. 올 상반기 설정액을 합쳐 누적 금액은 46조4,198억원에 달한다. 이는 국내에 펀드 형태로 설정된 해외 부동산 투자만 합친 금액으로 직접 해외에 투자하거나 역외에 펀드를 설정하는 경우까지 고려하면 실제 투자 규모는 훨씬 클 것으로 추정된다.

해외 부동산 투자가 증가한 것은 저금리 상황에서 국내외 투자처가 마땅치 않자 기관뿐 아니라 개인투자자도 중수익 수익률을 거둘 수 있는 해외 부동산으로 눈을 돌리고 있기 때문이다. 김관영 JR투자운용 대표는 “연기금으로 매년 연금·공제비 등이 유입되고 있어 이들이 매년 투자해야 하는 돈도 늘고 있는데 대체 투자비중은 여전히 평균 10% 이하”라며 “주요 대체투자 자산인 해외 부동산 투자도 지속적으로 늘 것”이라고 말했다.

투자 지역별로는 서유럽 쪽이 부각되고 있는데 최근 들어 동유럽과 북유럽까지 확대되는 양상이다. 또 투자 물건 역시 핵심 업무지구에 위치한 오피스 빌딩에서 최근에는 물류센터까지 다양해지고 있다. 이는 유로화 금리가 낮아 1%대로 대출을 조달할 수 있는데다 환스와프 프리미엄까지 1.5%포인트 이상을 받을 수 있어 미국 부동산에 비해 수익률이 상대적으로 높기 때문이다.

국내 금융사들은 올 상반기에 프랑스 파리에서만 마중가타워, 크리스탈파크오피스 등 1조원 안팎의 오피스 빌딩 2개를 포함해 5~6개의 빌딩을 사들였으며 이탈리아 밀라노, 벨기에 브뤼셀, 네덜란드 암스테르담 오피스 빌딩도 매입했다. 최근에는 체코 프라하와 폴란드의 오피스 빌딩과 물류센터까지도 손을 뻗치고 있다.

유럽 현지에서는 중국 투자자의 빈자리를 ‘코리안 머니’가 채우고 있다는 평가가 나오고 있다. 사우스차이나모닝포스트(SCMP)에 따르면 2016년 말부터 중국당국은 위안화의 해외유출 통제의 고삐를 죄는 동시에 ‘일대일로 사업’ 인프라 투자로 해외 부동산 투자를 제한하고 있다. 파이낸셜타임스(FT)는 최근 “중국 투자자가 지난 몇 년간 빠지면서 한국 투자자들이 프라임빌딩의 매수 기회를 얻고 있다”고 보도했다.

특히 증권사들이 앞다퉈 IB를 강화하면서 부동산 투자에 공격적으로 뛰어들고 있는 것도 주 요인으로 풀이된다. 컨설팅회사의 한 관계자는 “현지 매각자 측이나 자문사 등 해외에서 국내 증권사들이 막대한 자본력을 바탕으로 한 딜 클로징 능력을 알아주기 시작했다”며 “과거에는 좋은 물건을 찾기 힘들었으나 이제는 해외에서 한국 투자자를 먼저 찾는 경우가 많아졌다”고 설명했다.

다만 국내 증권사와 운용사들의 과도한 경쟁으로 해외 오피스 빌딩의 가격을 올리고 있다는 지적도 나온다. 특히 프랑스 등 서유럽 핵심 국가에서 대형 매물이 나올 경우 국내 금융사들끼리 입찰 경쟁을 벌이는 경우가 종종 벌어지고 있다. 대형 연기금의 대체투자 담당자는 “증권사들이 들고 오는 셀다운 물량에 대한 투자 검토는 많이 했지만 매입 가격이 너무 올라 리스크 등을 고려해 실제 집행은 한 건도 없었다”고 말했다. 한 자산운용사의 임원은 “서유럽 빌딩의 경우 최근 캡레이트가 4% 아래로 떨어졌다”며 “이에 따라 국내 투자자의 눈높이를 맞추기 위해 동유럽이나 물류·호텔 등도 적극 검토하고 있다”고 설명했다.

/이혜진·강도원기자 hasim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hasim@sedaily.com

hasim@sedaily.com