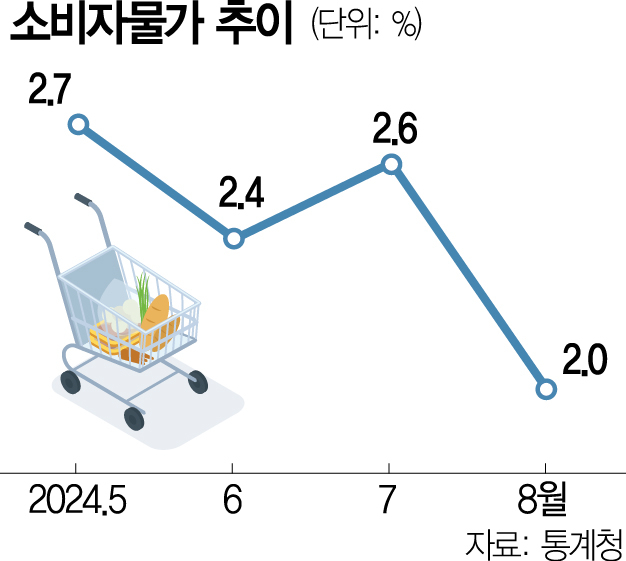

8월 소비자물가 상승률이 2.0%를 기록하면서 한국은행의 인플레이션 목표까지 내려왔습니다. 다만 여전히 가계대출 증가세가 확연히 꺾이지 않아 금리 인하 시점에 대한 한은의 고민은 계속될 것으로 전망됩니다. 전문가들 사이에서도 ‘내수를 고려하면 8월에 미리 금리를 내렸어야 한다’는 입장과 ‘가계대출을 급증세를 고려하면 통화 완화에 신중해야 한다’는 입장이 맞섭니다.

지난 3일 통계청은 ‘8월 소비자물가동향’을 발표하면서 지난달 소비자물가지수가 1년 전보다 2.0% 상승했다고 밝혔습니다. 2021년 3월(1.9%) 이후 3년 5개월 만의 최저치였죠. 보통 통화 당국에서 물가상승률 2%를 기준점으로 둔다는 점을 고려한다면 한은이 10월 금융통화위원회에선 금리를 내릴 공산이 크다는 분석이 나옵니다.

그러나 물가가 목표치를 달성했음에도 통화 당국이 따져봐야 할 요인이 많다는 분석이 흘러나옵니다. 이창용 한은 총재도 “인플레이션만 보면 금리를 내릴 수 있는 충분한 시기”라며 “다른 최종 안정 요인들을 봐서 여기서부터 어떻게 움직일지 적절한 타이밍을 생각해야 할 때가 됐다”고 설명했죠.

가장 근 문제는 가계부채와 금리 인하 여력입니다. KB국민은행과 신한은행을 비롯한 5개 시중은행의 지난달 말 현재 주택담보대출 잔액은 568조 6616억 원으로 한 달 새 8조 9115억 원이나 불어났습니다. 금융 당국은 이달부터 2단계 스트레스 총부채원리금상환비율(DSR)이 확대 적용돼 차주별 대출 한도가 줄면서 가계부채 증가세도 꺾일 것으로 기대하고 있지만 한 달짜리 데이터만으로는 한은이 금리 인하를 확신하기에는 부족하다는 지적이 나옵니다.

미국에 비해 충분하지 않은 금리 인하 여력도 한은의 고민을 깊게 만들고 있습니다. 현재 미국의 기준금리는 연 5.25~5.50%이지만 한국은 3.5%입니다. 이를 고려하면 다음 달 금리를 내릴지, 아니면 상황을 좀 더 지켜보면서 실탄을 아껴 11월에 금리를 내릴지 두고 봐야 한다는 해석이 제기됩니다.

전문가들 사이에서도 의견이 갈립니다. 그간 내수 측면에서 선제적 금리 인하를 주문해왔던 정규철 한국개발연구원(KDI) 경제전망실장은 서울경제신문과의 통화에서 “물가가 안정된 가운데 내수는 나빠 고금리를 유지할 필요성이 없는 상황”이라며 “8월에 금리를 내렸어야 했다”고 했습니다. 한은의 정책 전환이 늦었다는 것입니다.

그는 “경기가 저점을 찍었지만 회복이 잘 안 되고 있는 상황”며 “가계부채가 늘었다고 해서 은행이나 금융기관이 크게 위험해지는 상황은 아니라고 판단한다”고 전했습니다. 금융 안정보다는 내수 부양 쪽에 초점을 맞춰야 한다는 의미입니다.

반면 한은 부총재 출신으로 금융통화위원을 역임한 이승헌 숭실대 경영대학원 교수의 진단은 다릅니다. 그는 “통화정책에서 물가도 물론 중요하지만 여전히 집값과 가계대출이 급증하고 있는 상황”이라며 “한은이 실기했다고 생각하지 않는다”고 밝혔습니다.

이 교수는 “현재 한은의 기준금리 인하를 두고 제기되고 있는 비판의 요지는 ‘내수가 안 좋으니 금리 인하로 경기를 부양해야 한다’는 것”이라며 “그러나 금리 때문에 소비를 안 한다는 주장은 한국 상황과는 맞지 않는다”고 지적했습니다.

오히려 그는 “빚이 소비를 억누르는 요인으로 봐야 한다”고 짚었습니다. 이 교수는 “금리를 내리면 단기적으로 이자 부담이 줄어들어 소비가 늘고 건설투자가 확대되는 효과가 발생할 수는 있다”면서도 “그러나 이는 빚을 다시 늘리는 효과를 낳을 수 있다”고 해석했습니다. 그는 기준금리를 내리고 대출 규제를 하면 된다는 주장에는 “대출 규제는 풍선 효과로 인해 억제 효과가 제한적”이라고 비판했습니다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

vita@sedaily.com

vita@sedaily.com