태영건설의 워크아웃(기업 개선 작업) 신청 이후 부동산 프로젝트파이낸싱(PF) 부실 우려가 커지고 있는 가운데 GS건설(006360)의 알짜 해외 자회사 GS이니마 매각 작업이 다음 달부터 본격화한다. GS 측은 소수 지분 매각을 우선 추진하고 있지만 상황에 따라서는 경영권 매각도 고려하는 것으로 알려졌다.

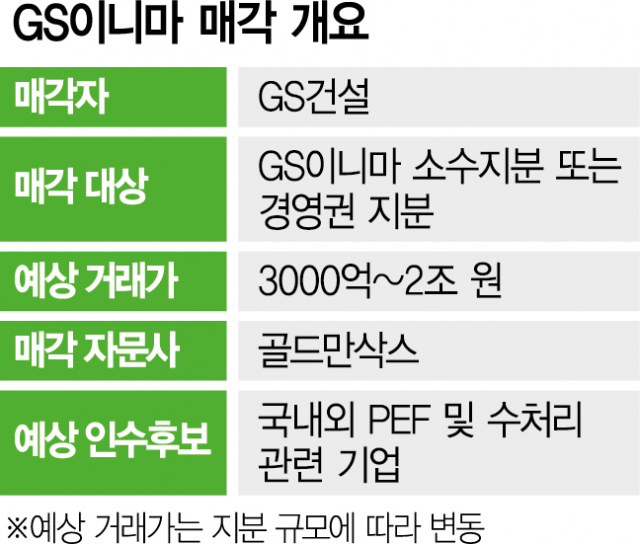

5일 투자은행(IB) 업계에 따르면 GS건설은 100% 자회사인 GS이니마 지분 매각을 위한 투자 설명서를 다음 달 설 연휴 전에 배포하고 본격적인 입찰 준비에 들어갈 예정이다. 앞서 GS는 매각 자문사로 골드만삭스를 선정했다.

매각 규모를 두고 고심해왔던 GS건설은 최근 경영권 매각 가능성도 열어두기로 결정했다. 2021년 기업공개(IPO)를 준비할 당시 GS이니마의 기업가치가 약 1조 5000억 원으로 평가됐던 만큼 경영권 지분을 팔 경우 매각가가 최대 2조 원에 달할 수 있다는 분석이 있다.

GS이니마는 스페인에 본사를 둔 글로벌 수처리 업체다. 스페인과 브라질을 비롯해 미국·멕시코 등에서 해수 담수화 및 상하수도 사업을 영위한다. GS이니마는 2022년 매출 4053억 원, 영업이익 786억 원을 기록했다. GS건설 전체 영업이익의 15%가량을 책임지는 알짜 자회사다.

GS건설이 GS이니마의 경영권 매각까지 검토하고 있는 것은 부동산 경기 둔화에 따른 실적 악화와 PF 부실 우려에 선제적으로 대응하기 위한 조치라는 해석이 지배적이다. GS건설의 자기자본 대비 PF 사업 비중은 지난해 9월 말 기준 60.7%로 다른 건설사와 비교해 상대적으로 낮지만 지난해 4월 발생한 인천 검단 아파트 지하 주차장 붕괴 사고에 따른 재시공 비용이 추가되면서 재무 부담이 커졌다. 부채비율도 최근 1년 새 214%에서 250%로 증가했다. IB 업계의 한 관계자는 “GS이니마의 실적이 견고한 데다 대규모 수주가 계속해서 늘고 있어 동종 업계 기업들을 비롯해 국내외 사모펀드 운용사들도 이번 투자 유치에 관심이 많다”고 전했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

good4u@sedaily.com

good4u@sedaily.com