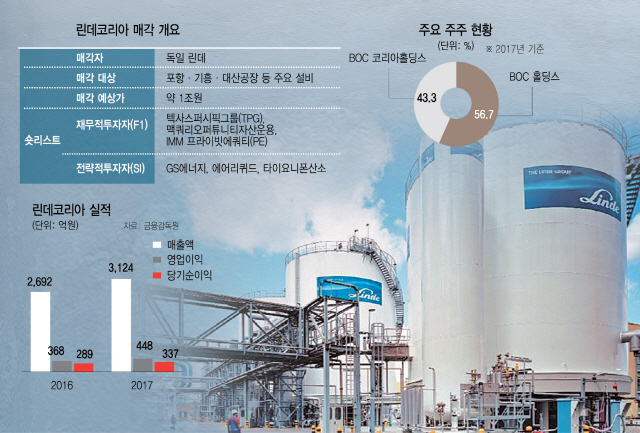

산업용 가스분야에서 3위권인 린데코리아 인수적격후보(숏리스트)가 결정된 가운데 주요 후보자들이 금융기관과 인수금융을 위한 본격적인 짝짓기에 나섰다. 인수자금이 1조원을 넘길 것으로 전망되면서 인수금융 구조를 어떻게 짜느냐가 핵심 열쇠로 떠올랐다. 인수 후보자들은 인수금융으로 투자 리스크를 낮출 수 있고, 금융기관들은 안정적인 수익을 올릴 수 있기 때문에 앞다퉈 대출에 나서겠다는 의사를 밝히고 있는 것으로 풀이된다.

25일 투자은행(IB)업계에 따르면 린데코리아 숏리스트에 선정된 후보 중 재무적 투자자(FI)들은 발빠르게 금융기관들과 인수금융 대출을 협의하고 있다. 텍사스퍼시픽그룹(TPG)은 하나은행에서 인수금융 대출을 받을 예정이다. 맥쿼리오퍼튜니티자산운용은 KB증권과, IMM 프라이빗에쿼티(PE)는 신한(005450)은행과 신한금융투자에서 인수금융을 조달하기로 했다. 신한은행과 신한금융지주는 맥쿼리운용이 우선협상대상자에 선정될 경우에도 인수금융을 제공할 의사가 있는 것으로 전해졌다.

반면 전략적 투자자(SI)인 GS(078930)에너지·프랑스에어리퀴드·일본의 타이요니폰산소는 자체자금이 풍부한데다 대출금리 조건 협상에서 주도권을 잡기 위해 우선협상대상자에 선정된 이후 인수금융 금융기관을 결정할 것으로 알려졌다.

우선협상대상자가 선정되기도 전에 FI들이 인수금융 합종연횡을 고민하는 이유는 1조원이 넘는 예상 거래금액 때문이다. 이번 거래의 매각 대상은 린데코리아의 포항·기흥·대산 공장 등 주요 설비 대부분이다. 이들 자산의 상각전영업이익(EBITDA)은 900억원. MBK파트너스가 동종업종인 대성산업(128820)가스를 인수할 때 EBITDA 배수는 13배 수준이었다. 같은 조건을 적용하면 린데코리아의 기업가치(EV)는 1조원을 훌쩍 넘긴다. 린데코리아의 모회사인 린데가 프렉스 에어와 합병을 추진했을 때 EBITDA 배수도 통상적인 기준인 10배가 적용됐다. 이를 고려해도 린데코리아의 예상 거래대금은 1조원 수준에서 결정될 것으로 전망된다.

금융기관들은 린데코리아가 안정적인 현금 창출력을 유지하고 있다는 점 때문에 선호하고 있다. 산업용 가스사업은 고객들과 장기계약을 체결한 뒤 파이프라인이나 설비를 수요처에 설치, 가스를 공급하는 형태로 수익을 낸다. 초기설비투자 부담이 있지만 꾸준히 대규모 수익을 낼 수 있다는 게 장점이다. 린데코리아는 1999년 한화토탈과 15년 동안 가스를 공급하는 계약을 체결한 뒤 한 차례 연장했을 뿐 아니라 2006년에는 삼성전자 화성공장, 씨텍 등과 장기 공급 계약을 체결했다.

IB 업계에서는 이번 거래의 특성상 FI들이 인수에 유리한 고지를 선점할 것이라는 전망이 나오고 있다. 이번 매각은 프렉스에어와 린데가 합병할 때 공정거래위원회가 일부 매각을 조건으로 승인하면서 관련 자산을 파는 것이기 때문이다. 린데 측은 공정위가 결정한 내년 4월 안에 매각을 마무리해야 한다. 관련 업종을 영위하는 SI에 비해 관계가 직접 없는 FI는 인수 후 공정위의 기업결합 심사 기간이 짧다.

일각에서는 린데코리아의 성장성이 높지 않기 때문에 FI들의 인수 후 부담이 커질 수도 있다는 지적이 나온다. 린데코리아 자산은 대부분 설비 투자가 끝나 매출성장 전망치는 연 2% 수준이다. 이 때문에 맥쿼리운용은 장기 투자자이면서 높지 않은 중수익을 추구한다는 점을 내세우며 적극적으로 인수의사를 타진하고 있는 것으로 알려졌다. IB 업계 관계자는 “대기업 등 SI는 인수금융 금융사를 직접 선택할 수 있기 때문에 미리 움직이지 않는다”며 “공장, 설비, 부지 등만 거래하는 구조라 성장성, 공정위의 기업결합심사 등이 매각의 변수로 작용할 것”이라고 말했다. /박시진·임세원기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com