국내 증시가 조정 장세를 이어가면서 해외 투자에 대한 관심이 커지고 있다. 하지만 미중 무역분쟁, 미국 연방준비제도(Fed·연준)의 기준금리 인상 등 다양한 변수에 안정적인 수익을 보장하는 펀드를 찾기는 쉽지 않다. 금융정보제공업체 에프앤가이드에 따르면 해외주식 펀드의 수익률은 20일 기준 연초 이후 -5.39%로 나 홀로 질주를 이어가고 있는 미국(9.57%)을 제외하고 국내 시장과 마찬가지로 부진한 모습이다.

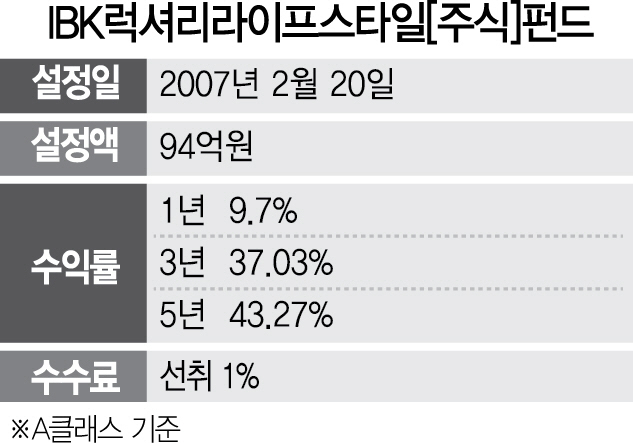

IBK럭셔리라이프스타일증권자투자신탁[주식]은 해외 펀드가 부진한 가운데서도 올해 3.3%의 수익률을 올리면서 선전하고 있다. 특히 1년 수익률 9.7%, 3년 수익률 37.03%, 5년 수익률 43.27%로 꾸준한 성장을 이어오고 있다는 것이 가장 큰 장점이다.

이 펀드는 ‘럭셔리’라는 이름에 맞게 해외 명품 브랜드에 주로 투자한다. 비중 상위 10개 종목을 살펴보면 LVMH·디아지오·다임러·케링·에스티로더·리치몬트·시세이도 등이 포함돼 있다. 국내에서는 익숙하지 않은 명품 브랜드인 태피스트리와 카니발에도 투자하고 있다.

럭셔리펀드는 그간 금융투자업계에서 비주류 상품 취급을 받았지만 지난 몇 년간 꾸준한 수익률을 내면서 재평가받고 있다. 에프앤가이드에 따르면 올해 들어서만 761억원이 럭셔리펀드에 순유입됐다. 수익률이 올라가면 환매가 나타나는 게 보통이지만 럭셔리펀드는 설정액 규모도 3,618억원으로 불어나 국내 테마 펀드 중 가장 빠른 속도로 몸집이 커지고 있다. 럭셔리펀드에는 명품에 관심이 많은 고액 자산가들이 주로 투자하는 것으로 알려져 있다.

중국의 반부패 정책이 느슨해지면서 명품 소비가 살아나고 있는데다 선진국을 중심으로 경기 회복세가 나타나 명품업계의 실적이 회복세에 들어서 럭셔리펀드의 수익률에도 긍정적인 영향을 미친 것으로 분석된다. 샤넬·에르메스·루이비통 등은 지난해부터 줄줄이 가격을 인상하고 있지만 매출이 줄지 않아 성장세가 당분간 꺾이지 않을 것이라는 분석이 나온다. 김시우 한국투자증권 연구원은 “중국에서 소비 능력을 갖춘 인구가 빠른 속도로 늘면서 명품시장의 규모가 커지고 있다”며 “지난해 패션 사업뿐 아니라 향수·와인·시계·주얼리 등도 두자릿수 증가율을 기록했다”고 분석했다.

/이경운기자 cloud@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

cloud@sedaily.com

cloud@sedaily.com