KG그룹이 식음료 업계 투자 확대에 나서고 있다. 치킨 프랜차이즈 KFC를 인수한 데 이어 웅진식품 인수에도 나선 것이다.

4일 투자은행(IB) 업계에 따르면 웅진식품 매각주관사인 씨티글로벌마켓증권이 지난달 27일 예비입찰을 진행한 결과 KG그룹·현대그룹 등 총 7개 전략적투자자(SI)가 참여했다. 웅진식품의 동남아시아 시장 진출을 높게 평가한 중국계 기업도 도전장을 던진 것으로 알려졌다. 크라운해태·대상·아워홈 등 식품 관련 기업들도 인수 후보로 점쳐지고 있다. 업계 관계자는 “이번 매각은 재무적투자자(FI)가 아닌 전략적투자자 간 경쟁”이라면서 “대기업보다는 중견기업 위주로 경쟁이 이뤄질 것”이라고 말했다. 다만 일부 SI는 사모투자펀드(PEF) 등 재무적투자자와 손을 잡았다.

인수전에 뛰어든 기업 중 KG그룹이 주목을 받고 있다. 지난 1954년 국내 최초의 비료회사인 경기화학(KG케미칼)에서 출발한 KG그룹은 곽재선 회장이 법정관리에 들어간 경기화학을 인수한 뒤 열병합발전소를 가동하는 KG에너지, 물류회사인 KG옐로우캡 등을 인수하며 규모를 확대했다. 현재는 결제 관련 서비스 업체인 KG이니시스와 KG모빌리언스, 학원교육 계열사인 KG에듀원, 펀드평가사인 KG제로인, 인터넷언론사 이데일리 등을 계열사로 두고 있다. 지난해 2월에는 CVC캐피탈이 내놓은 KFC를 인수하며 외식 사업에 진출했다.

관련기사

KG그룹이 웅진식품 인수전에 나선 것은 웅진식품의 프랜차이즈 음료 공급 사업을 KFC와 접목하는 방안을 검토한 결과로 보인다. 웅진식품은 프랜차이즈 커피 대리점이나 과거 치킨 프랜차이즈에 주문자상표제품(OEM)으로 커피나 탄산음료 등을 납품했다. 가장 먼저 웅진식품 인수 의사를 밝힌 현대그룹도 여전히 인수에 강한 의지를 보이는 것으로 나타났다. 현대그룹은 골드만삭스 출신 인수합병(M&A) 전문가가 총괄하고 있으며 한때 내부에서 인수 참여에 부정적이었으나 최종적으로 예비입찰에 참여했다.

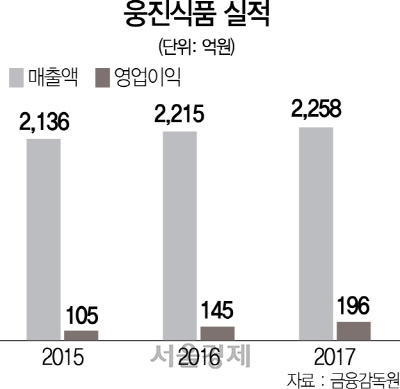

예비입찰은 흥행했지만 가격 논란이 남아 있다. 매각자 한앤컴퍼니는 상각전영업이익 규모가 260억원이고 최근 식음료 업계 M&A 배수가 상각전영업이익의 10~12배 수준임을 고려해 3,000억원대의 가격을 기대하고 있다. 그러나 예비입찰에 참여한 후보자들은 대부분 2,000억원대 초반의 가격을 써낸 것으로 알려졌다. 이에 대해 업계 관계자는 “예비입찰 결과 인수 후보(쇼트리스트)가 추려지면 자세한 재무자료와 공장을 둘러보는 본실사를 통해 실제 가격이 결정된다”면서 “가격은 2,000억원보다 높을 수도 있고 낮을 수도 있다”고 설명했다. /임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com