지난달 국내 채권시장이 이른바 ‘트럼플레이션(트럼프+리플레이션)’ 전망 속에 요동치면서 회사채 발행규모가 지난해 같은 기간보다 73.8%나 줄었다.

1일 블룸버그가 집계한 지난 11월 회사채 발행 통계를 보면 지난달 발행된 회사채 건수는 15건, 규모는 총 9,350억원을 기록했다. 발행규모는 전월과 비교해 1조7,670억원 줄었다. 이는 도널드 트럼프의 미국 대통령 당선 이후 채권금리가 급등한 영향으로 풀이된다. 지난달 30일 기준 국고채 3년물 금리는 1.710%로 트럼프가 대통령에 당선된 지난달 9일에 비해 30.8bp(1bp=0.01%포인트)나 올랐다. 채권금리가 오르면 기업 입장에서는 이자비용 부담이 늘어나기 때문에 회사채 발행을 주저할 수밖에 없다. 뿐만 아니라 하루 동안에도 채권금리가 오전과 오후마다 방향성이 엇갈리는 극심한 변동성을 드러내자 더욱 발행을 망설이게 된 것으로 보인다.

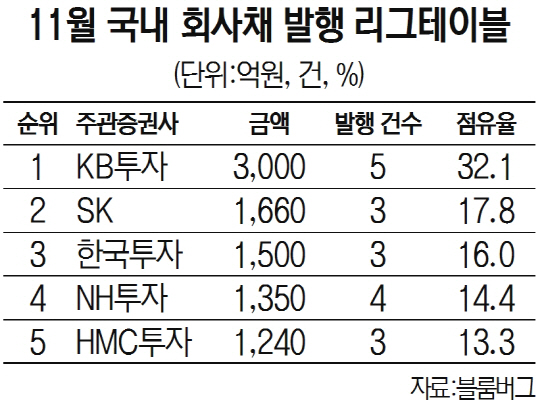

개별 발행사 중 가장 발행규모가 컸던 기업은 지난달 22일 2,900억원을 발행한 한국금융지주(071050)(AA-)였고 그 뒤를 이어 롯데렌탈(AA-)은 지난달 17일 2,000억원을, 롯데칠성(005300)(AA+)은 지난달 22일 1,500억원을 발행했다. 이들 업체 모두 사전 수요예측에서 흥행에 성공해 증액 발행했다. 회사채 발행을 주관하는 증권사 순위에서는 KB투자증권이 총 5건, 3,000억원을 주관하며 전월에 이어 1위를 지켰다 SK증권(001510)(1,660억원), 한국투자증권(1,500억원), NH투자증권(005940)(1,350억원), HMC투자증권(001500)(1,240억원)이 뒤를 이었다.

11월 국내외 신용평가사로부터의 장단기 신용등급 조정은 상향 18건, 하향 18건이 있었다. 개별 업체 중에서는 현대제철(004020)이 국제신용평가사 무디스로부터 신용등급을 ‘Baa3’에서 ‘Baa2’로 상향 받았으며 스탠더드앤드푸어스(S&P)는 KEB하나은행의 신용등급을 ‘A’에서 ‘A+’로 상향했다. 반면 롯데쇼핑(023530)은 무디스로부터 신용등급을 ‘Baa2’에서 ‘Baa3’로 강등당했다.

/박준호기자 violator@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

violator@sedaily.com

violator@sedaily.com