|

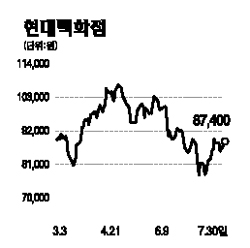

현대백화점의 2ㆍ4분기 총매출액과 영업이익은 각각 전년 동기 대비 4.8%, 15.3% 증가한 4,639억원, 597억원으로 집계됐다. 자회사 백화점들의 실적 호조로 지분법평가이익 또한 전년 동기 대비 30.1% 증가해 세전이익은 전년 동기 대비 24.0% 늘었다. 이로써 현대백화점의 2008년 연간 매출액과 영업이익은 전년 대비 각각 3.8%, 13.1% 증가할 것으로 전망된다. 하반기 백화점 매출 성장은 상반기보다 다소 둔화될 것으로 예상된다. 또한 업체별로 대형마트 부문의 수익성 개선폭 역시 연초 예상했던 수준보다 낮을 것으로 보인다. 반면 현대백화점의 양호한 매출 성장과 판관비 절감으로 ‘영업이익의 불확실성 감소’는 대형 유통주 투자에 있어서 매력적인 요소로 판단된다. 현대백화점은 기존 점포 신장률이 경쟁사 대비 높고 프리미엄 고객의 매출 기여도가 매우 높으며 경기 둔화 시 실적의 하방경직성이 높다. 이는 매출 추정에 대한 신뢰성을 높이는 요인이다. 또한 현대백화점은 상반기에 이어 하반기에도 판관비 절감에 주력할 예정이며 이는 영업이익 성장에 긍정적으로 기여할 것으로 예상된다. 이 같은 점을 고려해 유통업종 최선호주로 현대백화점을 추천한다. 단기적 투자매력도도 높지만 장기적 매력도 높다. 내년 신촌점 별관 오픈을 시작으로 오는 2012년까지 출점이 본격화돼 큰 폭의 이익성장이 기대되기 때문이다. 투자의견 ‘매수’와 함께 목표주가로 14만원을 유지한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >