건강 기능 식품 제조와 판매 기업인 에프앤디넷 매각 예비 입찰에 제약사를 포함해 7~8곳이 몰려 문전성시를 이뤘다. 투자설명서를 받아간 곳 중 절반 가까이 참여한 것인데 병원과 약국 등 오프라인에서 전문 판매 채널을 확보한 것이 부각된 경쟁 요소였다.

6일 투자은행(IB) 업계에 따르면 에프앤디넷 예비 입찰에 제약사·식음료기업·유통기업·사모펀드(PEF)운용사 등 7곳 이상이 참여했다. 2~3곳가량도 참여를 검토 중이어서 입찰자는 더 늘어날 수 있다. 매각 주관은 삼성증권이 맡고 있다. PEF 운용사 유니슨캐피탈은 지난 2017년 7월 에프앤디넷 지분 60%를 약 700억 원에 인수했다. 이후 지분을 늘려 현재 75%를 매각 대상으로 내놓았다.

에프앤디넷은 의약품 도매업체인 한국백신 출신의 김경옥 전 사장이 창업했다. 설립 초기부터 중대형 병원과 약국에서 전문가들이 추천하는 상품으로 판매했다. 전국 4,500곳(2020년 말 기준)의 의료 기관과 거래하고 있고 대형 병원 120곳에는 직접 판매 부스도 뒀다. 1,500곳의 소아과와 산부인과는 물론 전국 3,100곳의 약국에 판매망을 구축했다. 올해 초 전용 온라인쇼핑몰도 열었다.

주력 상품은 임산부 맞춤 건강 기능 식품과 신생아 및 유소아 유산균과 비타민 등 영양 보충용 식품, 아토피 환자용 보습크림 등 화장품 등이다. 대표 브랜드는 락피도다.

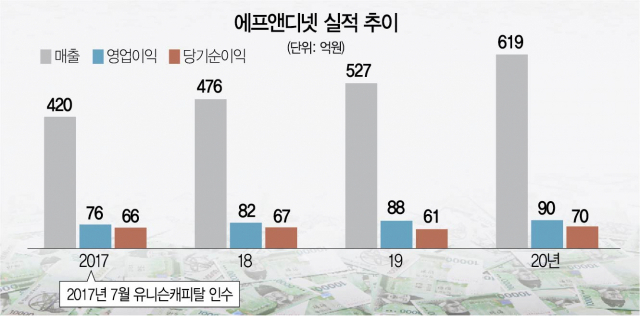

유니슨캐피탈은 인수할 당시 기업가치는 1,133억 원으로 법인세 등 상각전 영업이익(EBITDA·에비타) 기준 약 10배의 가치를 인정받았다. 2017년 매출은 420억 원에서 지난해 619억 원으로 늘었고 같은 기간 영업이익은 76억 원에서 90억 원, 당기순이익은 66억 원에서 70억 원으로 각각 증가했다. 판매관리비 중 영업사원 등 인건비와 부동산 임차료 등의 증가가 당기순이익에 영향을 미친 것으로 보인다.

에비타(2020년 말)는 102억 원. 헬스케어 관련 기업은 20배 정도의 에비타 배수를 인정하는 추세다. 이에 따라 업계에서는 현재 기업가치를 2,000억 원 초반대로 거론한다. 유니슨캐피탈 등 주주는 지난해까지 총 185억 원의 배당금을 수령했다.

IB 업계의 한 관계자는 “건강 기능식 등 헬스케어 업종의 경쟁이 심화되고 있지만 독보적인 판매 채널을 보유하고 있어 전략적 투자자와 사모펀드 모두 관심을 갖고 있다”면서 “다만 인수합병 입찰에서 가격에 보수적인 제약사가 주요 참여자로 나서면서 최종 매각까지 주요 변수가 될 것으로 보인다”고 말했다.

/임세원 기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com