|

올해 만기 도래 회사채 물량이 39조원대로 사상 최고치라는 점은 문제가 되지 않을 수 있다. 회사채 시장이 안정돼 있어 차환 발행 물량을 인수해줄 주체만 있으면 된다. 과거 회사채 대란설이 퍼질 때는 주로 만기 물량이 특정 달에 몰려 있다는 점이 근거로 제시됐다. 특정 달에 갑자기 대규모 물량이 시장에 나올 경우 이를 소화하기가 쉽지 않다는 것이다.

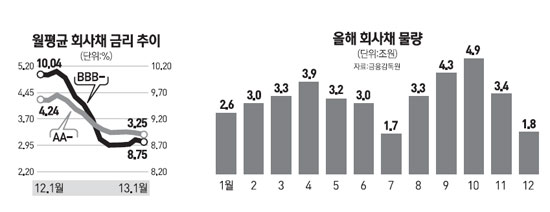

올해의 경우 이 같은 문제는 없다. 올해 전체 만기 물량은 39조986억원에 달하지만 가장 많은 달이 10월의 4조9,000억원으로 전체의 12%대 수준에 불과하다. 나머지 달은 1조7,000억~4조3,000억원 수준으로 전반적으로 만기가 분산돼 있다.

올해 회사채 대란이 벌어질 수 있다는 우려는 시장 자체가 심각한 침체기를 겪고 있는 데서 비롯된다. 한때 과열 현상마저 보이던 회사채시장이 지난해 웅진그룹 사태 이후 급격히 얼어붙고 있어 국내 기업은 신규 회사채 발행을 통한 만기 연장은 꿈도 꾸기 힘든 실정이다.

지난해 중순만 해도 롯데쇼핑이 3년 만기 회사채를 연 2.98%의 금리로 발행하며 '마(魔)의 3%' 벽이 깨지기도 했으나 웅진 사태 이후 신용등급 A등급 이상 회사도 회사채 발행에 난항을 겪는 등 상황이 180도 돌변했다.

한 증권사 고위관계자는 "지난해 웅진 사태 이후 기관을 중심으로 회사채 투자 위험에 대한 경계심이 커진 상태"라며 "넉넉한 보유자금에도 불구하고 기관투자가들이 회사채 투자를 망설이는 것은 투자 위험에 비해 상대적으로 금리가 매력적이지 않기 때문"이라고 설명했다.

금융투자협회에 따르면 지난해 1월 AA- 등급 이상 회사채의 월평균 연 금리는 4.24%, BBB-는 10.04%에 달했다. 하지만 이후 금리가 하향 추세를 이어가면서 이달 현재 AA-는 3.25%, BBB-는 8.75%까지 떨어졌다.

금융 당국은 회사채시장 살리기에 나선다고 공언했지만 해결책 마련은 요원하다. 금융 당국이 프라이머리 채권담보부증권(P-CBO) 도입과 중소기업 전용 회사채시장인 적격투자가(QIB)시장 활성화 등을 추진하고 있는 것으로 알려졌지만 이 역시 시행되지는 않고 있다.

P-CBO란 2000년 초반 시행됐던 제도로 신용등급이 낮은 기업의 회사채를 한데 묶은 다음 신용보증기금 등 보증기관의 보증으로 신용등급을 우량으로 한 단계 올려 유통시키는 방안이다. QIB시장 활성화의 경우 발행회사 범위를 자산 5,000억원 미만의 상장회사로 넓히는 방안이 거론된다.

금융 당국의 해법 도출이 늦어지자 각 기업은 혹시 모를 자금난 봉착을 막기 위해 해결책 마련에 고심하고 있다. 올해 1조원가량의 회사채 만기 도래로 자금경색이 우려되는 한 그룹의 경우 자회사 지분 매각 등으로 목돈 마련을 추진하고 있으며 일부 기업은 핵심계열회사 매각까지 검토하는 것으로 알려졌다. 이외에도 몇몇 그룹이 내부 현금 확보를 위해 금융권 차입을 늘린다고 전해지면서 일각에서는 이들이 부채비율 급증 등 재무제표상 심각한 위기에 빠질 수 있다는 지적도 일고 있다.

한 증권사 채권담당 연구원은 "회사채시장을 통한 자금 조달이 어려워지자 일부 중견기업을 중심으로 보유 현금 마련을 위한 자산 매각이 논의되고 있다"며 "글로벌 경기 침체로 실적 향상이 어려워 자금 확보가 쉽지 않자 그룹 내 핵심자회사를 매각한다는 소문마저 금융투자업계 내에서 돌고 있다"고 말했다.

한 국내 은행 고위관계자는 "은행 금리가 낮아졌고 또 회사채시장이 얼어붙으며 자금 대출 등이 가능한지에 대한 기업의 문의가 점차 늘고 있다"고 전했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >