금융 당국이 소상공인의 금융 비용 부담을 덜어주기 위해 인공지능(AI) 기술을 활용하기로 했다.

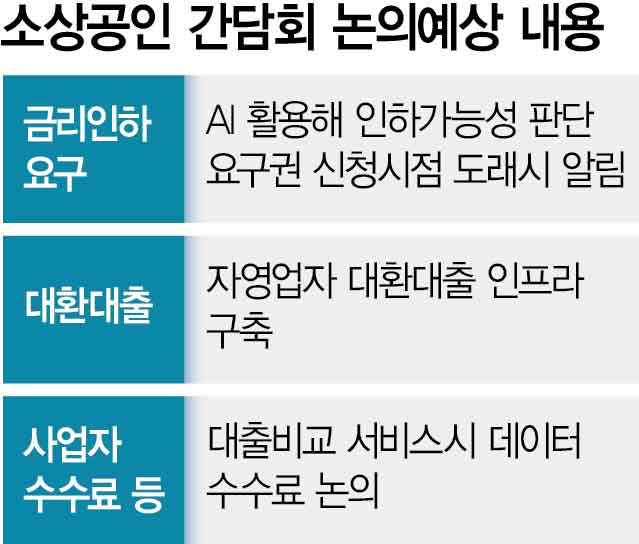

22일 금융계에 따르면 금융위원회는 28일 ‘소상공인 금융비용 부담 완화 간담회’를 열고 이 같은 내용을 포함한 제도 개선 방안을 논의할 예정이다. 간담회에는 전국은행연합회와 신용정보원, 금융결제원, 핀테크산업협회 등이 참석한다. 소상공인연합회와 인터넷 커뮤니티 관계자들도 현장 애로 사항을 전달할 계획이다.

주요 안건은 금리 인하 요구권 자동화다. 지금은 신용점수 상승이나 거래 실적 개선 등 금리 인하 사유가 발생해도 소상공인이 이를 인지하지 못하거나 신청 절차가 번거로워 실효성이 낮다는 지적이 많았다. 금융위는 AI 기술을 활용해 금리 인하 가능성을 실시간으로 판단하고 요구권 신청 시점이 도래하면 자동으로 알림을 제공하는 ‘AI 에이전트’를 도입하는 방안을 검토하고 있다. 시중은행의 한 관계자는 “복잡한 서류 제출이나 별도 상담 없이 자동 안내만으로 신청이 이뤄지면 특히 정보 접근성이 낮은 소상공인들에게 실질적인 도움이 될 수 있다”고 설명했다.

개인사업자 대상 대환대출 인프라 구축도 안건이다. 현행 비대면 대환 플랫폼은 개인 신용대출과 주택담보대출을 중심으로 운영되고 있어 사업자 대출은 은행 창구 방문이 불가피하다.

간담회에 참석하는 핀테크 업계는 개인사업자 대상 대출 비교·추천 서비스를 확대하는 과정에서 데이터 호출 수수료와 개인정보 보호 규제 등 현실적 제약에 대한 제도 보완이 필요하다는 입장을 전달할 방침이다. 핀다 같은 일부 핀테크사는 이미 사업자 대출 중개 서비스를 운영 중이며 향후 정부의 대환대출 인프라가 사업자 대출로 확대될 경우 기존 플랫폼에 대환 기능을 연계하는 방안도 검토하고 있다.

업계의 한 관계자는 “마이데이터 기반의 대출 비교·추천 서비스를 구현하려면 금융회사로부터 개인정보를 실시간으로 호출해야 하는데 이 과정에서 발생하는 건당 수수료 부담이 크고 민감 정보 활용에 대한 규제도 엄격해 영세 핀테크에는 진입장벽이 될 수 있다”고 강조했다. 그는 이어 “보험 비교 플랫폼의 경우 상품 조회 한 건당 약 200원의 수수료를 보험개발원에 내지만 실제 수익은 계약 체결 시 일부 수수료에 그친다”며 “대출 비교만 이뤄지고 실제 계약으로 이어지지 않으면 플랫폼사는 비용만 누적돼 손실이 커지는 구조”라고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

shshin@sedaily.com

shshin@sedaily.com