강성부 펀드로 알려진 국내 사모펀드(PEF) 운용사 KCGI가 한양증권(001750) 인수 후 최소 5년간 직접 경영하고 매각 상대방도 OK금융그룹 이외에 다른 곳에도 기회를 주는 쪽으로 조건을 수정했다. 당초 계획은 3년간 경영한 뒤 OK금융그룹에 매각하는 것이었다.

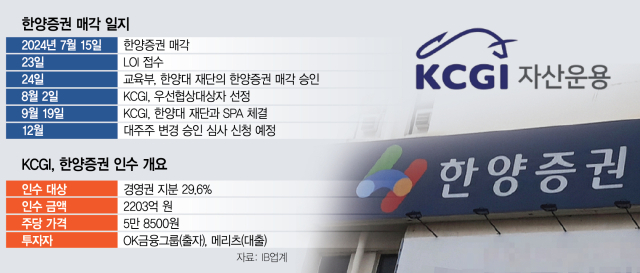

10일 투자은행(IB) 업계에 따르면 KCGI는 이 같은 내용을 담은 한양증권 대주주 변경 승인 심사 신청서를 이달 내 금융위원회에 제출한다. 심사는 신청일로부터 60일 이내에 완료하는 것이 원칙이다. 이변이 없는 한 늦어도 내년 3월 초에는 KCGI의 한양증권 인수 작업이 마무리될 것으로 전망된다.

KCGI는 9월 한양대 재단과 한양증권 지분 29.59%(376만 6973주)를 주당 5만 8500원, 총 2204억 원에 인수하는 계약을 체결했다. 이후 석 달째 대주주 심사 소식이 전해지지 않으며 인수에 차질을 빚는 것 아니냐는 시장 우려가 나왔다.

그간 대주주 심사 소식이 전해지지 않았던 건 KCGI와 당국 간 이견을 좁히기 어려워서였던 것으로 알려졌다.

양측은 KCGI의 한양증권 최소 경영 기간과 매각 대상을 두고 첨예하게 대립했다. 애초 KCGI 측은 한양증권을 인수한 뒤 3년 동안만 경영하고 OK금융그룹에 매각할 계획이었다. 그러나 당국은 이 같은 방안을 받아들이지 않았다. 반대 사유로는 증권사 운영 안정성 확보, OK금융그룹의 증권업 우회 진출 우려 등으로 전해진다.

결국 KCGI 측은 당국 요구를 대거 받아들여 최소 5년간 한양증권을 직접 경영하고 매각 시에도 OK금융그룹 외 여러 인수 후보를 받아들이기로 했다. 이외에 OK금융그룹의 대부업 정리 조건도 붙었다.

금융투자 업계는 KCGI의 이번 결정이 한양증권 인수 성사를 위한 불가피한 선택으로 평가했다. IB 업계의 한 관계자는 “KCGI가 OK금융그룹을 단순 투자자로 제한하고 경영 관여를 원천 차단하기로 한 것은 대주주 심사 승인을 위한 고육지책”이라며 “당국이 우려하는 OK금융그룹의 우회적 증권업 진출 가능성을 차단하겠다는 의지로 보인다”고 분석했다.

이번 한양증권 인수에 약 1000억 원을 출자한 OK금융그룹은 수년간 증권업 진출을 시도해왔다. 2015년 LIG투자증권(현 케이프투자증권)과 2016년 리딩투자증권 인수를 추진했고 2017년에는 이베스트투자증권(현 LS증권) 인수전에서 우선협상 대상자로 선정되기도 했다. 그러나 대부업 중심의 사업 구조가 문제가 되며 금융 당국의 대주주 적격성 심사를 통과하지 못했다.

OK금융그룹은 2014년 예주저축은행과 예나래저축은행 인수 당시 2024년 말까지 대부업에서 완전히 철수하겠다고 약속했다. 이에 따라 지난해 10월 주력 계열사인 러시앤캐시의 대부업 라이선스를 반납했지만 대부 자산을 정리하는 과정에서 계열사 일감 몰아주기 혐의로 6월부터 공정거래위원회 조사를 받고 있다.

또 최윤 OK금융그룹 회장의 친동생 최호 씨가 운영하는 비콜렉트대부가 여전히 영업 중이라는 점도 금융 당국의 우려 사항이다. OK금융그룹은 이 문제를 해소하기 위해 비콜렉트대부 정리에도 착수한 것으로 알려졌다. 업계에서는 OK금융그룹이 그간 증권업 진출을 오랫동안 염원했던 만큼 한양증권 출자는 유지하면서 당국의 입장 변화를 주시하는 것으로 전해진다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

gap@sedaily.com

gap@sedaily.com