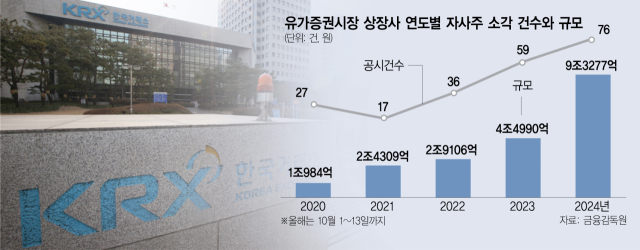

올 들어 9개월여 만에 상장사들의 자사주 소각 규모가 10조 원에 육박하면서 지난해 연간 총액을 2배 이상 웃돈 것으로 나타났다. 정부의 기업 가치 제고(밸류업) 정책에 발맞춰 상장사들이 주주 환원에 적극 나선 결과로 풀이된다.

14일 금융감독원 전자공시시스템에 따르면 올 들어 이날까지 유가증권시장 상장사들이 공시한 자사주 소각 건수는 총 76건, 액수는 9조 3277억 원이었다. 액수 기준으로는 지난해 연간 기록인 4조 4990억 원을 이미 뛰어넘은 수치다. 건수 기준으로도 지난해 연간 59건보다 17건이나 더 많은 것으로 집계됐다. 같은 기간 코스닥시장의 자사주 소각 규모도 4106억 원으로 지난해 연간 총액인 2894억 원을 이미 추월한 것으로 나타났다.

코스피 상장사들의 자사주 소각 규모는 2019년 8725억 원, 2020년 1조 984억 원, 2021년 2조 4309억 원, 2022년 2조 9106억 원 등 매년 완만히 늘어 과거에는 올해만큼 급증한 적이 없었다. 코스닥시장의 소각 규모도 2020년 756억 원, 2021년 1096억 원, 2022년 2244억 원으로 올해처럼 연간 1200억 원 이상까지 늘어난 해가 없었다.

자사주 소각은 기업이 보유한 자기 주식을 이익잉여금으로 사들인 뒤 없애는 행위를 말한다. 기업이 자사주를 소각하면 발행 주식 수가 줄어 주당순이익(EPS)과 주당순자산(BPS)이 대체로 높아지게 된다. 미국 등 주요국에서는 자사주 소각을 배당보다 주가 부양·안정 효과가 큰 주주 환원 정책으로 보고 상장사들이 이를 적극적으로 활용하고 있다.

최근 인공지능(AI) 분야 글로벌 대장주로 평가받는 엔비디아의 경우도 지난 5월 주주 가치 제고를 위해 250억 달러(약 33조 원) 규모의 자사주 소각 계획을 발표했다.

코스피·코스닥시장의 자사주 소각 규모가 지난해보다 5조 원 이상 늘어난 것은 정부의 증시 밸류업 정책 영향 때문으로 풀이된다. 실제 올해 자사주 소각 규모는 대표적인 정부 규제 산업인 금융권을 중심으로 대폭 증가했다. KB금융(105560)은 올해에만 약 1조 500억 원 규모의 자사주를 소각했고 신한지주(055550)와 하나금융지주(086790)는 각각 6000억 원, 3000억 원, 우리금융지주(316140)는 2600억 원어치씩 자사주를 없앴다. 여기에 최근 경영권 분쟁을 겪는 고려아연(010130)이 2조 6000억 원 규모의 자사주를 소각한 점도 전체 액수를 키우는 데 한몫했다.

금융투자 업계에서는 자사주 소각 규모 증가 추세에 대해 주주 가치 제고 문화가 자리를 잡아가고 있다며 긍정적으로 평가했다. 과거에는 상장사들이 주주 가치 제고 요구를 무마할 용도로 자사주 매입 카드를 꺼낸 뒤 물량을 소각하지 않은 채 다시 시장에 매물로 내놓는 경우가 많았기 때문이다. 매입한 자사주 지분을 우호 세력에 넘겨 경영권 방어에 사용한 상장사도 적잖았다. 증시 전문가들은 앞으로도 자사주 매입·소각이 더 활발하게 이뤄지려면 정부가 세제 지원 등 정책적 뒷받침을 더 강화해야 한다고 입을 모았다.

이선엽 신한투자증권 영업부 이사는 “그간 여러 상장사들이 소각 목적보다는 우호 지분 확보를 위해 자사주를 매입했다”며 “자사주 소각 증가는 주주들을 위한 증시 문화가 자리잡고 있는 과정으로 볼 수 있다”고 말했다. 김태홍 그로쓰힐자산운용 대표는 “정부 밸류업 정책이 촉진한 바람직 현상”이라며 “금융사 위주로 이뤄지는 자사주 소각에 보다 많은 상장사들이 동참하기 위해서는 배당소득세 개편 등 정부의 추가적인 지원이 필요하다”고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

econ_jun@sedaily.com

econ_jun@sedaily.com