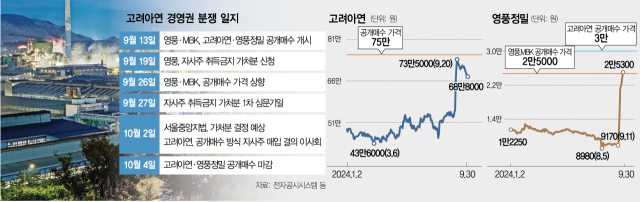

최윤범 고려아연 회장이 영풍·MBK파트너스의 공개매수 종료일(4일)을 앞두고 본격적인 반격 카드를 투트랙으로 꺼냈다. 상대적으로 비용이 적게 드는 영풍정밀에는 대항공개매수로, 고려아연은 자사주 매입 후 전량 소각 계획을 알려 MBK의 공개매수를 저지시킨다는 의도다.

다만 영풍이 제기한 ‘공개매수 기간 중 자사주 취득 금지’ 가처분 신청 결과가 나오지 않은 상태에서 선제적으로 이사회를 개최하는 등 무리수도 적지 않다. 최 회장 측이 고려아연 대항공개매수를 할 자금을 마련하지 못해 배임 및 시세 조종 이슈가 불거질 수 있음에도 자사주 공개매수를 추진하게 됐다는 해석이 나온다.

1일 투자은행(IB) 업계에 따르면 MBK의 공개매수가 2만 5000원을 무너뜨리기 위해 2일부터 시작하는 고려아연 최 씨 일가의 영풍정밀 공개매수(가격 3만 원)는 한국 자본시장에서 펼쳐진 최초의 대항공개매수 사례로 기록될 것으로 전망된다.

현재 장형진 영풍 고문 등 장 씨 일가의 영풍정밀 지분율은 21.75%다. 영풍·MBK는 공개매수를 통해 최대 1710억 원을 투입해 684만 801주(약 43.43%)를 확보하는 것이 목표다. 반면 최 회장이 공개매수에 성공하면 영풍정밀 지분은 35.45%에서 60.45%로 높아진다. 영풍정밀은 고려아연 지분 1.85%를 보유하고 있어 경영권을 가져오면 사실상 의결권을 3.7% 확보하는 것과 같은 효과를 누리게 돼 고려아연 경영권 분쟁의 키로 꼽힌다.

IB 업계에서는 영풍·MBK가 다시 한번 공개매수 가격을 높이게 될지 주목하고 있다. 다만 영풍·MBK는 영풍정밀의 잔여 지분 전체(약 49.14%)에 대한 공개매수를 진행하고 있다는 점이 변수다. 지분을 많이 보유한 기관투자가·개인투자자들 입장에서는 물량 전체를 인수해줄 MBK 측에 청약을 넣을 가능성도 남아 있기 때문이다.

아울러 고려아연은 2일 오전 9시에 열리는 이사회를 마친 뒤 공개매수 방식의 자사주 매입을 발표할 것으로 전해졌다. 자사주를 취득해 전량 소각하겠다는 구상인데 영풍의 가처분 신청이 받아들여져 공개매수 기간 중 자사주 매입이 금지될 상황을 대비해 판결 전에 이사회 소집을 강행하는 꼼수를 부렸다. 고려아연은 1차 심문기일이 열린 지난달 27일에도 재판부에 "영풍·MBK 연합의 공개매수 이후 자사주 매입을 위한 공개매수를 하려고 하는데, 이에 대한 이사회 결의라도 먼저 하게 해달라"는 취지의 판단을 요청한 것으로 전해졌다.

자본시장법은 공개 매수 기간에 주가조작 가능성 등을 막기 위해 공개 매수자와 매수자의 특별 관계자가 공개 매수가 아닌 방법으로 지분을 늘리는 것을 금지하고 있다. 만약 고려아연이 주당 80만 원에 자사주 공개매수를 하겠다고 나서면 주당 75만 원인 MBK의 고려아연 공개매수가 영향을 받을 수 있다. 업계 관계자는 “하이브의 SM엔터테인먼트 공개매수 당시 SM 이사회가 자사주 매입을 결의해 놓고 실제 매입하지 않았던 선례가 있어 실행 여부는 확실하지 않을 수 있다”고 말했다.

논란이 되는 부분은 경영권 방어를 위한 고가의 자사주 취득이 회사에 손해를 끼치는 배임이 될 수 있다는 점이다. 공개매수를 방해하려는 목적이 있다는 점에서 시세 조종 이슈도 피하기 힘들다. 매입한 자사주는 6개월간 팔 수 없다. 공개매수 종료 후 주가가 공개매수 전 가격으로 회귀하는 경우가 대부분임을 감안하면 고려아연이 비정상적인 높은 가격으로 자기주식을 취득하는 것은 회사에 큰 손실 위험을 발생시키는 것으로 간주된다.

매입한 자사주를 소각하겠다는 건 특정 기업과의 주식 교환을 통한 우호 지분 확보로 사용하지 않겠다는 알리기 위한 의도로 풀이된다.

법조계에서는 주주환원을 위한 자기주식 취득이라면 추후 시장가격에 따라 신탁 방식으로 매수해도 되는데, 굳이 높은 가격으로 공개매수 방식을 통해 취득하는 것은 2.2% 주주에 불과한 최 회장의 보호를 위한 것이어서 회사 재산의 사적 유용이고 배임으로 볼 수 있다는 시각이다. 법조계 관계자는 “이사회 결의를 공시함으로써 이를 일반에 공개해 사실상 대항공개매수의 공고와 같은 효과를 보겠다는 뜻”이라며 “이는 자본시장법 제140조 별도매수금지 규정 취지에 반할 뿐 아니라 시세 조종의 의도 내지 배임의 의도가 분명해 보인다”고 말했다.

최 회장 측의 이 같은 움직임에 대해 MBK파트너스는 곧장 자사주 취득 금지 가처분 신청을 법원에 할 방침이다. MBK는 “자신의 경영권을 지키자고 자기 돈 한 푼 안 들이고, 조 단위에 달하는 회삿돈을 쓰겠다는 발상 자체가 심각한 배임 행위에 해당한다”며 “이러한 무리수를 강행하는 경우 자기주식 취득 금지에 관한 추가적인 가처분 등 필요한 법적 조치를 취할 예정”이라고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com