금리 상승에 따른 ‘역머니무브’로 예적금 자금이 급증하고 있지만 오히려 은행들은 채권 발행을 늘리고 있다. 유입되는 자금이 대부분 1년 미만의 단기 상품에 집중된데다 최근 은행채 금리가 다소 진정되는 분위기를 보이면서 금리가 추가 상승하기 전에 미리 자금을 확보하려는 의도인 것으로 풀이된다.

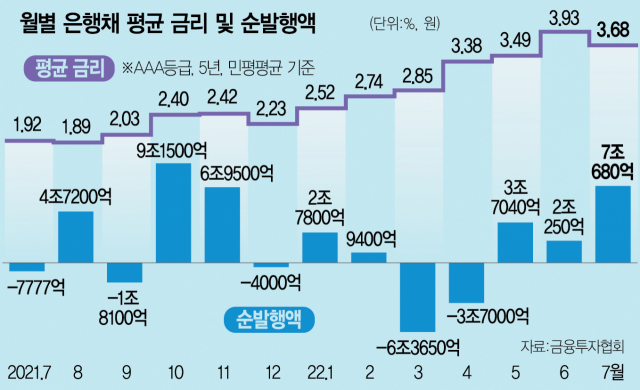

3일 금융투자협회에 따르면 지난달 국내 은행채 순발행액(발행액-상환액)은 7조 680억 원으로 지난해 10월(9조 1500억 원) 이후 가장 큰 것으로 나타났다. 올해 5월(3조 7040억 원)과 6월(2조 250억 원)과 비교해 지난달 증가세가 눈에 띄게 확대됐다. 발행액 규모도 최근 1년 사이 가장 컸다. 지난달 은행채 발행액은 24조 7100억 원으로 지난해 10월(24조 800억 원)을 훌쩍 넘어섰다.

은행들이 이처럼 채권 발행에 열을 올리는 것은 기업대출 수요가 급격히 늘고 있기 때문이다. 회사채 금리가 시중금리 상승에 영향을 받아 고공 행진을 하면서 기업들은 채권 발행으로 자금을 모으기보다 은행 대출 창구로 몰리고 있다. 실제로 지난달 말 기준 시중 5대 은행의 기업대출 잔액은 681조 6743억 원으로 전월 대비 7조 9191억 원 증가했다. 지난해 말과 비교하면 7개월 사이 45조 원 이상 급증했다. 여기에 총부채원리금상환비율(DSR) 강화 등 전 정부부터 이어진 가계대출 규제 영향이 이어지면서 소상공인과 자영업자들이 가계대출보다 상대적으로 규제가 덜한 기업대출로 눈을 돌리고 있는 것도 영향을 끼쳤다.

시중금리 상승에 따라 은행 예적금 상품으로 돈이 몰리고는 있지만 대부분 1년 미만의 단기 상품에 집중되고 있어 은행 입장에서는 중장기 돈을 빌려주는 기업대출 재원으로 쓰기에는 맞지 않다는 것도 은행채 발행 증가 이유 중 하나다. 한국은행에 따르면 5월 기준 국내 은행의 정기예금 중 1년 미만 상품 잔액 비중이 38.31%로 2002년 5월(38.79%) 이후 가장 높은 수준을 기록하고 있다. 이 때문에 ‘역머니무브’에도 은행들이 중장기적 유동성 관리를 위해서 은행채 발행에 나서고 있는 것이다. 시중은행의 한 관계자는 “언제든 돈을 뺄 수 있는 수시입출금 통장에 들어오는 자금은 은행 입장에서는 대출 재원으로 사용하기에는 적당하지 않다”며 “단기 상품에 들어오는 자금은 운용 안정성이 떨어진다”고 설명했다.

여기에 지난해 말부터 고공 행진을 하던 은행채 금리가 최근 다소 진정된 것도 은행채 발행 증가에 영향을 미쳤다. 지난달 5년 만기 은행채 평균 금리(AAA등급·민평 평균 기준)는 3.68%로 전달(3.93%)보다 0.25%포인트 하락했다. 이달 들어서도 3.5%대를 유지하면서 안정적인 기조를 이어가고 있다. 하지만 앞으로 기준금리가 더 오를 경우 은행채 금리도 동반 상승할 가능성이 큰 만큼 은행 입장에서는 미리 채권을 발행할 필요성이 있는 셈이다. 은행채 발행이 급증했던 지난해 10월 기준금리 인상 전망이 강해지자 은행들이 앞다퉈 채권을 선발행한 것과 비슷한 모습이다. 은행의 한 관계자는 “하반기 이후 순이자마진(NIM) 개선세가 한풀 꺾일 것으로 전망되는 등 은행들도 수익성 개선에 신경을 써야 할 시기”라며 “미리 자금을 확보하려는 움직임일 수 있다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

junpark@sedaily.com

junpark@sedaily.com