키움증권은 19일 올해 1분기 유한양행(000100)의 실적이 기대치를 밑돌 것으로 전망한다고 밝혔다. 다만 올 하반기 렉라자의 국내 출시가 전망되는 등 중장기적인 관점에서 접근할 필요가 있다고 조언했다. 향후 6개월 목표가는 9만 9,000원을 유지했다.

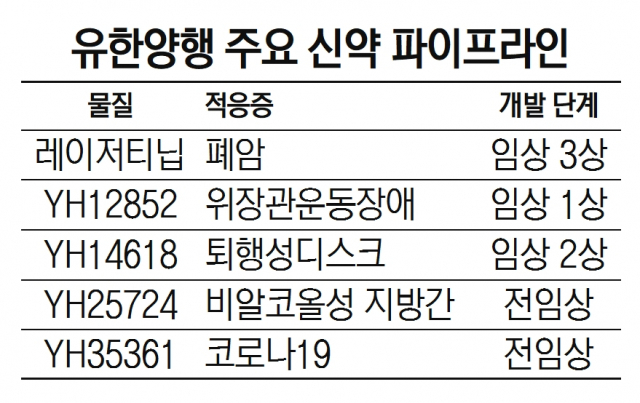

키움증권에 따르면 올해 1분기 유한양행의 매출액과 영업이익은 지난해 같은 기간보다 각각 12%, 1,136% 증가한 3,512억 원과 133억 원으로 추정된다. 허혜민 키움증권 연구원은 “지난해 마일스톤 1,556억 원 유입에 비해 올해 653억 원 유입이 전망돼 실적 개선 기대감이 낮다”며 “매출액과 영업이익 시장 컨센서스에 각각 -8%, -12% 하회 할 것”이라고 예상했다. 그는 이어 “레이저티닙 3상 활발한 진행 됨에 따라 판관비 반영되는 연구개발비가 지난해 같은 기간보다 23% 증가한 265억 원으로 늘었지만, 유한화학의 C형 간염 치료제 원료 재고 물량이 지난 4분기에 반영되며 1분기부터는 정상화가 예상된다”고 덧붙였다.

특히 키움증권은 유한양행의 실적과 연구개발(R&D) 모두 하반기를 기대해봐야 한다고 내다봤다. 허 연구원은 “영업이익은 비알코올성지방간염(NASH) 치료 임상 진척 등으로 인한 마일스톤 유입에 따라 변동성이 있을 것으로 보이나, 프로바이오틱스 하반기 출시 및 레이저티닙(렉라자) 국내 3분기 출시 등으로 하반기로 갈수록 매출 성장에 기여 할 것으로 보인다”며 “이르면 내년 초 미국 신약 신청 및 2022년 하반기 미국 승인이 기대된다”고 분석했다.

레이저티닙 출시 이후 행보도 주목해볼 만하다. 키움증권은 하반기 레이저티닙 국내 출시 및 내년 미국 출시 등으로 수익성 개선이 기대되며 유한양행의 현금흐름 또한 더욱 풍부해질 것으로 예상했다. 허 연구원은 “글로벌 제약사 도약을 위해 법인 설립 및 M&A 등 가능성도 있으며 레이저티닙 상용화 이후 전략 방향성이 중요한 시기로 판단된다”고 말했다.

/신한나 기자 hanna@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >