MBK파트너스가 국내 스크린골프 선두업체인 골프존 인수를 추진한다. 골프존은 스크린골프 업계 1위 업체로 미세 구조조정만으로도 20~30%의 안정적 수익을 거둘 것으로 전망돼 레저 업계 인수합병(M&A) 시장에서 일찌감치 알짜매물로 통했다. MBK는 양호한 현금흐름을 보이는 내수기업 인수를 선호해 진작부터 골프존에 관심을 가져왔다. MBK 외에 국내 굴지의 사모펀드 두세 곳도 골프존과 접촉하며 인수를 추진 중인 것으로 알려졌다.

26일 투자은행(IB) 업계에 따르면 MBK는 최근 골프존 고위관계자들과 접촉하며 인수를 타진하고 있다. 경영권 프리미엄을 25% 정도로 볼 때 매각대금은 2,500억원 안팎이 될 것으로 추정된다. IB 업계의 한 관계자는 “아직은 사모펀드들이 인수 의사를 밝힌 수준”이라며 “골프존 측은 당장 매각에 전혀 관심이 없는 상황”이라고 선을 그었다. MBK파트너스 외에 두세 개 사모펀드도 골프존 인수를 위해 고위관계자들과 접촉하고 있다. 골프존 고위관계자도 “PE들과 접촉은 있었지만 구체적으로 진행되는 상황은 없다”고 전했다.

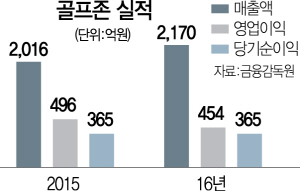

골프존은 산업 내 시장지배력이 강한 반면 기업가치가 저평가돼 있어 알짜매물로 평가된다. 골프존의 지난해 매출액과 영업이익은 2,170억원, 454억원을 기록했다. 당기순이익 역시 365억원으로 탄탄한 현금흐름을 보이고 있다. 지난해 기준 주가수익비율(PER)은 8.16배로 유가증권시장 평균 PER 14배보다 낮은 수준이다.

다만 골프존의 사업구조가 인수에 걸림돌이 될 수 있다. 골프존 가맹점 사업은 프랜차이즈가 아닌 소프트웨어 라이선스를 기반으로 운영되기 때문에 가맹점 간 거리·위치 등 상권자를 보호할 명분이 전혀 없다. 골프존 장비를 갖춘 매장은 지난 2007년 559개에서 2016년 4,817개까지 급증했지만 이들 매장의 상권을 보호할 수 있는 안전장치는 전무하다. 공정거래위원회도 8월 골프존 매장 관련 과포화를 인정하지만 현행법상 이를 직접 막을 근거가 없다는 감사 결과를 낸 바 있다. 골프존 가맹사업의 수익성이 떨어지는 이유다.

IB 업계는 골프존이 저평가된 매물이라는 데 이견이 없지만 경쟁포화 상태 등을 고려할 때 가격협상 여지가 큰 것으로 보고 있다. IB 업계 관계자는 “골프존의 경우 스크린야구인 스트라이크존 등 일부 사업 구조조정만으로도 20~30%의 안정적 수입을 낼 수 있는 것이 장점”이라며 “다만 장기적 수익성 면에서는 한계가 있는 만큼 PE들도 인수에 속도를 내기보다 장기적으로 지켜보며 가격 협상력을 키울 가능성이 있다”고 말했다. / 박호현·김보리기자 greenlight@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >