|

한중 양국이 조속한 시일 내 중국 상하이에 원·위안 직거래 시장을 개설하기로 합의했지만 산적한 과제가 한둘이 아니다. 사상 첫 해외 원화 직거래 시장을 여는 만큼 준비가 허술하면 우리 외환당국이 헤지펀드 등 환투기 세력의 희생양이 되거나 지난 1996년 개설됐다가 4개월 만에 문을 닫은 원·엔 직거래 시장을 답습하는 등 부작용만 낳을 것이라는 우려가 나오고 있다.

①위안화 실탄 없으면 환투기 희생양된다=가장 급선무가 돼야 할 것은 우리 외환보유액 중 위안화 비중을 높이는 일이다. 예컨대 상하이 시장에서 헤지펀드 등 투기세력이 원화를 투매해 원화가치가 곤두박질치면 우리 외환당국은 보유한 위안화로 원화를 사들여 이를 방어해야 한다. 위안화 보유액이 부족하면 앉아서 당할 수밖에 없다. 상하이에서의 원화 가치 급락은 서울 외환시장에도 악영향을 미친다.

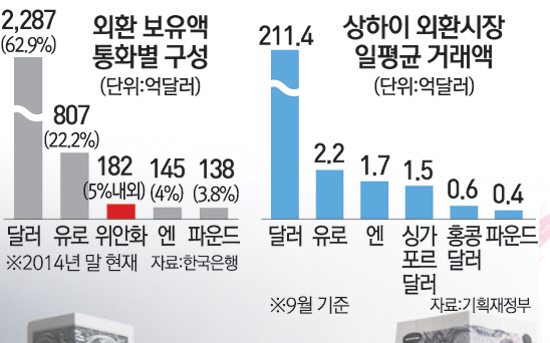

현재 우리 외환보유액 중 위안화는 182억달러 정도. 한국은행에 따르면 지난해 말 현재 총 3,636억달러의 외환보유액 중 기타 통화 비중은 7.1%에 불과하다. 위안화는 많아야 5% 내외라는 추론이 가능하다. 서울에서 하루에 최대 40억달러 정도의 원·위안 직거래가 체결된다는 점을 고려하면 턱없이 부족한 액수다. 정부는 중국 본토에서 위안화 표시 한국 국채(외국환평형채권)을 발행해 위안화를 확보한다는 복안이지만 단기간에 어느 정도를 확보할지 미지수다.

②4개월 만에 문 닫은 원·엔 시장 재연되나=상하이 시장이 '개점휴업'될 수 있다는 점도 문제다. 현재 서울 외환시장은 시중은행들을 '마켓 메이커' 로 설정하고 실제 위안화 수요가 없더라도 거래를 하도록 유도해 거래량은 활발한 상황이다. 하지만 상하이에서도 이 제도를 시행할 수 있을지, 우리나라 은행에 마켓 메이커 역할을 부여할지, 국내 은행들이 중국에서 이를 수행할 능력이 있는지 안갯속이다.

이와 관련해 1996년 개설됐지만 거래량 부족으로 4개월 만에 문을 닫은 서울 원·엔 직거래 시장이 재연될 수 있다는 우려도 나온다. 현재 상하이 외환시장에서 미 달러화만 일 평균 211억4,000만달러 거래될 뿐 유로 2억2,000만달러, 엔화 1억7,000만달러, 파운드 4,000만달러, 뉴질랜드달러 1,000만달러 등 사실상 개점휴업한 통화가 수두룩하다.

③청산은행 수행할 국내 은행 있나=직거래 시장 개설에 반드시 필요한 기관이 '청산결제은행'이다. 청산결제은행은 해외에 나가 있는 중앙은행의 '분점' 개념으로 현지에서 자국 화폐 거래에 따른 결제·전산처리 등 부수 업무를 도맡아서 처리한다. 서울 원·위안 직거래 시장에는 '중국교통은행'이 이 업무를 수행하고 있다.

문제는 현지에서 청산결제 업무를 수행할 국내 은행이 마땅치 않다는 것이다. 기능을 해본 국내 은행은 단 1곳도 없다. 실제 교통은행은 한국에서 청산결제 업무를 처음 수행하며 출범 초기 역할을 못한다는 지적을 받아왔다.

④외환시장 거래 시간 불일치 우려=서울 외환시장에서 원·위안화는 오전9시부터 오후3시까지 거래된다. 하지만 상하이 외환시장은 한국시각으로 오전10시30분부터 오후4시30분(현지시각 9시30분~오후3시30분)까지다. 또 중국은 위안화 거래 시간을 오후11시30분까지 늘리겠다고 밝힌 상황이다. 한국 시장 장 마감 후 원화가 중국에서만 거래되다 가격왜곡 등 부작용이 생길 수 있다.

이외에 상하이 직거래 시장뿐만 아니라 이번 한중 정상회담을 계기로 양국 간 경제 밀착도가 더욱 공고해지면서 향후 중국 금융시장이 휘청일 시 우리가 직격탄을 맞을 수 있다는 우려도 나온다. 지난 8월 중국의 위안화 전격 절하, 상하이 주식시장 폭락 등에 우리 금융시장이 흔들린 현상이 이번을 계기로 더욱 심화할 수 있다는 것이다.

/세종=이태규기자 classic@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >