|

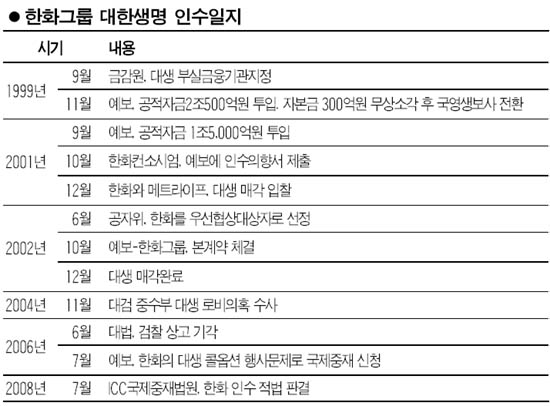

한화그룹은 대한생명 관련 국제중재에서 승소한 것을 계기로 대우조선해양 인수에 박차를 가할 것으로 보인다. 아울러 대생의 경영권을 확보함으로써 대생 상장을 계기로 금융지주사 설립 작업도 가시화할 것으로 예상된다. ◇대생 상장 후 금융지주사 설립할 수도=이번 승소를 계기로 대생 상장작업이 탄력을 받게 됐다. 한화그룹은 대생에 대한 안정적 경영권이 확보된 만큼 서둘러 상장작업에 착수하겠다는 입장이다. 금융계에서는 대생의 상장시기를 내년 상반기로 전망하고 있다. 금융계의 한 관계자는 “상장 주관사 선정과 상장예비심사청구 등의 절차를 거치는 데 일반적으로 6개월 정도가 소요된다”며 “이르면 내년 상반기께 상장이 가능할 것”이라고 내다봤다. 대생이 상장되면 대생ㆍ한화손보ㆍ제일화재ㆍ한화증권 등으로 구성된 금융 네트워크가 더욱 강화되면서 금융지주회사 전환 작업도 가속화할 것으로 전망된다. 금융계의 한 관계자는 “금융지주사 체제로 전환되면 금산분리에 의해 산업자본을 분리해야 하는 문제점이 있지만 금산분리 관련 규제완화 논의가 이뤄지고 있는데다 현행 법으로는 지주사가 아니면 계열사 정보공유가 금지되기 때문에 그룹 내에서 지주사 설립 논의가 급물살을 탈 것”이라고 예상했다. ◇한화그룹의 대우조선 인수 여력 높아져=한화그룹은 대생 상장과 함께 대우조선 인수에 필요한 자금을 확보할 수 있을 것으로 보인다. 증권업계에서 평가하는 대생의 적정 주가는 8,000~1만원 수준이다. 이는 지난 2002년 예보의 지분 매각 가격(주당 2,275원)에 비해 3~4배에 달하며 지난해 일본 오릭스가 보유하던 대생 지분 17%를 주당 5,430원에 인수한 것과 비교해도 두 배 수준에 육박한다. 대생이 상장된 후 주가가 9,000원 부근에서 형성될 경우 한화가 얻게 되는 지분 51%의 평가차익은 약 2조4,000억원에 달한다. 또 콜옵션 행사를 통해 2,275원에 16%의 지분을 추가 확보할 경우 차익이 약 3조2,000억원으로 늘어날 수 있다. 금융계에서는 한화가 대생 상장을 전제로 교환사채(EB)를 발행해 대우조선 인수에 필요한 자금을 마련할 것으로 내다보고 있다. 한화건설 지분과 대생 지분을 기초자산으로 각각 5,000억원, 1조원 정도의 EB를 발행할 수 있을 것으로 예상된다. ◇한화, 중장기 사업 안정적 추진 동력 확보=한화는 2002년 인수한 대생 지분 51%에 대한 소유권을 인정받으면서 안정적인 경영을 할 수 있게 됐다. 아울러 한화는 대생 경영권에 대한 잠재적 불안요소를 제거함으로써 대우조선해양 인수 등 그룹 중장기 사업을 안정적으로 추진할 수 있는 계기를 얻게 됐다. 한화그룹의 한 관계자는 “대생 상장이 대우조선해양 인수보다 늦게 이뤄지겠지만 이번 국제중재 승소로 대우조선 인수자금의 주력을 확보했다는 데 큰 의의가 있다”며 “이런 시점에 분쟁이 종결돼 그룹에 대한 시장의 평가가 크게 달라질 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >