|

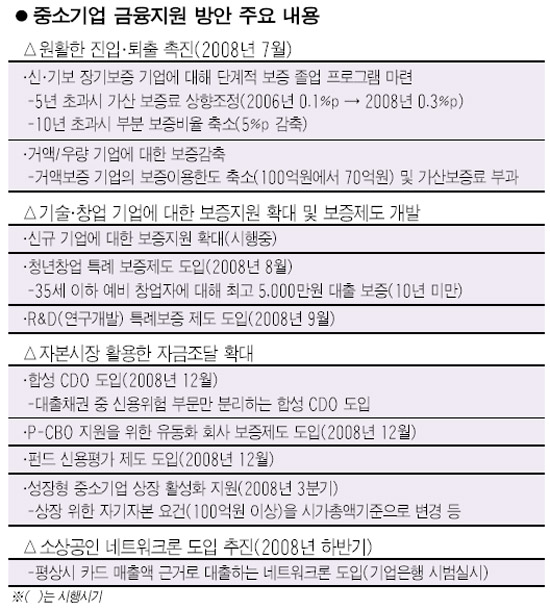

정부가 중소기업 금융시스템 개편을 추진한다. 현행 구조가 ▦벤처기업과 창업기업을 소외시키고 ▦직접 금융시장 미발달 등 여러 문제점을 안고 있다는 판단에서다. 하지만 이 같은 정부의 정책이 과거의 정책실패를 되풀이할 수도 있다는 우려가 나오고 있다. 대표적인 예가 프라이머리CBO(P-CBO) 발행 활성화를 위해 신ㆍ기보로 하여금 보증을 하도록 한 것이다. P-CBO의 경우 지난 2000년대 초 정부가 벤처산업을 육성하기 위해 내놓았지만 큰 효과를 거두지 못한 채 수조원을 낭비한 정책실패의 전형으로 꼽힌다. ◇장기ㆍ중복 보증 줄이고 신규 기업 지원 확대=정부는 중소기업의 원활한 진입ㆍ퇴출을 위해 신ㆍ기보의 기존 장기ㆍ거액ㆍ우량 기업 보증은 줄이고 신규 기업에 대한 지원은 확대하기로 했다. 이를 위해 장기보증기업에 대한 단계적인 보증졸업 프로그램을 운영, 보증기간이 5년을 넘으면 가산보증료를 부과하고 10년이 넘으면 부분보증비율(5%포인트)을 감축하기로 했다. 동시에 거액 보증기업의 보증이용한도를 100억원에서 70억원으로 축소하고 보증규모가 15억원을 넘으면 가산보증료도 부과하기로 했다. 아울러 매출이 300억원이 넘고 신용이 높은 우량기업(신보 BBB, 기보 A 이상)에 대해서는 부분보증비율도 줄이기로 했다. 반면 신규 기업에 대한 보증지원은 대폭 확대한다. 신ㆍ기보의 신규 창업기업 보증비율을 오는 2011년까지 65%(신보)ㆍ52%(기보)로 상향 조정하기로 했다. 특히 청년실업 문제를 해소하기 위해 올 하반기 35세 이하 창업자를 대상으로 한 ‘청년창업 특례보증제도’를 도입하고 보증료와 부분보증비율도 우대해주기로 했다. 특례보증제도가 도입되면 약 5,000개 기업이 최장 10년까지 5,000만원 미만의 보증지원을 받을 수 있게 된다. 보증지원 규모는 올 하반기 1,000억원, 내년 3,000억원이 배정된다. ◇합성CDO 도입 등 자금조달 수단 확대=자본시장을 통한 중소기업 자금조달 수단도 확충, 기존 ‘단기ㆍ담보(보증)부 대출상품’에 편중된 중소기업 자금구조를 바꾼다. 이를 위해 정부는 우선 신용위험을 분리ㆍ유동화해 자본시장을 통해 매각하는 금융상품인 합성CDO를 도입하기로 했다. 신ㆍ기보는 유동화 과정에서 신용보강을 지원하는 역할을 담당하게 된다. 또 P-CBO 발행을 지원하기 위해 ‘유동화 회사 보증제도’도 도입하기로 했다. 이는 중소기업이 P-CBO를 발행하면 신ㆍ기보가 신용보강을 하는 구조다. 덧붙여 평상시 카드매출액을 근거로 대출을 받는 ‘소상공인 네트워크론’도 새롭게 도입된다. 또 중소기업 상장을 손쉽게 하기 위해 현재 자기자본 100억원으로 돼 있는 기준을 시가총액 기준으로 변경하는 것도 고려 중이다. 이렇게 하면 400여개의 성장형 기업이 상장요건을 충족할 것으로 보고 있다. 하지만 우려의 시각도 나오고 있다. 금융연구원의 한 관계자는 “이번 방안이 어느 정도의 치밀한 검토와 분석에서 나왔는지 한번쯤 살펴볼 필요가 있다”며 “아울러 합성CDO와 P-CBO의 경우 그에 걸맞은 감독기법과 사후관리 강화 등이 없으면 향후 큰 문제를 야기할 수 있는 소지도 적지 않다”고 말했다. 합성CDO는 미국 서브프라임 사태의 주범으로 꼽히는 파생금융상품이다. 과거에도 벤처기업 육성 차원에서 시행됐던 P-CBO는 실패한 정책으로 끝을 맺었다. 2005년 감사원은 중소 벤처기업 보증지원실태를 감사한 결과 기보가 P-CBO를 통해 808개 기업에 총 2조2,122억원의 지급보증을 남발, 1조원에 가까운 손실을 끼쳤다고 발표했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >