|

60세의 은퇴자가 은퇴파산을 피하려면 은퇴 이후 매년 지출하는 돈을 전체 자산의 5% 이내로 제한하고 나머지 자산을 물가상승률 이상으로 관리하면 된다는 연구결과가 나왔다. 물가상승률 이상의 수익률을 내기 위해 관리자산의 20~40%는 주식관련 상품에 투자하는 것이 바람직하다.

미래에셋은퇴연구소는 29일 ‘은퇴파산을 막는 자산관리 3원칙’이라는 은퇴리포트 창간호를 발간했다. 리포트에 따르면 은퇴자의 사망 이전에 은퇴자산이 고갈되는 ‘은퇴파산’을 막기 위해서는 초기 10년 투자계획 수립, 안정적인 인출률(전체 자산에서 지출하는 돈의 비율) 결정, 인플레이션에 대비한 자산 수익률 확보 등이 중요하다.

김혜령 미래에셋은퇴연구소 수석 연구원은 “현재 60세의 기대 여명이 24.21년인 점을 감안하면 60세 은퇴자가 은퇴파산을 면하기 위해서는 적어도 25년 이상 은퇴자산을 유지해야 한다”며 “인생 100세 시대가 현실로 다가오면서 대부분의 은퇴자들은 돈은 없이 사람만 남는 은퇴파산 리스크게 직면해 있다”고 말했다.

미래에셋은 은퇴 초기 10년 투자계획, 인출률과 자산배분 등의 계획을 수립하는 것이 은퇴자산 관리의 첫걸음이라고 강조한다. 김 연구원은“은퇴자산관리에서 가장 먼저 염두해야 할 점은 초기 10년의 계획으로 초기 인출률이 7%를 넘어서면 대부분의 자산배분 구간에서 은퇴파산 리스크가 위험수준인 50%를 넘어선다”며 “은퇴 이후에는 정해진 자산 내에서 자산관리와 소비를 동시에 해야 하므로 초기 인출률을 가능한 한 작게 가져가는 것이 중요하다”고 조언했다.

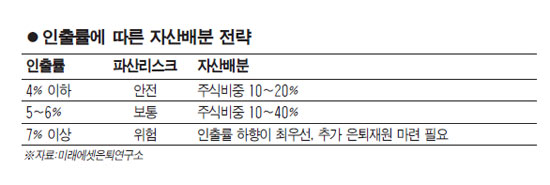

저금리 시대에 접어든 만큼 인플레이션을 넘는 수익률을 확보하기 위한 자산 포트폴리오 구성에도 신경을 써야 한다. 지난해 예금금리 수준(3.72%)으로 은퇴자산을 굴릴 경우 가장 안정적인 인출률인 4%를 가정해도 인플레이션이 4%를 넘어서는 경우 85세 이전에 은퇴자산이 고갈되는 것으로 조사됐다. 김 연구원은 “은퇴자산의 목표 수익률은 최소한 물가상승률보다 0.5~1%포인트 이상으로 설정해야 한다”며 “투자리스크와 인출률을 고려해 자산 내 주식 비중을 10~40%로 조절하고 매월 일정한 소득을 창출해주는 채권이나 수익형부동산, 월지급식펀드 등에 관심을 기울일 필요가 있다”고 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >