코스닥 상장 바이오텍 티앤알바이오팹(246710)이 경영 악화 지속에 대규모 유상증자에 나섰으나 최대주주의 형식적인 유상증자 참여, 2대 주주의 지분 정리 기조로 자금 조달에 상당한 진통이 예상된다.

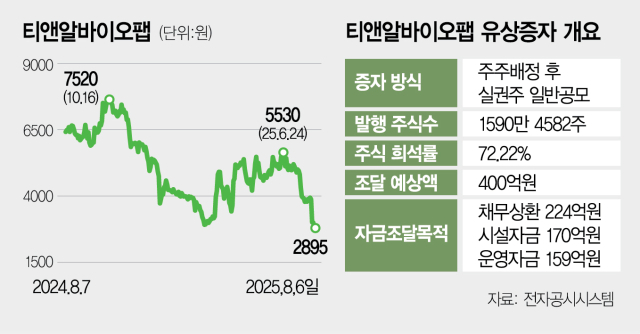

6일 전자공시시스템에 따르면 티앤알바이오팹은 1일 장 마감 후 400억 원(1590만 4582주·모집가액 2515원 기준) 규모 주주배정 후 실권주 공모 방식의 유상증자 증권신고서를 제출했다. 신주 물량이 전체 발행 주식 수의 72.22%에 달하는 대규모 유상증자다. 이에 4일 주가는 21.44% 폭락했고 이날도 전 거래일 대비 5.08% 내린 2895원에 거래를 마쳤다. 주가 하락으로 발행가 하향 조정은 불가피하다.

2018년 코스닥 시장에 상장한 티앤알바이오팹이 유상증자 카드를 뽑아든 건 이번이 처음이다. 지난해까지 7사업연도 연속 영업적자를 지속한 데다, 올 1분기도 36억 원 영업손실을 기록하면서 재무 건전성이 악화될 대로 악화한 탓이다. 1분기 말 기준 회사가 1년 내 갚아야 할 유동부채는 406억 원인데 보유한 현금 및 현금성 자산은 117억 원이다. 단기금융상품, 매출채권, 기타유동금융자산 등을 끌어모아도 40억 원을 겨우 넘기는 수준이다.

당장 만기가 1년도 채 남지 않은 1회차 전환사채 미상환액 50억 원과 2회차 전환사채 240억 원에 대한 상환이 시급하다. 회사 주가가 추락하면서 해당 사모 전환사채들의 전환가액은 모두 현 주가에 비해 3~5배 높은 외가격(Out of money) 상태다. 예상 조달금 400억 원 중 224억 원은 채무상환자금으로 써야 한다.

문제는 회사가 주주들에게 손을 벌리기로 결정하면서 정작 최대주주의 고통 분담이 적어 일반 주주들의 원성이 크다는 사실이다. 지난달 말 기준 전체 지분의 18.71%을 보유한 최대주주 윤원수 티앤알바이오팹 대표는 자신에게 배정된 유상증자 주식 299만 5920주 중 30%인 89만 8776주만 청약에 참여할 예정이다. 나아가 윤 대표는 청약 대금을 마련하기 위해 보유 주식 일부와 미청약 신주인수권을 블록딜(장외대량매매) 방식으로 매각할 계획이다. 기존 주식을 팔아 새로운 주식을 사겠다는 것으로 유상증자의 목적인 자금 수혈에 기여하지 않는 셈이다.

2대 주주인 KB자산운용이 유상증자에 참여할 가능성도 낮다. KB자산운용은 티앤알바이오팹 주가가 2만~4만 원을 오갔던 2021~2022년 주식을 매집해 지분율을 한때 약 15%까지 끌어올렸지만, 이후 거듭된 주가 하락에 지속적으로 지분을 줄여왔다. KB자산운용은 올 4월에도 장내매도로 지분율을 11.48%에서 9.81%로 낮췄다. KB자산운용 관계자는 유상증자 참여 계획과 관련해 “아직 논의 중인 사안”이라고 말했다.

유상증자 주관사인 한국투자증권의 부담만 커졌다. 한국투자증권은 티앤알바이오팹과 유상증자 일반 공모 후 실권주가 발생할 경우 이를 모두 인수하기로 계약을 체결했다. 유상증자 물량을 고려하면 최악의 경우 청약 결과에 따라 한국투자증권이 티앤알바이오팹의 최대주주로 오를 가능성도 배제할 수 없다. 앞서 2022년 KB증권이 엔지켐생명과학(183490) 유상증자 주관사로서 대규모 실권주를 떠안아 최대주주로 등극한 사례가 있다. 당시 KB증권은 금산분리 원칙에 따라 손실을 보며 주식을 처분했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com