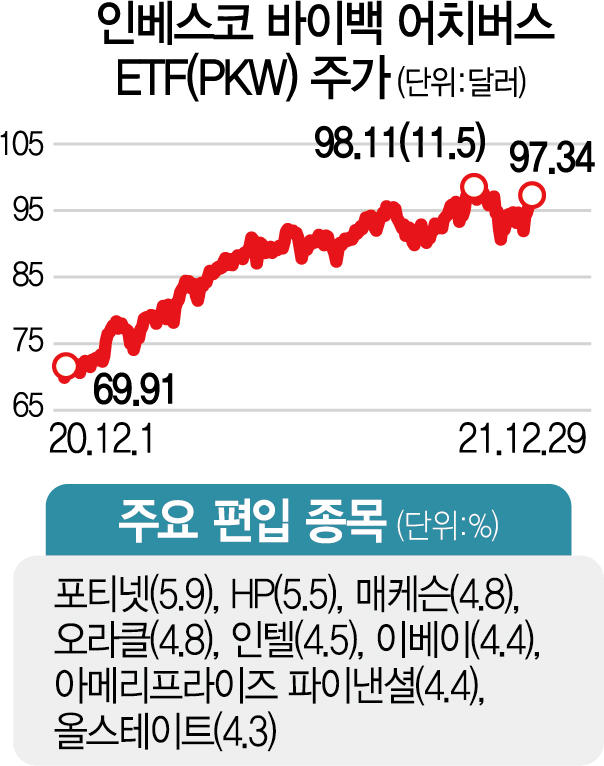

인베스코 바이백 어치버스(티커 PKW)는 적극적인 자사주 매입을 펼치는 미국 기업에 투자하는 상장지수펀드(ETF)다. 최근 12개월 동안 유통 주식이 5% 이상 감소한 기업들을 편입하며 매 분기 리밸런싱을 진행한다. 지난 2006년 나스닥시장에 상장한 PKW의 운용자산(AUM)은 15억 2,000만 달러(1조 8,000억 원)이며 최근 수익률은 △6개월 7.9% △1년 33.5% △5년 92.9%다.

PKW는 가치주와 성장주의 대표 격인 정보기술(IT)과 금융 업종에 주로 투자한다. 28일 기준 PKW의 섹터별 비중은 금융과 IT가 각각 28.0%, 25.1%로 두 업종이 절반을 차지하고 있으며 헬스케어(13.6%), 재량소비재(10.7%), 산업재(9.8%) 순이다. PKW는 총 103개 종목으로 구성되며 △IT 보안 솔루션 업체 포티넷(5.9%) △컴퓨터 통신 장비 업체 HP(5.5%) △IT 인프라용 소프트웨어 기업 오라클(4.8%) △의료 기기 유통 업체 매케슨(4.8%) 등이 편입 상위 종목이다.

시장 전문가들은 기업 이익 성장률이 둔화되고 증시가 하방 압력에 노출될 수 있는 내년 PKW의 인기가 높아질 것이라고 예견한다. 곳간을 풀어 자사주를 사들인다는 것은 안정적인 현금 흐름이 창출되고 있다는 신호이며, 하락 국면 속에 적극적인 주주 환원 노력이 주가에 지지대 노릇을 할 수 있기 때문이다.

실제 골드만삭스에 따르면 올해 연초부터 7월까지 자사주 매입 규모가 컸던 미국 50개 기업의 주가는 이 기간 평균 27% 뛰어 S&P500지수의 상승률(23%)을 웃돌았다. 공원배 KB증권 연구원은 “주주 환원에 열심인 기업들은 환경·사회·지배구조(ESG)를 포함한 각종 규제 변화에도 유리하게 대응할 수 있을 것”이라며 “내년 자사주 매입 테마 ETF의 강세 가능성에 주목할 필요가 있다”고 분석했다.

PKW와 투자 콘셉트가 동일한 인베스코 인터내셔널 바이백 어치버스(티커 IPKW) ETF에도 눈길을 줄 만하다. PKW가 100% 미국 기업으로 이뤄진 반면 IPKW는 일본(27.2%)·한국(10.4%)·캐나다(8.7%)·독일(8.7%)·영국(7.3%) 등 미국 외 지역으로 구성된 것이 차이점이다. 편입 비중 상위 종목에 포스코(4.4%)·미래에셋증권(2.6%)·KCC(1.2%) 등 한국 기업이 다수 포진해 있으며 IPKW의 최근 수익률은 △6개월 -11.8% △1년 3.2% △5년 40.8%다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bae@sedaily.com

bae@sedaily.com