한진해운이 대한항공 동원 등을 포함한 자체 유동성 마련 방안을 다음 주 주채권은행인 산업은행에 제출할 예정이다.

한진그룹 계열사가 나서 추가로 7,000억원 가량을 마련한다는 계획이며, 여기에 그룹 ‘맏형’ 격인 대한항공도 참여하게 된다.

24일 채권단과 금융당국에 따르면 한진해운은 용선료 협상, 선박금융 상환 유예 협상 내용과 함께 유동성 마련 방안을 이달 안에 산업은행에 제출하기로 했다.

채권단 관계자는 “한진해운이 대한항공 지원 등을 포함한 유동성 방안 마련을 자율협약 시한인 8월 4일까지 제출하면 채권단이 현실 가능성 등을 판단해 자율협약 기한을 한 달 연장할 지 여부를 결정할 것”이라면서 “한진해운은 유동성 방안의 현실 가능성이 높다고 주장하지만 채권단 입장에서는 고려할 사항이 많다”고 말했다. 해운업계에서는 대한항공의 유상증자 가능성이 거론된다.

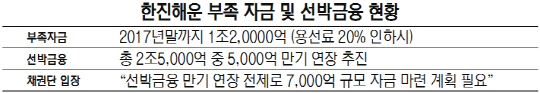

채권단이 추가 자금지원은 없다는 원칙을 천명한 상황에서 한진해운은 앞으로 1년 6개월간 부족할 것으로 예상되는 자금 1조원∼1조2,000억원을 자체적으로 마련해야 하는 상황이었다.

그나마도 한진해운이 해외선주들을 대상으로 용선료 30% 조정에 성공한다고 가정했을 때 1조원, 20% 조정한다고 가정했을 때 1조2,000천억원이 필요하다. 용선료 협상에 실패하면 회생 자체가 어려워지는 구조다.

채권단은 한진해운에 1조원 이상을 마련해야 경영 정상화 과정을 지원할 수 있다고 통보하고 두 달 이상을 기다려왔다.

한진해운의 경우 현대상선이 현대증권을 팔아 1조2,000억원 이상을 확보한 것처럼 매각 가능한 자산이 마땅치 않기 때문에 결국 조양호 한진그룹 회장의 결단이 필요하다는 전망이 안팎에서 나왔다.

오랜 침묵 끝에 한진해운이 찾은 해법은 대한항공 등 한진그룹 계열사 지원과 선박금융 상환 유예다.

선주는 한꺼번에 많은 돈을 들여 선박을 사들이지만 비용은 20∼30년의 장기간에 걸쳐 회수할 수 있다. 이에 따라 선주는 배를 담보로 선박 건조비용의 80∼90%를 금융회사에서 빌리는데, 이를 선박금융이라고 한다.

한진해운은 당장 부족자금을 구할 곳이 마땅치 않자 국내외 선박금융 상환 날짜를 미뤄 필요한 돈 규모 자체를 줄이려 하고 있다.

한진해운의 선박금융 채무는 국내외를 합쳐 2조 5,000억원 수준으로 이 중 해외 부문이 1조 5,000억원에 달한다.

이중 2019년까지 갚아야 하는 해외 선박·기계금융 6,600억과 국내 선박금융 4,400억 원의 만기를 연장하면 내년까지 부족자금 규모가 최대 1조2,000억원에서 7,000억원 정도로 줄어든다.

핵심은 해외 선박 금융기관과 협상이다. 한진해운은 모건스탠리의 컨설팅을 받아 HSH노르드방크와 코메르츠방크 등 해외 선박 금융기관과 협상을 추진하고 있다. 전문가들은 해외선박금융 협상은 전례가 없는 만큼 용선료 인하 협상 이상으로 어렵다고 보고 있다.

채권단은 한진해운이 선박금융 유예에 성공하는 것을 전제로 7,000억원의 자금 확보 방안을 가져오면 경영 정상화를 지원할 수 있다는 기류를 보이고 있다. 특히 필요한 자금의 10%까지는 신규 지원 가능성도 열어두고 있다.

이로써 한진해운이 채권단 지원을 받기 위해 충족시켜야 하는 조건은 ▲용선료 협상 성공 ▲사채권자 채무 재조정 ▲선박금융 상환 유예의 3가지로 늘었다.

한진해운이 선박금융 유예에 사활을 걸고 있는 가운데 외국 선주들과의 용선료 협상에는 눈에 띄는 진척이 없는 것으로 보인다.

한진해운은 일부 선주들의 동의를 얻어냈지만, 용선 금액이 가장 큰 캐나다 시스팬 등 2∼3곳은 진척이 더뎌 애를 태우고 있다.

금융당국 관계자는 “현대상선의 용선료 협상 추이와 비교하면 한진해운의 협상은 현재 30∼40% 정도 된 것으로 보인다”고 말했다.

/임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com