이랜드그룹이 사업 부문 매각이 지연되며 자산 유동화를 통한 재무구조 개선에 가속도를 내고 있다. 자산 유동화는 이랜드가 보유하고 있는 수익형 부동산을 기업 구조조정 리츠(REITs·부동산전문투자회사)에 넘긴 뒤 상장을 통해 자금을 조달하는 방식으로 이뤄진다. 이를 위해 이랜드는 최근 리츠 상장 주관사까지 선정했다.

17일 투자은행(IB) 업계에 따르면 이랜드그룹은 최근 NH투자증권(005940)과 삼성증권(016360)을 리츠 상장 주관사로 선정하고 올해 안에 기업공개(IPO)를 할 계획이다. 이랜드가 상장할 리츠는 내년 7월 만기 도래하는 코람코자산신탁의 ‘코크렙 6호 기업구조조정부동산투자회사(이하 코크렙 6호)’로 현재 이랜드는 이 리츠의 지분 9.93%를 보유하고 있다.

리츠는 주식회사 형태로 투자자들에게 자금을 모아 주택·상가·오피스·물류 등 여러 부동산에 투자하고 수익을 돌려주는 간접투자회사다. 지난 6월 말 기준 144개의 리츠가 설립됐지만 증시에 상장한 리츠는 3곳에 불과하다. 또 한 개 리츠가 한 개 부동산에 투자하는 ‘1물 1사’ 형태의 리츠가 80% 이상으로 편중된 가운데 코크렙 6호는 여러 개의 자산을 담고 있어 개인투자자들의 투자가 상대적으로 쉽다. 이랜드는 코크렙 6호의 만기에 앞서 기존에 포함된 자산에 계열사인 이랜드파크가 보유하고 있는 리조트 등을 대거 포함시킬 예정이다. IB 업계에서는 이랜드의 자산이 추가로 포함될 경우 코크렙 6호의 지분 40~50%를 이랜드가 보유할 것으로 예상하고 있다.

이랜드그룹이 리츠 상장을 통해 자금을 수혈하는 것은 재무구조 자구책으로 내놓았던 매각작업이 연기되고 있기 때문이다. 당초 이달 초로 계획됐던 티니위니 본입찰이 다음달로 한 달가량 미뤄졌다. 콜버그크래비스로버츠(KKR)와 킴스클럽 본계약을 이달 중 체결할 예정이었지만 의견 조율 과정에서 연기에 연기를 거듭해 다음달 중으로 밀려났다. KKR 측은 내부 투자심의위원회, 인수자금 조달 등을 이유로 추가 시간을 요청하고 있다. 인수자금의 경우 과거 홈플러스는 매장 담보까지 있는 반면 킴스클럽은 영업권만 담보로 제공되기 때문에 시간이 걸리는 것으로 파악되고 있다. 이랜드 측은 “티니위니의 경우 2~3곳의 후보들을 예상했지만 이보다 많은 후보들이 인수전에 뛰어들며 경영진 인터뷰, 실사를 진행하는 과정에서 연기됐다”고 설명했다.

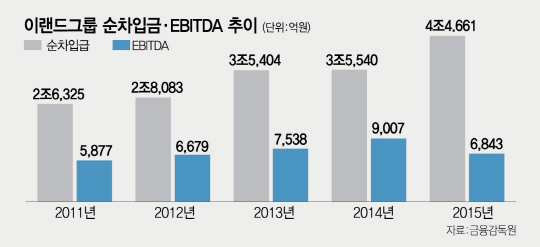

5조원에 가까운 순차입금을 해소해 부채비율을 낮추고 신용등급을 올려야 하는 이랜드 입장에서 하루가 급한 상황이다. 코크렙 6호에 자산을 추가해 상장을 서두르는 것도 이 때문이다. 현재 코크렙 6호에 편입된 이랜드의 자산은 2005년 설립된 경기도 분당 NC백화점 야탑점과 뉴코아아울렛 평촌·일산 등 3개 점이다. 2015년 기준 자산은 2,160억원 수준이다. 이랜드는 추가 자산 편입을 통해 코크렙 6호의 이랜드 자산 규모를 1조원 이상으로 늘릴 계획이다.

IB 업계에서는 이랜드가 코크렙 6호에 켄싱턴호텔을 비롯한 레저 계열사 부동산과 이랜드리테일이 보유한 뉴코아아울렛 등 대부분의 부동산 자산을 넘길 것으로 예상하고 있다. 이랜드그룹은 계열사 이랜드파크를 통해 제주·설악·경주 등 주요 관광지에 켄싱턴호텔과 켄싱턴리조트를 운영하고 있다. 호텔·리조트 객실 수로는 국내 대기업 계열 리조트 중 최대 규모다. 또 2001아울렛·동아백화점·뉴코아아울렛 등 다수의 쇼핑몰도 보유하고 있다. 이랜드파크는 2005년 한국콘도의 콘도미니엄 사업부를 인수한 후 2013년 전주코리아호텔, 2015년 건영의 글로리콘도 등을 인수했다. IB 업계의 한 관계자는 “코크렙 6호에 이랜드 리조트 등이 포함될 경우 레저사업과 유커 수요 증대로 연간 7% 내외의 배당수익을 올릴 수 있을 것으로 기대하고 있다”고 말했다. 또 다른 관계자는 “리츠의 특성상 어떤 자산을 담는지가 중요한데 이랜드의 경우 유통점포를 포함시켜 투자자들이 이해하기 쉬운 구조라 경쟁력이 있어 보인다”고 전했다.

/박시진기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com