|

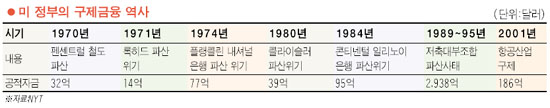

지난 1930년대 대공황 시절 미국 정치 지도자들은 월가 금융기관의 부실이 대공황을 낳았다고 믿었다. 견디기 어려운 고통의 시기는 희생양을 요구하는 법이다. 1933년 집권한 프랭클린 루스벨트 대통령은 월가를 가장 먼저 개혁의 단두대에 올렸다. 미 의회는 재무부에 금융시장을 통제하는 무제한의 권한을 부여했다. 투전판이나 다름없던 뉴욕증시에 사상 첫 규제인 ‘연방증권거래법’이 제정됐고 증권거래위원회(SEC)가 설치됐다. 대공황의 금융위기는 전체 은행의 30%인 1만4,000개를 정리하면서 수습됐다. 작금의 미국 금융위기로 대공황 시절의 관치금융이 다시 부활했다. 역대 어떤 정권보다도 신자유주의를 신봉한 조지 W 부시 행정부가 반시장적 정부 개입을 선택한 것은 아이러니다. 대공황 시절 관치를 부른 것이 월가의 실패였듯 70여년이 지난 현재도 월가의 탐욕과 오만이 대공항 이후 최대 정부 개입을 불렀다. 대공황 시절 정부의 개입은 월가를 범죄인 취급하며 폭압적으로 진행된 반면 최근의 관치는 월가가 스스로 요청하고 있다는 점이 큰 차이다. 멀리는 3월 파산 직전 베어스턴스가 티모시 가이스너 뉴욕 연방준비은행 총재에게 긴급 유동성 공급을 요청했으며 AIG는 헨리 폴슨 재무장관에게 400억달러를 지원해달라고 했다. 존 맥 모건스탠리 회장은 공매도 금지라는 반시장대책까지 재무부에 요청했다. 월가 금융기관은 시장이 좋을 때는 ‘관치는 안 된다’며 반발하다가 자신의 목숨이 위태로울 때는 정부의 개입을 부르는 이율배반의 모습까지 보인 것이다. 골드만삭스와 모건스탠리는 지난해 말 구조화투자전문회사(SIV) 부실자산을 월가 금융기관들이 공동 인수하자는 폴슨 장관의 ‘슈퍼펀드’ 구상에 미적댔고 결국 시장논리에 밀려 이 펀드는 좌초했다. 정부의 개입에 대해 공화당 골수 보수파 의원들은 “여기가 프랑스ㆍ중국이냐”며 반감을 드러내긴 하지만 미국의 경제학계는 대체로 구제금융에 대한 폭 넓은 공감대가 형성되고 있다. 폴 볼커, 앨런 그린스펀 전 연방준비제도이사회(FRB) 의장은 금융 부실자산을 털어낼 서브프라임판 정리신탁공사(RTC) 설립안을 재무부가 7,000억달러의 공적자금 투입을 발표하기 전부터 주장했다. 민주ㆍ공화당이 각각 집권할 때 백악관 경제자문위원장을 지낸 로런스 서머스 하버드대 교수와 글렌 허버드 컬럼비아대 교수도 정부의 개입에 대해 정당성을 부여했다. 공짜 점심은 없다. 미국 정부가 금융시장 정상화에 쏟아부었거나 투입할 예정인 공적자금은 무려 1조8,000억달러에 이른다. 공적자금 중 얼마나 회수할지는 불확실하지만 세금이 투입되는 이상 구제금융으로 연명한 월가가 앞으로 치를 대가는 상당히 클 것으로 예상된다. 정부의 개입은 곧 규제의 사슬에 얽매이는 것을 의미한다. 골드만삭스와 모건스탠리는 투자은행의 간판을 내리고 21일 금융 당국의 규제우산 속으로 스스로 들어갔다. 금융지주회사로 탈바꿈하면 유동성 위기 때 FRB로부터 긴급 자금을 지원받을 수 있지만 그 대가는 혹독하다. 자산건전성 비율을 맞추기 위해서는 자본금을 더 쌓거나 보유자산을 매각해야 하고 수십배의 레버리지(차입투자)를 일으키는 금융기법은 제동이 걸리게 된다. 뉴욕타임스는 ‘투자은행과 비슷한 패턴을 보이는 헤지펀드까지 FRB의 규제 영향권에 들어갈 가능성이 제기되고 있다’고 전망했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >