|

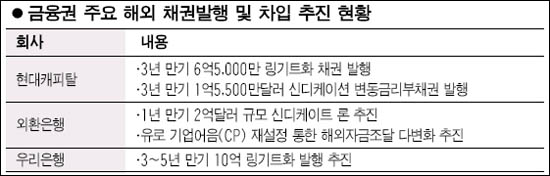

국내 금융회사간 외화조달을 두고 ‘희비’가 엇갈리고 있다. 현대캐피탈 등은 안정적 신용도와 풍부한 해외 네트워크를 바탕으로 해외채권 발행 및 차입에 성공하고 있는 반면 산업은행 등 금융 공기업들은 민영화 지연에다 최근 수장까지 중도 교체되면서 예정됐던 해외 조달이 차질을 빚거나 연기되고있다. 최근 국제금융시장의 기준금리 역할을 하는 리보금리가 급등해 “달러 가뭄이 더 심해질 수 있다”는 우려에도 불구하고 일부 은행과 캐피털사가 해외채권 발행을 성공하거나 추진하고있다. 11일 금융계에 따르면 현대캐피탈이 지난 8일 3년 만기로 6억5,000만 링기트(약 2억달러)규모의 말레이시아 링기트화 채권을 발행했다. 말레이시아 현지 자산운용사, 연기금, 보험사, 은행 등 19개 기관투자가들이 참여했다. 지난 3월 달러스왑 금리 급등으로 발행을 무기한 연기하는 등 채권발행에 어려움을 겪었던 점을 감안하면 성공적인 발행이라는 평가다. 발행금리는 연 5.5%로 달러화 스왑 시 리보(Libor)금리에 2.3%포인트(230bp)이상으로 추정된다. 우리은행도 링기트화 채권 발행을 추진하고 있다. 3~5년 만기 10억 링기트(약 3억달러) 규모로 이달 말께 발행여부를 최종 결정할 계획이다. 발행금리는 리보에 1.90%포인트(190bp)~2.10%포인트(210bp) 수준으로 예상된다. 외환은행은 신디케이트론(차관단 대출) 방식으로 1년 만기 미화 2억 달러 규모의 외화자금 차입 작업을 추진하고 있다. 뱅크오브아메리카(BOA)증권 아시아, 독일의 바이에리셰란데스방크, 칼리옹, 코메르츠은행, HSBC, 바덴 뷔르텐부르크주립은행, 북독일 주립은행(NordLB), 스탠다드차타드 등 외국 금융기관 10곳이 이번 차입에 참여했다. 달러화 1억2,000만달러, 유로화가 5,600만유로(약 8,600만달러)이다. 조달비용은 리보에 0.5%포인트(50bp)~0.8%포인트(80bp)얹은 수준이다. 외환은행은 아울러 유로 기업어음(CP) 프로그램을 재설정해 자금조달 창구를 다변화하기로 했다. 외환은행은 외환위기 직전인 1997년 초 유로시장에서 1억달러의 CP를 발행한 후 처음이다. 이처럼 금융권의 외화자금조달이 활발한 가운데에서도 산업은행과 수출입은행 등 국책은행들은 외화차입을 연기하고 있어 대조를 이루고 있다. 산업은행의 경우 정부의 민영화 계획발표가 늦어지면서 올 6월초 발행할 예정이었던 500억엔 규모의 사무라이본드(엔화표시채권)를 내달 말께로 조정했다. 수출입은행은 사무라이 본드의 발행금리가 크게 올라 굳이 서둘러 발행할 필요가 없다고 판단해 발행을 6월로 미루기로 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >