|

미국의 양적완화 축소(테이퍼링)로 글로벌 금융시장이 요동치면서 이머징 국가에 투자한 국내 투자자의 우려가 커지고 있다. 국내에서 많이 팔린 브릭스(BRICs) 펀드 등 이머징 펀드와 브라질 국채의 경우 당분간 부정적 영향을 받을 것으로 보인다. 전문가들은 이머징 펀드의 투자자산에 대해 비중 조절을 하는 것이 바람직할 것으로 조언했다. 다만 브라질 국채는 이미 손실률이 높고 추가 위험이 크지 않아 손절매보다는 중장기 투자로 전환하는 게 좋을 것으로 평가했다.

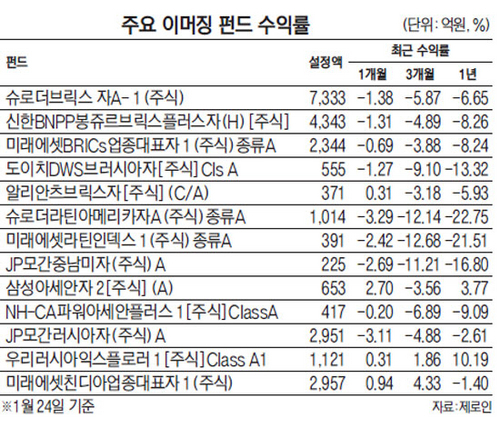

27일 금융정보업체 에프앤가이드와 펀드평가사 제로인에 따르면 중남미 주식은 최근 3개월 동안 13.25% 급락했다. 신흥아시아(-5.33%), 신흥유럽(-2.56%) 등도 2% 넘게 하락했다. 해외 주식형펀드의 3개월 평균 수익률이 -0.33%라는 점을 감안하면 성과가 극도로 부진한 것이다.

개별 펀드별로 살펴보면 '슈로더라틴아메리카A(주식)종류A'의 3개월 수익률은 -12.14%로 극히 부진하다. '미래에셋라틴인덱스 1(주식)종류A'(-12.68%), '도이치DWS브러시아자[주식]클래스 A'(-9.1%),'신한BNP봉쥬르동남아시아(H)[주식](종류C1)'(-7.79%) 등도 수익률이 좋지 않다.

전문가들은 아시아와 남미 신흥국에 투자한 이머징 펀드는 비중을 줄이는 게 바람직할 것으로 조언했다. 글로벌 자금이 신흥국에서 선진국으로 이동하는 추세가 이어져 신흥국의 투자 수요 감소와 금융시장 불안이 예상되기 때문이다.

김후정 동양증권 연구원은 "글로벌 투자 자금이 선진국으로 급격하게 빠져나가고 있어 신흥국의 금융시장 불안이 계속 나타날 것"이라며 "신흥국 펀드는 경제 불안과 수급 악화로 전망이 밝지 못하다"고 설명했다.

김진곤 우리투자증권 프리미어 블루 강북센터 상무 역시 "미국이 테이퍼링 정책을 본격적으로 시행하면서 아르헨티나·터키·남아프리카공화국의 외환시장이 급격히 불안해졌다"며 "경상수지가 적자인 신흥국 위주로 경제 불안이 가속화되는 등 신흥국펀드에 대한 투자 전망이 좋지 않아 보유 물량 가운데 일부라도 정리하는 게 좋을 것으로 본다"고 설명했다.

브라질 국채는 이미 손절매 타이밍을 놓쳤다는 게 중론이다. 브라질 국채는 하락할 만큼 하락한 만큼 중장기 투자 전략으로 전환하는 게 바람직할 것으로 평가됐다. 브라질 국채는 지난 2011년부터 10% 이상의 높은 금리와 비과세 혜택으로 인해 큰 인기를 끌었다. 국내에서만 5조원 이상 팔린 베스트셀러 상품이다. 하지만 지난해부터 브라질 헤알화 가치가 급락한데다 금리 상승으로 채권가격이 떨어져 투자손실이 발생했다. 2011년 헤알화 가치는 헤알화당 600원이 넘었지만 현재 450원 수준까지 하락해 브라질 국채 투자손실이 30%를 넘은 투자자가 수두룩하다.

우용하 삼성증권 SNI 서울파이낸스센터 지점장은 "브라질 국채가 크게 하락했다는 말은 역설적이지만 추가 하락 위험성은 낮아졌다는 말이기도 하다"며 "브라질은 최근 환율이 안정적으로 신흥국의 경제불안에서 한발 비켜 있어 장기보유하는 전략이 바람직할 것으로 본다"고 설명했다. 오유미 우리투자증권 연구원 역시 "브라질 헤알화는 기존 절하 폭이 컸던 데다 정부의 환율시장 개입 가능성이 높아 통화가치가 급락할 위험성은 낮다"고 평가했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >