올해 코스피 지수가 70% 이상 급등하면서 ‘4000’마저 돌파했으나 원금이 보장되는 은행 예적금에 대한 선호가 여전히 강한 것으로 나타났다. 주식 투자에 대한 불신도 여전할 뿐만 아니라 젊은 세대일수록 코스피 5000 달성 등 국내 증시 가능성에 부정적인 인식을 갖고 있다는 분석이다. 부동산에서 주식으로 건전한 자금 이동이 이뤄지려면 장기 투자를 유도하면서 금융 교육을 강화할 필요가 있다는 지적이 나온다.

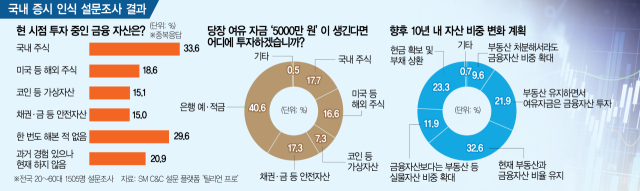

8일 서울경제신문이 SM C&C 설문조사 플랫폼 ‘틸리언프로’를 통해 이달 1~3일 전국 20~60대 1505명을 대상으로 설문 조사한 결과 ‘당장 여유 자금 5000만 원이 생기면 어디에 투자하겠느냐’라는 질문에 40.6%가 ‘은행 예적금’을 선택한 것으로 집계됐다. 채권·금 등 안전자산(17.3%)까지 합치면 절반 이상이 원금이 보장되는 금융자산을 선택했다.

올해 국내 증시가 전 세계 주요국 가운데 가장 높은 성과를 거뒀으나 예금 선호 현상이 지속되는 셈이다. 위험자산 중에서는 국내 주식을 선택한 답변 비중이 17.7%로 미국 등 해외주식(16.6%), 코인 등 가상자산(7.3%)을 제쳤다. 국내 주식에 투자하겠다는 답변은 20대(10.7%), 30대(13.0%)보다는 50대(23.3%)와 60대(23.9%) 등 고령층에서 높게 나왔다.

주식 투자에 대한 부정적인 인식도 여전하다는 평가다. 주식 투자가 자산 형성 과정에서 어느 정도 필수인지를 묻자 ‘권장 사항(33.9%)’이라고 답변한 응답자가 가장 많았으나 4명 중 1명은 ‘위험 대상(26.0%)’이라며 원금을 지키려면 하지 않는 것이 좋다고 답변했다. 주식 투자가 필수라고 인식하는 응답자는 17.3%로 가장 적었다.

정부가 정책 목표로 하는 코스피 5000 달성에 대해서는 ‘모르겠다(30.1%)’와 ‘현실적으로 불가능(15.7%)’하다는 응답자가 절반 수준에 육박했다. ‘언젠가는 달성하겠으나 5년 안에는 어렵다’고 한 응답자도 19.8%를 차지했다. 특히 세대별로 의견이 극명하게 나뉘었다. ‘모르겠다’고 한 답변을 제외하면 20대(15.3%)와 30대(18.7%)는 불가능하다는 응답이 가장 많은 반면 50대(22.3%)와 60대(25.3%)는 3~5년 안에 달성할 수 있다고 한 답변이 가장 많았다. 현재 투자 중인 금융자산을 세대별로 살펴봐도 30~40대는 미국 주식과 코인을 주로 선호하는 반면 50~60대는 국내 주식에 대한 투자 비중이 높다고 답변했다.

증시에 부정적인 인식과 함께 예금 선호 현상이 강하게 나타났으나 주식 투자로 기대하는 목표 수익률은 높게 나타나는 등 모순적인 모습도 관찰됐다. 연간 수익률 10% 이상을 기대하는 응답자 비중이 44%를 차지한 가운데 연간 20~50%(13.3%), 연간 50% 이상(7.4%) 등 고수익을 원하는 응답자도 적지 않았다.

신용융자 등을 통한 ‘빚투(빚내서 투자)’에 대한 인식은 양극단으로 갈렸다. ‘절대 빚을 내서는 안 된다’는 응답자가 34.4%로 가장 많았으나 ‘확실한 기회라면 얼마든 빚을 내야 한다(8.0%)’ ‘감당 가능 범위 안에서 레버리지를 활용해도 된다(15.7%)’ 등 빚투에 긍정적인 의견도 제기됐다.

국내 자산시장은 높은 수익률을 기대하면서 레버리지를 적극 활용하는 일부 공격적 투자자와 원금 보장을 중시하면서 예적금만 하려는 방어적 투자자로 양극화됐다는 분석이다. 국내 자산운용사의 한 본부장은 “일부 공격적인 투자자들이 빚투를 주도하면서 위험 선호 현상이 심해지는 것처럼 보이지만 실제로 아직도 많은 사람들이 은행 예적금에만 붙들고 있다”며 “코스피 5000 정책이 국민 자산 형성으로 이어지려면 장기 투자로 안정적으로 적정 수익률을 확보할 수 있는 건전한 투자 문화부터 조성해야 한다”고 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jw@sedaily.com

jw@sedaily.com