도널드 트럼프 미국 대통령의 고율 관세와 보호무역 정책에 한국 경제의 불확실성이 전례 없이 커졌지만 경기 충격을 줄여야 할 정책금융기관들은 자금줄을 되레 죄고 있다. 공금융 부문이 안정적으로 자금을 공급할 수 있도록 증자를 통한 재무 여건 개선이 시급하다는 지적이 나온다.

23일 금융계에 따르면 정부가 올해 정책금융기관을 통해 공급하기로 한 자금은 247조 5000억 원으로 전년 대비 2.9% 늘어난다. 올해 경상성장률 전망치인 3.8%를 크게 밑돈다. 통상 경기 둔화세가 가팔라지면 정책금융을 탄력적으로 운용해 성장률을 방어하지만 정반대의 현상이 나타나고 있는 것이다.

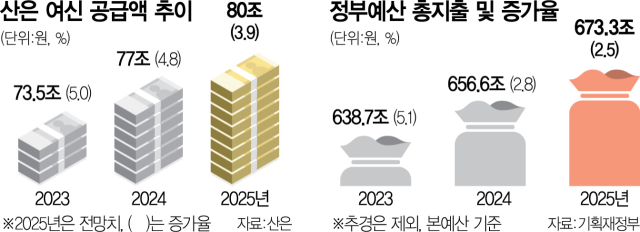

업계에서는 국책은행의 자금 공급이 전만 못한 점은 우려스럽다는 분석이 나온다. 한국산업은행의 정책자금 증가율 추이를 보면 2023년 5%에서 2024년 4.9%, 올해 3.9%로 매년 뒷걸음질하고 있다. 수출입은행의 올해 대출 증가율도 전년 대비 3.6% 늘어나는 데 그친다.

이는 재무 여건이 녹록지 않기 때문이다. 산은의 국제결제은행(BIS) 비율은 지난해 말 기준 13.75%로 전 분기 말 대비 0.61%포인트 낮아졌다. BIS 비율은 자기자본을 대출·투자금 등 위험가중자산으로 나눈 값으로, 금융 당국은 13%를 건전성 유지를 위한 마지노선으로 두고 있다. 산은으로서는 감독 기준을 어기지 않으려면 전보다 대출을 소극적으로 취급할 수밖에 없다.

IBK기업은행 역시 지난해 전체 대출에서 건설업과 도소매업이 차지하는 비중이 각각 0.2%포인트씩 감소했다. 경기 둔화기에 지원이 더 필요하지만 거꾸로 간 셈이다. 국책은행 관계자는 “정부가 증자를 통해 자기자본을 키워주지 않으면 결국 위험자산을 줄여야 한다”며 “국책은행이 지금처럼 경기 상황이 좋지 않을 때 돈줄을 죄는 게 적절한지 고민스럽다”고 전했다.

금융계에서는 정부가 정책금융기관의 자본을 넉넉히 확충해야 시장에 자금이 안정적으로 공급될 수 있다는 목소리가 많다. 세수 부족으로 당장 대규모 증자를 하기 어렵다면 정부의 배당 규모라도 조절해야 한다는 의견 또한 있다. 정부는 지난해 산은·수은·기업은행에 1조 5000억 원 규모의 배당을 받았다. 배당이 유보됐다면 이들 기관은 15조 원의 대출을 더 취급할 수 있었을 것으로 추산된다. 금융계의 한 고위 관계자는 “정부가 산은이나 기은에 대한 증자나 이차보전을 통해 대출 여력을 확대하는 방법이 있을 것”이라고 조언했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ubo@sedaily.com

ubo@sedaily.com