실리콘밸리 생태계의 성장에 큰 기여를 했던 실리콘밸리뱅크(SVB)가 역사 속으로 사라졌습니다.

실리콘밸리 지역 내 기업 고객, 개인 고객으로부터 예적금을 받아 유망 벤처 기업에게 대출을 해주는 구조로, 스타트업 전문 은행의 성격을 띄었습니다.

국내에서는 상업 은행의 구조로는 익숙하지 않은 모습인데요. 자산을 담보로 진행하는 일반 대출과 달리 특허나 영업권 같은 무형자산 또는 기술력을 믿고 무담보로 대출 서비스를 진행했습니다. 스타트업과 벤처캐피털(VC)에는 마지막 '믿을맨'으로 역할을 했던 곳입니다. 한 실리콘밸리 창업자는 "기본적으로 아무리 스타트업의 성장성이 커도 제가 지금 일반 시중 은행 가서 대출을 받으려면 어림도 없다"며 "담보 없이도 스타트업의 성장성을 믿고 대출을 해주는 시스템이 있는 만큼 이곳에서는 모두다 계좌를 열고 싶어하는 곳"이라고 설명했습니다.

대출 리스크에 대한 관리도 비교적 체계적으로 이뤄졌습니다. 2000년대 초반 이후 대출 심사 인력들의 전문성을 높였고 대출을 승인한 뒤에도 스타트업의 재정 상황을 실시간으로 확인할 수 있도록 주거래은행을 SVB로 열게 하는 등 장치가 있었습니다. 일정 수수료를 워런트 명목으로 스타트업의 지분으로 지급 받기도 했습니다.

스타트업만의 특수성을 은행업에 반영했다 보니 스타트업이나 VC가 은행에서 주로 보는 번듯한 지표를 갖고 있지 않아도 성장 과정에서 많은 도움을 받을 수 있었습니다. 설립 이후 2021년 말까지 3만 여개의 스타트업에 직간접적으로 투자를 했는데요. 스타트업이 시드 투자를 받고 나면 이후 후속 투자나 대출을 받고 성장을 해서 기업공개(IPO)를 하거나 인수합병(M&A)를 진행하면 SVB나 SVB 증권에 관련 딜의 자문이나 중개를 맡겼습니다. 창업자가 엑싯을 하고 나면 또 늘어난 자산을 운영해주는 프라이빗뱅킹 서비스도 운영하며 '동반 성장'하는 구조를 갖췄습니다.

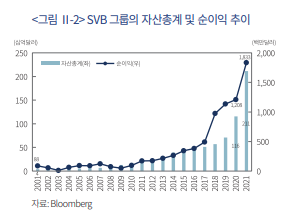

실리콘밸리 생태계가 성장하면서 SVB도 2001년 말 42억 달러(약 5조5000억원)에 불과했던 총 자산 규모가 2021년 말에는 2115억 달러(약 278조원)까지 50배 가까이 성장했습니다. 연평균성장률(CAGR)도 22%에 달해 높은 성장세를 기록했습니다. VC로서도 성과가 대단했습니다. 2021년 말까지 벤처기업 지분 투자를 841건 진행했는데 이 중 38%가 M&A나 IPO를 통해 성공적으로 '엑싯'을 이뤄냈습니다.

팬데믹 이후 과열된 성장 ‘간과’

이런 성공 지표에 더해 팬데믹 기간 스타트업 생태계가 폭발적으로 성장하는 과정에서 예금 잔고가 빠르게 늘어났지만 위기 의식이 부족했습니다. 팬데믹 이후 VC로부터 흘러나오는 펀딩은 늘어나고 이 같은 투자 유치금은 SVB의 예금 잔고가 됐습니다. 예금 잔액은 2021년 말 기준 1892억 달러(약 250조원)를 기록해 일 년 만에 86% 성장했습니다.

당시 연방준비제도(연준)의 저금리 기조로 인해 늘어난 예금 자산의 경우 포트폴리오 상당 부분이 국채로 이뤄져 있었습니다. 문제는 지난해 말 기준으로 보유한 만기보유채권(HTM)의 평균 기한이 6.2년에 달할 정도로 장기인 데 반해 고객들의 출금 시한은 비교적 단기로 그 격차가 컸다는 점입니다. 지난해 3분기 실적발표 때만 해도 SVB는 비교적 자신만만한 모습이었습니다. 대니얼 벡 SVB 최고 재무책임자(CFO)는 "좋은 소식이 있다면 채권 포트폴리오 비중이 줄고 있다"며 "매 분기 30억 달러 수준이 만기 상환되고 있다"고 말했습니다. 하지만 CFO가 한 가지 간과한 점은 예금 잔액이 더 빨리 사라질 수 있다는 점이었습니다.

밀물처럼 들어온 예금 썰물처럼 빠져나가

예금 잔액은 지난해 3월만 해도 1980억 달러 수준이었지만 지난해 말에는 1730억 달러로 줄었고 지난 달 1650억 달러까지 빠르게 빠져나갔습니다.

이에 지난 9일 SVB 파이낸셜 그룹이 공시를 통해 대차대조표 관리를 위해 18억 달러의 손실을 끌어안고 처분 가능한 증권 중 210억 달러를 매각했다고 밝히자 이날 하루에만 주가가 60% 빠졌습니다. 업계는 패닉이 됐고 정보 공유가 빠른 테크 업계 특성상 슬랙을 통해서로 돈을 빼내라고 권유하는 메시지가 잇따랐습니다. 결국 이날 하루에만 인출 요청 금액이 420억 달러(약 55조원)에 달했고 결국 파산에 이르게 됐습니다.

SVB 위기 두고 엇갈린 실리콘밸리

실리콘밸리 내 VC들도 둘로 갈라졌습니다. SVB 최고경영자(CEO)인 그렉 베커는 "우리가 어려울 때 당신들을 기다려줬던 것처럼 이번 위기에 동요하고 기다려달라"며 읍소했지만 일부 VC들은 포트폴리오 기업들을 대상으로 보장한도인 25만 달러만 남기고 예금 자산을 인출하라고 지시했던 것으로 알려졌습니다. 이를 두고 일부 VC의 경우 안타깝다는 반응을 표했습니다. 마이클 모리츠 세콰이어 캐피털 파트너는 파이낸셜타임즈(FT) 기고 글을 통해 "SVB는 고객들의 이름을 아는 동네 시장 같은 곳이었다"며 SVB가 사라진 데 아쉬움을 표했습니다. 김한준 알토스벤처스 대표도 개인 페이스북 계정을 통해 "대출 요건에 맞지 않아도 우리의 이야기를 끝까지 들어주고 어려울 때 의지가 되었던 SVB 같은 존재가 더 이상 없다는 점이 우려된다"고 전했습니다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

madein@sedaily.com

madein@sedaily.com