과거 한국 증시의 저평가를 이야기할 때면 어김없이 지적된 문제가 국내 상장기업들의 ‘소금 배당’이었다. 이익 대비 배당의 비중을 의미하는 ‘배당성향’이 글로벌 최저 수준인 것은 물론 배당 주기나 지속성, 지급의 신속성 등 여러 측면에서 선진 증시에 못 미친다는 지적이 많았다. 하지만 최근 개인들의 증시 참여가 늘어나며 배당을 통한 주주 환원에 힘을 쏟는 상장기업들이 차츰 증가하는 추세다. 국내 증시에서도 장기간 배당을 꾸준히 늘리는 ‘배당성장주’가 나올 것이라는 기대감이 커지며 인컴 투자 역시 주요 투자 전략 중 하나로 자리 잡을 수 있을 것이라는 관측이다.

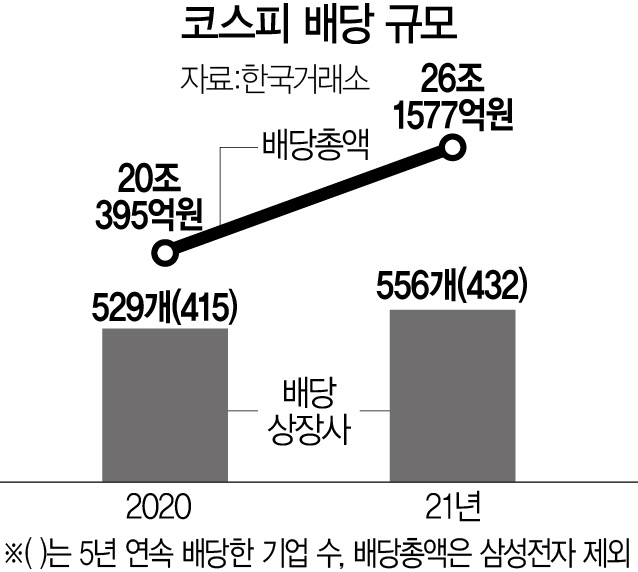

한국거래소에 따르면 지난해 코스피 상장사 중 배당을 실시한 법인 수는 556곳으로 전년의 529곳 대비 5.1% 늘었다. 이 중 92.4%에 해당하는 514개 법인이 2년 이상 연속으로 배당을 했고 삼성전자를 제외한 배당 총액도 2020년 20조 395억 원에서 2021년 26조 2000억 원으로 30.5%나 껑충 뛰었다. 2020년까지 배당금 총액이 1조 원을 넘은 기업은 삼성전자가 유일했지만 2021년도에는 SK하이닉스·현대차·기아·포스코·KB금융·신한금융 등 7곳으로 늘어난 것도 유의미한 변화다. 거래소 측은 “지난 5년간 평균 시가배당률은 국고채 수익률 및 정기예금 금리를 매년 웃돌았고 연속배당기업 증가로 향후 배당의 예측 가능성도 제고했다”며 “투자자의 배당 투자에 유리한 투자 환경이 조성된 것”이라고 의미를 부여하기도 했다. 분기·중간배당을 실시하는 코스피 기업도 2020년 69곳, 2021년 85곳, 2022년 113곳으로 꾸준히 증가하고 있다.

하지만 미국 등 선진 증시와 비교하면 배당 규모나 지속성 측면에서 아직 갈 길이 멀다는 지적도 많다. 예컨대 미국의 대표 증시인 스탠더드앤드푸어스(S&P)500지수에 편입된 기업은 올해 2분기에도 주주들에게 약 1406억 달러의 배당금을 지급하며 역사상 최대 기록을 세웠다. 지난해 동기 지급액인 1234억 달러와 비교하면 13.9%가량, 1분기(1376억 달러)와 견주면 2.1%가 늘었다. S&P500 기업들은 2020년을 제외하고는 최근 10년 동안 계속 배당금을 늘려와 올해도 사상 최대치를 경신할 것이라는 관측이 높다. 오랜 배당 투자의 역사를 자랑하는 미국은 기업의 배당 기간과 성장성 등에 따라 △50년 이상 증가한 ‘배당왕(Dividend King)’ △25년 연속 배당을 늘려온 ‘배당 귀족(Dividend Aristocrats)’ △10년 이상 증가한 배당 챔피언 등으로 구분하며 가치를 인정하는 문화가 자리 잡았다.

배당금 지급 주기가 다양하고 지급이 신속한 것도 미국 증시에서 배당 투자가 주요 투자 전략 중 하나가 된 배경이다. 미국 상장기업들은 분기 배당을 기본으로 하고 월세처럼 매월 배당하는 상품도 다양하다. 월·분기 배당을 실시하기에 배당금을 예측하기도 쉽다. 또 통상 배당 결정 이후 2주에서 한 달 이내에 배당금을 지급한다. 반면 한국 상장기업들은 대부분 매년 1회 연말을 기준으로 연 배당을 실시하고 지급도 약 4개월 뒤에나 이뤄진다. 1년에 한 번 배당을 실시하니 ‘배당컷(삭감)’ 등 예측하기 어려운 변수에 노출되는 경우도 잦다. 금융투자 업계의 한 관계자는 “한국 증시에서는 분기 배당을 하는 기업도 많지 않아 코스피 상장기업만으로는 월 배당 상품을 만들 수도 없다”며 “기업들이 좀 더 주주친화적인 배당 정책을 마련해야 배당 투자자들이 국내 증시에 매력을 느낄 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kmkim@sedaily.com

kmkim@sedaily.com