대우조선해양(042660)의 친환경선 연구개발(R&D) 경쟁력에 빨간불이 켜졌다. 기업결합 무산으로 1조 5,000억 원 규모의 자금 수혈이 불가능해졌기 때문이다. 친환경발 발주가 본격적으로 쏟아지는 가운데 재무구조 악화로 R&D 투자가 지지부진해질 경우 수주 경쟁에 뒤처질 수밖에 없다. 미래 생존이 위협받게 된 것이다.

18일 대우조선해양에 따르면 지난해 3분기 기준 부채 비율은 297.3%에 달한다. 지난 2020년 말 175.8%였던 부채 비율이 대폭 확대됐다. 같은 기간 6,752억 원에 달했던 이익잉여금은 바닥나고 결손금만 6,256억 원에 이르면서 부분 자본잠식 상태가 됐다.

대우조선해양은 2020년 4분기부터 지난해 3분기까지 4분기 연속 적자 성적표를 받아들었다. 증권가에서는 지난해 4분기에도 438억 원 적자를 기록, 5분기 연속 적자 행진을 이어갈 것으로 보고 있다. 이처럼 대우조선해양의 재무 부담은 갈수록 커지고 있다. 현대중공업(329180)그룹의 기업결합이 성사돼 1조 5,000억 원의 자금 수혈을 받았다면 이 같은 부담이 경감될 수 있었지만 수포로 돌아갔다.

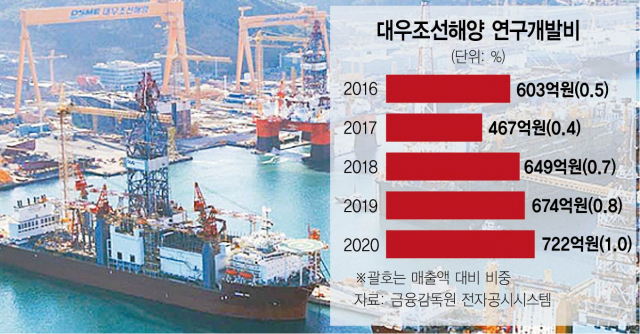

업계에서는 대우조선해양의 재무구조 악화가 친환경선 R&D 투자에 악영향을 미칠 수밖에 없다고 지적한다. 대우조선해양은 수주 침체기 당시인 2016~2017년 각각 603억 원, 467억 원의 R&D 비용을 지출했다. 이는 당해 년도 전체 매출의 각각 0.5, 0.4%에 불과한 수준이다. 재무 부담이 급증하며 전체 매출에서 R&D 비용 지출을 줄인 것이다. 이후 현대중공업그룹과 기업결합이 본격 추진되며 재무구조 악화 우려를 덜게 된 대우조선해양은 2019년 들어 매출의 0.8%인 674억 원을 R&D 비용에 썼고 2020년에는 1%인 722억 원을 투자했다. 그러나 자금 수혈 가능성이 사라진 현재 R&D 규모 증액은 요원할 수밖에 없다. 이 경우 친환경선 경쟁력 약화가 불가피해진다. 같은 기간 현대중공업그룹의 조선 지주사인 한국조선해양(009540)은 R&D 투자 비용을 꾸준히 늘려가고 있다.

엎친 데 덮친 격으로 대우조선해양의 신용 등급 상향도 요원해졌다. 이날 나이스신용평가는 대우조선해양의 신용 등급 전망을 종전 긍정적에서 안정적으로 낮췄다. 현재 BBB-인 신용 등급이 상향 조정될 가능성이 낮아졌다는 의미다. 한국조선해양이 대우조선해양과의 기업결합 신고를 철회하면서 현대중공업그룹과의 기업결합이 사실상 무산된 영향이다. 조선업계의 한 관계자는 “국제해사기구(IMO)의 해양 환경 규제 강화로 친환경선 발주가 본격화하고 있다”며 “꾸준한 R&D 투자로 앞선 친환경선 기술을 갖춘 조선소와 그렇지 못한 조선소 간 수주 양극화 현상이 벌어질 가능성이 높다”고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

gap@sedaily.com

gap@sedaily.com