롯데렌탈이 7월 상장 출사표를 던지면서 4년 가까이 수면 아래 잠겨 있던 롯데그룹 지배구조 개편안이 수면 위로 떠오르고 있다. 롯데렌탈 상장이 롯데그룹 지배구조 개편의 ‘핵’인 호텔롯데 상장과 직간접적으로 관련성이 있기 때문이다. 추가 계열사의 상장 작업도 속도를 낼지 주목된다.

1일 업계에 따르면 롯데렌탈은 전날 한국거래소에 예비 심사를 청구하고 상장을 구체화했다. 롯데렌탈의 상장은 치열해지는 렌터카 시장에서 경쟁력 강화에 나설 실탄 확보가 표면적 이유다. 롯데렌탈의 시장점유율은 22%로 2위 SK렌터카(12.3%)와 SK네트웍스(7.5%) 연합군에 쫓기고 있다.

업계에서는 롯데렌탈의 상장을 롯데그룹 지배구조 개편의 신호탄으로 해석하고 있다. 롯데 지배구조는 총수 일가→광윤사→일본롯데홀딩스→호텔롯데→롯데지주→롯데 계열사로 이어진다. 호텔롯데는 중간 지주사 개념이다. 호텔롯데는 일본롯데홀딩스(19%)를 비롯해 일본 측 주주가 지분 99.28%를 갖고 있다. 이로 인해 ‘롯데=일본 기업’이라는 꼬리표가 붙는다. 호텔롯데 상장으로 지분을 희석해 일본 기업 이미지를 없애고 지배구조 개편을 완료할 수 있다.

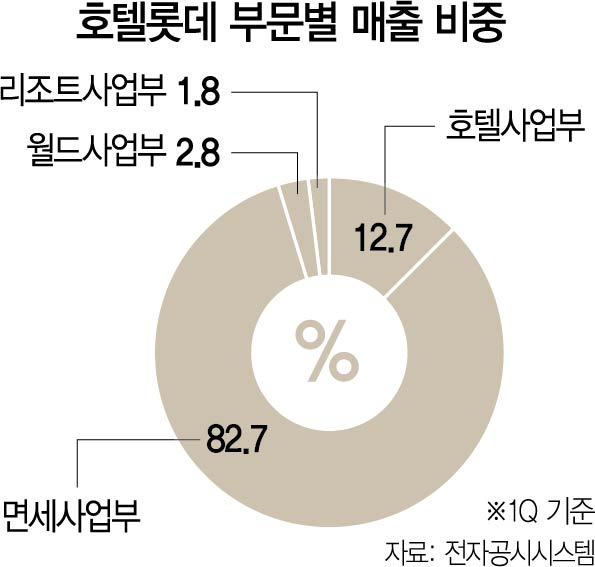

다만 지금은 호텔롯데가 상장하기 힘든 상황이다. 코로나19로 실적이 반토막 났다. 지난해 매출(3조 8,444억 원)은 전년 대비 48%나 급감했다. 영업이익은 매년 2조 원씩 기록하다가 지난해는 5,000억 원의 손실을 봤다. 적자로 전환한 것이다. 호텔롯데의 매출 82.7%는 면세점에서 나온다. 해외여행이 막힌 상황에서는 당연한 결과다.

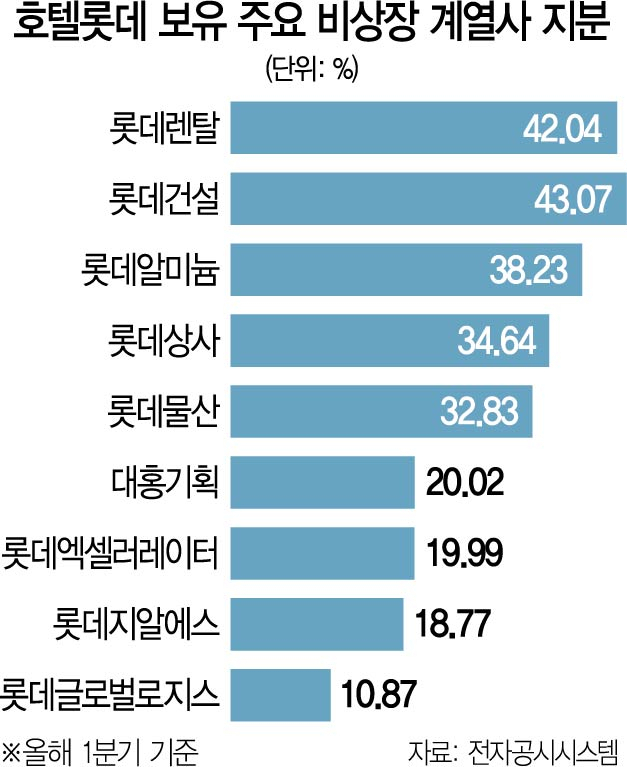

그렇다고 마냥 호텔롯데의 상장을 미룰 수도 없다. 고육지책으로 호텔롯데가 보유한 비상장 기업을 상장해 보유 지분 가치를 끌어올리고 때가 되면 호텔롯데도 자연스레 상장할 것으로 보인다.

현재 롯데렌탈의 몸값은 그 어느 때보다도 높다. 코로나19로 움츠렸던 여행 수요가 백신 접종에 따라 보복 여행으로 이어질 전망이다. 렌터카 수요 급증이 예상된다. 동종 업계 SK렌터카 주가가 3월 25일 1만 550원에서 1일 종가 1만 5,000원으로 두 달 만에 42% 급등한 것도 이런 이유다. 롯데렌탈은 1분기 영업익 1,643억 원을 기록했다. 1분기를 기준으로 SK렌터카 PER(36배)의 절반만 적용해도 롯데렌탈의 몸값은 11조 원까지 치솟는다. 높은 몸값에 상장하면 대주주인 호텔롯데(47.06%)의 보유 지분 가치도 급등한다. 지난달 롯데렌탈 주식 59만 주(452억 원)를 추가 취득해 보유 지분을 42.04%에서 47.06%로 확대한 것도 이런 배경이다.

향후 호텔롯데가 지분을 보유한 비상장 기업의 상장이 본격화할 전망이다. 문제는 비상장 계열사의 실적이 매력적이지 않다는 점이다. 한 IPO 업계 관계자는 “롯데그룹 계열사 중에 당장 상장에 나서도 될 만큼 호실적을 보이는 곳이 없는 게 사실”이라고 말했다.

한편 롯데그룹 측은 “호텔롯데의 상장은 본업이 회복된 이후가 될 것”이라며 “지배구조 개편 등 확정된 내용은 아무것도 없다”고 말했다.

/강도원 기자 theone@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >