# 30대 직장인 김모씨는 최근 적립식 펀드 가입을 위해 은행을 찾았다가 마음을 접었다. 재테크 초보인 그는 ‘주식 불장(상승장)’에서 소외된 게 아쉬우면서도 직접 주식 투자에 뛰어드는 건 부담스러워 소액 적립식 투자를 고려했지만, 갖가지 서류 작성과 상담·녹음 등으로 가입에만 40~50분이 걸린다는 사실을 듣고 힘부터 빠졌다. 월 20~30만 원 정도 소액 투자를 원했던 김씨에게 이 모든 절차는 지나치게 번거롭게 느껴졌다.

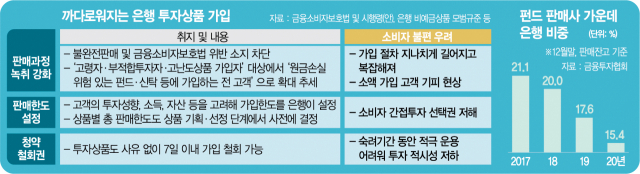

펀드·신탁처럼 원금 손실 위험이 있는 투자 상품을 은행에서 가입할 때 거쳐야 할 절차가 대폭 강화되면서 오히려 금융 소비자의 불편이 커지고 있다는 지적이 나온다. 올해부터 은행권이 본격 시행 중인 비예금 상품 판매 모범 규준과 오는 3월 말 시행을 앞둔 금융소비자보호법에 따라 은행들은 사실상 모든 투자 상품 판매 과정을 녹음하고 있다. 은행들은 모범 규준에 따라 소비자가 투자상품에 가입할 수 있는 한도도 사전에 정해야 한다. 불완전 판매 소지를 차단하고 개인의 형편에 맞는 투자를 장려한다는 취지지만 현장에서는 ‘투자자 책임’ 원칙을 도외시하고 개인의 선택권을 저해하는 부작용도 만만치 않다는 우려가 크다.

1일 은행권에 따르면 KB국민·신한·하나·우리은행 등 시중은행은 영업점에 녹취 시스템을 구축하고 올 초부터 투자 상품 판매 과정을 녹음하고 있다. 지금은 모범 규준에 따라 △소비자가 고난도 금융 상품에 가입하거나 △만 65세 이상 고령자와 부적합 투자자가 비예금 상품에 가입할 경우에 한해 녹취를 의무화하고 있지만 3월 이후 금소법이 시행되면 대부분 은행이 ‘모든 소비자의 투자상품 가입 과정’으로 대상을 넓혀 시행할 예정이다. 현장에서 녹취 대상자와 상품을 일일이 선별하는 일이 번거롭다 보니 이미 일부 은행은 모든 소비자에 대해 녹음을 실시하고 있다.

이렇다 보니 은행에서 펀드를 가입하는 데 지나치게 오랜 시간이 걸려 오히려 소비자가 불만을 토로하는 경우가 발생하고 있다. A 은행의 한 관계자는 “어떤 상품에 가입을 원하는지 상담한 뒤 고객이 가입 의사를 밝히면 그때부터 녹취를 시작한다”며 “투자 성향 분석, 원금 손실 가능성 및 상품 설명, 서류 작성 등을 하나하나 함께 읽어 내려가고 고객 확인을 받는 식으로 진행하다보니 아무리 짧아도 40분은 걸린다”고 말했다. 상담을 받고 싶어 영업점에 찾아온 고객이 직접 비대면으로 가입하겠다고 돌아가버리거나 소액을 투자하려는 고객은 오히려 은행원이 가입을 말리는 촌극도 빚어지고 있다.

은행이 개인별 상품 가입 한도를 정하도록 한 규정도 논란거리다. 은행들은 모범 규준에 따라 올해 신규 출시하는 투자 상품부터 임원급 협의체인 ‘비예금 상품위원회’를 통해 상품별·고객별 판매한도를 정해야 한다. 소비자의 투자 성향, 소득, 자산, 연령 등을 고려해 개인이 가입할 수 있는 한도를 은행이 정해준다는 얘기다.

우리은행은 투자 성향별로 기본 한도를 정하고 고객의 수신 자산 규모의 일정 비율을 더하는 방식을 마련해 이르면 3월부터 시행한다. 하나은행은 상품의 위험등급에 따라 총 판매 한도를 정하고 그 범위 내에서 고객별 한도를 일률적으로 배정하는 방식을 검토 중이다. 가령 위험 등급 2등급짜리 펀드를 총 1,000억 원 팔기로 했다면 개인은 최대 2억 원까지만 가입할 수 있게 하는 식이다. 개인이 위험을 인지하고 더 많은 투자를 하고 싶어도 불가능하다.

금융 당국은 사모펀드 사태 당시 피해 사례처럼 소비자가 한 상품에 지나치게 많은 투자금을 넣는 것을 방지하고 분산 투자를 장려한다는 취지지만 소비자 선택권을 지나치게 제한한다는 비판이 나온다. 간접투자 수요를 흡수할 은행의 역할에도 제동이 걸릴 수밖에 없다. B 은행 관계자는 “개인의 투자 성향과 목표 등이 다른데 은행이 개인의 소득과 자산을 평가해 투자 한도를 정해준다고 하면 흔쾌히 받아들일 사람이 얼마나 되겠느냐”며 “투자자 책임 원칙을 도외시하고 은행과 투자자를 유치원생 취급하는 셈”이라고 토로했다.

/빈난새 기자 binthere@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >