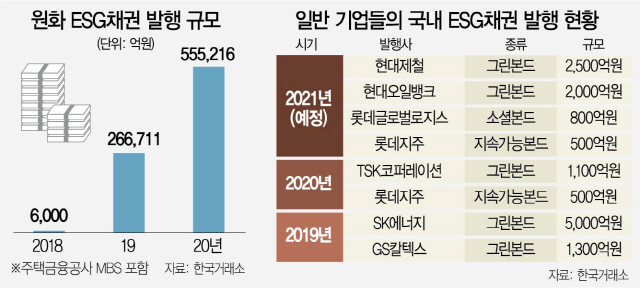

정부의 뉴딜 정책에 발맞춰 국내 기업들의 ‘착한 경영’ 바람이 불고 있다. 삼성그룹을 비롯해 한화·SK·POSCO 등 재계 수장들이 잇따라 ESG(환경·사회·지배구조) 경영을 강조하면서 새해부터 벌써 4개 기업이 최대 1조 원이 넘는 ESG채권 발행을 준비하고 있다.

6일 투자은행(IB)에 따르면 이달 현대오일뱅크와 현대제철(004020)·롯데글로벌로지스 등이 창사 이래 첫 ESG채권을 발행해 운영자금을 조달한다. 롯데지주(004990)도 지난해에 이어 회사채 일부를(10년물) 지속 가능 채권으로 발행할 예정이다. LG화학(051910)·LG전자(066570) 등 계열사들의 대규모 자금 조달을 앞둔 LG그룹도 ESG채권 발행을 긍정적으로 검토하고 있다.

정부 주도의 한국형 그린 뉴딜 정책에 힘입어 대형 연기금들의 책임투자론이 확산되자 발행사들의 풍경도 예년과 달라졌다. ESG채권을 발행하는 국내 민간 기업은 2019년 SK에너지와 GS칼텍스, 2020년 TSK코퍼레이션·롯데지주 등 4곳에 불과했다. 그러나 1월 현재 지난해 발행사와 발행 규모를 훌쩍 넘어서면서(주택금융공사의 MBS 제외) 자금 조달 시장의 새로운 트렌드로 자리 잡았다는 분석이 나온다. IB 업계의 한 관계자는 “국민연금 등 연기금이 투자 의무 비율을 설정하고 ESG 전용 펀드가 늘어나는 등 시장의 투자수요가 늘어나고 있다”며 “정부와 기업의 친환경 경영 기조에도 부합해 발행 주체가 기존 공공 기관과 금융사 중심에서 민간 기업까지 확대되는 상황”이라고 말했다.

해외에서는 이미 몇 년 전부터 연기금과 국부 펀드 중심으로 사회 책임 투자가 강조되면서 투자수요가 늘었다. 글로벌 ESG 채권 발행액은 지난해 기준 약 5,000억 달러에 육박하면서 지난 2018년 대비 약 150% 증가했다. 특히 올해는 환경 관련 정책을 강조하는 미국 조 바이든 행정부가 출범하면서 미국의 연기금과 보험사·자산운용사들의 수요도 빠르게 확대될 것으로 전망된다. 글로벌 금융시장에서 1조 원 규모 자금 조달을 앞둔 SK하이닉스도 장기사채인 10년물을 ESG채권으로 발행할 계획이다. 만기가 길어 발행 금리가 높아질 우려가 있어 일반 채권 대비 수요 확보가 용이한 ESG 발행을 택한 것으로 풀이된다. SK이노베이션의 미국 자회사인 SK배터리아메리카도 유로화 그린본드를 발행해 자금을 조달한다.

다만 국내 ESG 시장이 최근 급격하게 커지면서 ‘그린워싱’ 등 사후 리스크도 함께 부각되고 있다. 그린워싱이란 기업이 ESG채권 발행을 통해 조달한 자금을 ESG 외 용도로 사용하는 것을 말한다. 투자 성과와 ESG 효과 등이 증명돼야 하지만 가이드라인이 미흡하고 공시 의무 조항이 없어 사후 관리가 어렵다는 지적이다. 금융 투자 업계의 한 관계자는 “발행 전 인증 평가에서 높은 ESG 등급을 부여받았더라도 자금 집행이 제대로 이뤄지지 않거나 미흡할 경우 사후 등급이 강등될 수 있다”며 “투자자 입장에서는 기업의 신용 리스크에 더해 ESG 리스크도 고려해야 하는 만큼 아직 투자 유인이 크게 높지는 않은 상황”이라고 말했다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >