한화(000880)호텔&리조트의 외식사업부(FC) 매각 본입찰이 또 연기됐다. 2,000억원으로 책정된 ‘몸값’에 대한 이견으로 매각이 무산될 가능성이 높아졌다는 전망이 나온다.

24일 투자은행(IB) 업계에 따르면 한화호텔&리조트 외식사업부의 매각주관사인 삼정KPMG는 적격예비인수후보(쇼트리스트)에 본입찰 일정을 26일로 연기한다고 통보한 것으로 확인됐다. 지난 12일로 예정됐던 본입찰 일정이 19일로 한 차례 연기된 뒤 다시 또 미뤄지게 된 셈이다.

한화호텔&리조트 내 외식사업부는 위탁급식과 외식, 컨세션(철도·고속도로 휴게소 내 식음료 매장) 사업 등을 영위하고 있다. 지난해 기준 매출은 한화호텔&리조트 전체 매출(1조2,904억원)의 55.8%(7,183억원)에 달한다. 매각 대상에는 위탁급식 사업 브랜드인 ‘푸디스트’, 종합 식자재 전문 브랜드인 ‘소후레쉬’ 외에도 중식 프렌차이즈 ‘티원(T園)’ ‘베이징’, 이탈리안 레스토랑 ‘오레노’ 등이 포함됐다. 한화그룹이 지난달 매각주관사를 선정한 뒤 본격적인 매각 절차에 돌입했고 현재 CJ프레시웨이와 글랜우드 프라이빗에퀴티(PE), 스탠다드차타드(SC) PE 등이 쇼트리스트에 이름을 올리고 있는 상황이다.

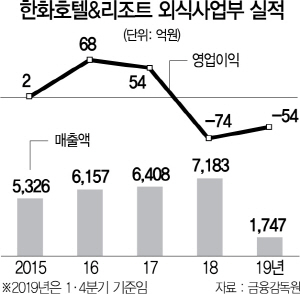

본입찰 일정이 계속 미뤄지는 가장 큰 원인은 실적 대비 높게 책정된 매각가격 때문이다. 한화그룹은 외식사업부의 몸값으로 2,000억원가량을 희망하고 있는 것으로 알려졌다. 문제는 인수후보자들이 책정한 가격과 차이가 많이 난다는 점이다. 매출은 꾸준히 늘고 있지만 외식 사업이 이익을 남기기 힘든 영역인 만큼 비싼 값을 주고 사기 어렵다는 게 인수후보자들의 평가다. 실제로 지난해 한화 외식사업부의 감가상각전영업이익(EBITDA)은 17억원에 불과하다. 매각가격이 2,000억원이라면 EBITDA 배수가 117배나 적용되는 셈이다.

더욱이 경영상황은 더 나빠지고 있다. 올해 1·4분기 기준 한화 외식사업부는 53억원의 영업손실을 기록했다. 2018년 1·4분기에 15억원의 영업이익을 남겼던 것과는 대조적이다. 또 2017년 225.7%였던 부채 비율은 지난해 말 기준 357.2%로, 올해 1·4분기에는 520.5%로 치솟았다. 2,460억원가량의 자산을 보유하고 있지만 부채도 2,063억원에 달한다. IB 업계의 한 관계자는 “가격에 대한 의견 차가 크면 매각 자체가 무산될 가능성도 있다”고 전망했다.

/김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >