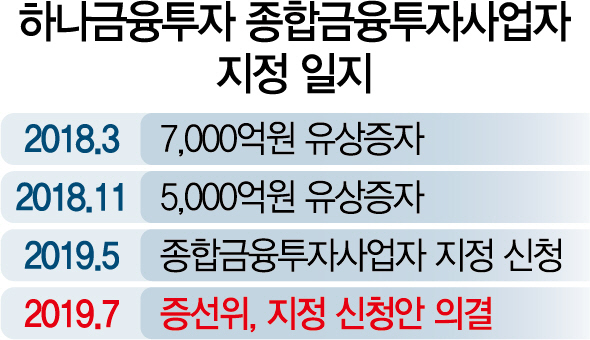

지난해에만 두 차례 유상증자를 단행하며 빠르게 자본을 확충한 하나금융투자가 국내 증권사 중 여덟 번째로 종합금융투자사로 지정되며 초대형 투자은행(IB) 도약에 한 발짝 더 다가섰다.

5일 금융위원회에 따르면 증권선물위원회는 지난 3일 열린 정례회의에서 하나금투의 종합금융투자사업자 지정안을 의결했다. 오는 10일 열리는 금융위에서 해당 안건이 통과되면 하나금융투자는 미래에셋대우와 삼성증권·한국투자증권·NH투자증권·KB증권 등에 이어 여덟 번째로 종합금융투자사업자가 된다.

종합금융투자사업자가 되면 전담 중개업무 및 기업에 대한 신용공여 업무가 가능해진다. 종합금융투자사업자 지정을 위해서는 자기자본 3조원 조건을 만족해야 한다. 지난해 초만 해도 자기자본 2조원을 밑돌던 하나금투는 지난해 3월과 11월 잇달아 7,000억원, 5,000억원 규모의 유상증자를 단행하며 자기자본을 3조2,676억원(3월 말 기준)으로 늘렸다.

금융위에서 지정안이 의결되면 단기 금융업(발행어음) 인가도 가시권에 들어선다. 자기자본 4조원 이상인 종합금융투자사가 인가 대상인 발행어음 사업은 높은 수익성으로 금융투자사들이 앞다퉈 증자를 통해 사업에 뛰어들고 있다.

업계에서는 이진국 하나금투 사장 특유의 ‘속도 경영’이 발행어음 인가에도 통할지 주목하고 있다. 직원들에게 ‘몽골기병론’을 설파하며 작지만 빠르고 강한 금융투자사를 주문해온 이 사장은 종합금융투자사업자 지정 과정에서도 지주사에 단기 금융업 인가의 필요성을 적극 알리며 자기자본 확충을 주도해온 것으로 알려졌다.

현재 한국투자증권과 NH투자증권·KB증권이 발행어음 시장에서 치열한 3파전을 펼치고 있다. 네 번째 사업자로 유력했던 신한금융지주는 연초 계획했던 증자가 하반기로 미뤄지면서 발행어음 시장 진출에 속도를 내지 못하는 상황이다.

증권업계의 한 관계자는 “발행어음 인가를 위해 가장 중요한 건 금융당국의 의지”라면서도 “어떤 금융투자사가 지주사에 발행어음 사업의 필요성을 얼마나 잘 설득하느냐도 발행어음 인가 시기를 앞당기는 데 영향을 줄 것”이라고 말했다. /양사록기자 sarok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >