주택담보대출을 빌리려는 차주들이 고정금리에 몰리고 있다. 시중금리 하락으로 지난해에 비해 고정금리형(혼합형) 상품 금리가 1%포인트 넘게 내려가면서 변동형 상품보다 0.5%포인트 이상 낮기 때문이다. 다만 올 하반기엔 기준금리 인하로 변동금리 차주가 다소 유리해질 수 있어 고정금리와 변동금리 가운데 신중한 선택이 요구된다는 조언이 나온다.

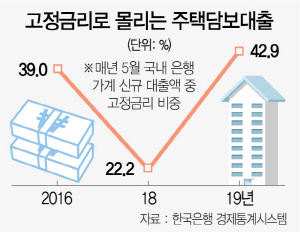

30일 한국은행 경제통계시스템에 따르면 올해 5월 현재 국내 예금은행 가계 신규 대출액 중 고정금리 비중은 42.9%로 전년 동기(22.2%) 대비 두 배 가량 높았다.

올해 초부터 고정금리 비중은 40%를 상회하고 있다. 금융권의 한 관계자는 “가계대출 중 변동금리로만 내주는 신용대출을 제외하면 고정금리 비율은 훨씬 더 높을 것”이라고 설명했다. 한 시중은행에선 전체 주담대 잔액 가운데 고정금리 비중이 지난달 말 기준 53.4%에 달했다.

주담대 차주들이 고정금리형 상품으로 몰리는 것은 금리가 낮기 때문이다. 고정금리형 주담대의 금리 기준이 되는 금융채 5년물(AAA등급) 금리는 지난해 말 연 2.6%대에서 이달 연 1.6%대로 떨어졌다. 시중은행의 한 관계자는 “미중 무역전쟁으로 글로벌 경기가 악화할 것으로 전망되면서 투자자들이 안전자산인 채권으로 몰려 시중금리가 하락했다”면서 “변동금리보다 고정금리가 더 높은 것이 통상적이지만 지난해 말부터 금융채 5년물 금리가 큰 폭으로 떨어지며 역전 현상이 이어지고 있다”고 전했다.

실제 이날 기준 혼합형 주담대 상품의 연 금리는 국민은행 2.40~3.98%, 우리은행 2.69~3.69%%, 신한은행 2.80~3.81%, 하나은행 2.79%~3.89%였다. 반면 신규취급액 기준 변동형 상품의 연 금리는 국민은행 3.07%~4.57%, 우리은행 3.25~4.25%, 신한은행 3.3%~4.55%으로 0.5%포인트 이상 높다. 잔액 연동 변동형 상품은 최고 금리가 연 5%에 육박한다.

이 때문에 일선 지점에선 고정금리형 상품으로 갈아타려는 고객 문의가 잇따르고 있다. 주담대를 갈아탈 때 드는 비용은 중도상환수수료(294만원)와 추가 부대비용(약 20만원)을 합쳐 300만원 수준이다. 특히 변동형으로 주담대를 빌린 차주가 같은 은행에서 혼합형으로 갈아탈 경우 중도상환수수료를 면제받을 수 있다. 다만 지난 2017년 8.2부동산 대책 이전에 대출받은 차주라면 갈아타면서 한도가 줄어들 수 있어 유의할 필요가 있다. 투기지역 등으로 지정된 경우 담보인정비율(LTV)이 최대 70%에서 40%에서 낮아져서다. 시중은행의 한 관계자는 “1년 전에 3억원 이상 빌린 차주라면 갈아타는 게 비용을 고려해도 이득”이라고 설명했다.

향후 올 하반기에 기준금리가 인하될 수 있다는 관측이 나오면서 대출을 받으려는 소비자들의 셈법이 다소 복잡해졌다는 분석도 나온다. 기준금리가 인하되면 변동형 상품에 곧 반영되지만 고정형 상품 금리는 그대로 유지돼서다. 미 연방준비제도(Fed·연준)에 이어 한은도 최근 하반기 금리인하 가능성을 시사했다. 더구나 잔액 기준 주담대 변동형 상품의 경우 정부 정책에 따라 7월 15일부터 최대 0.27%포인트 내려갈 예정이어서 주담대 상품 선택의 폭이 더욱 넓어질 전망이다. 금융권의 한 관계자는 “한은이 두 차례 이상 금리를 내린다면 장기 대출자의 경우엔 변동금리형 대출 상품이 유리할 수 있다”고 내다봤다.

/김기혁기자 coldmetal@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

coldmetal@sedaily.com

coldmetal@sedaily.com