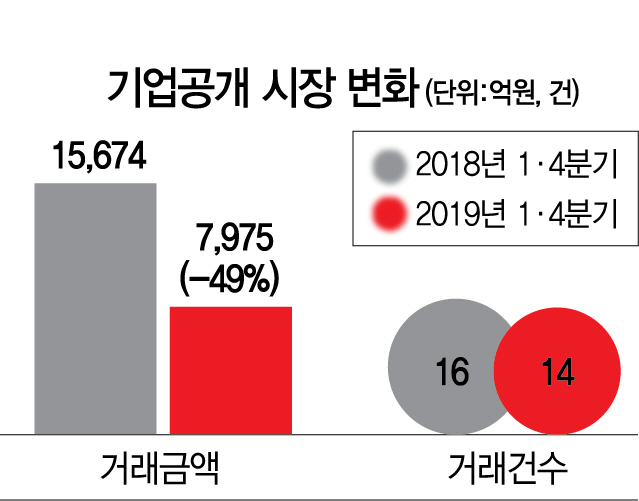

올해 1·4분기 기업공개(IPO) 시장이 1년 전 대비 반 토막으로 쪼그라들었다. 시장 침체와 상장 철회가 악순환으로 이어진 결과다.

22일 블룸버그 리그테이블에 따르면 1·4분기 IPO 거래는 총액 기준으로 지난해보다 49% 줄어든 7,975억원으로 나타났다. 거래 건수는 2건 감소한 14건이었다. 이 중 4건은 기술 관련 기업으로 금액 기준 33.7%를 차지했으며 그 뒤를 에너지 기업과 헬스케어 기업이 이었다.

상장주관사 중에서는 NH투자증권이 시장점유율 28.5%로 1위로 뛰어올랐으며 대신증권(22.8%), 하나금융투자(15.7%)가 뒤를 이었다. 상장 후 추가 주식모집 역시 54.3%가 감소한 1조2,925억원 규모였다.

상장한 종목 중에는 천보(278280)가 94.7%의 수익률을 보였고 셀리드(299660)(69.7%), 웹캐시(68.1%)가 상승폭이 높아 업계에서는 앞으로 활발해지기를 기대하고 있다.

관련기사

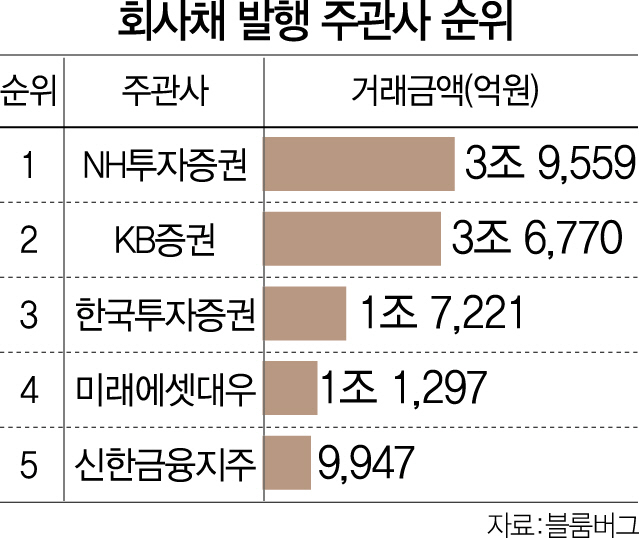

회사채 시장은 금리 인상에 대비한 기업들의 발행과 수익률을 좇아 비우량채권까지 사들이는 투자자가 맞물려 24.9% 커졌다.

원화표시 공모 회사채 발행은 총 120건, 15조570억원을 기록했으며 기업별로는 LG화학이 1조원(52회)으로 가장 많았다. LG화학은 회사채로 확보한 자금을 전기차배터리 수주물량 대응을 위한 생산능력 확대에 쓸 예정이다. 적극적인 인수합병(M&A)에 나선 CJ제일제당과 영업력과 신용도가 높은 현대제철이 각각 7,000억원어치를 발행해 2위를 차지했다.

주관사별로는 NH투자증권이 채권 강자 KB증권을 물리치고 1위에 올랐다. 총 67건, 3조9,559억원을 발행했다.

공동대출(신디케이티드론)은 43.3% 축소된 3조5,283억원이었다. 단일 건 중 사모펀드(PEF) 운용사 한앤컴퍼니가 쌍용양회 인수금융 대출금 상환과 출자환급자금에 조달하기 위해 빌린 1조4,000억원이 가장 컸다. 미래에셋대우와 우리은행에서 대표 주선금융기관으로 참여했다.

자산유동화증권(ABS)은 총 167건, 2조2,255억원이 발행돼 32.9% 줄었다. 주관사는 SK증권이 27.9%의 시장점유율로 1위를 차지했다.

/임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com