기업공개(IPO)를 추진 중인 티켓몬스터는 이번 투자 유치로 국내외 투자자에 성장 가능성을 증명하면서 재무건전성을 강화하는 효과를 기대하고 있다. 이를 통해 최종적으로는 우량 기관투자가와 외국인이 모인 코스피 시장으로의 상장을 노린다는 전략이다. 당초 티몬은 적자기업이라도 뚜렷한 사업성을 갖추면 코스닥에 상장할 수 있는 ‘테슬라 요건’을 활용하려고 했다. 하지만 코스닥 주가의 부진이 이어지고 시장을 대표하는 종목인 카카오마저 코스피 이전 상장을 검토하자 방향을 바꾸기로 했다. 투자은행(IB) 업계의 한 관계자는 “티몬은 코스피와 코스닥 모두 상장할 수 있는 여건을 갖춘 상태”라면서도 “국내 소셜커머스 업체 중 첫 상장이라는 상징성과 각 시장의 자금력을 고려해 코스피 상장 쪽으로 기울고 있다”고 말했다.

티몬이 코스피 상장 시 적용할 수 있는 제도는 ‘유망기업 요건’이다. 삼성바이오로직스(207940)는 적자기업임에도 예상 시가총액 6,000억원과 자기자본 2,000억원을 동시에 충족하는 자격으로 지난해 11월 코스피에 입성했다. 시가총액은 공모가에 따라 달라질 수 있지만 티몬의 자기자본은 지난해 말 감사보고서 기준으로 2,676억원 규모로 조건을 충족한 것으로 나온다.

명품 핸드백 제조자개발생산(ODM) 분야에서 세계 1위의 입지를 다진 시몬느는 이번 투자로 티몬의 온라인·모바일 유통망을 활용해 시너지 효과를 창출할 것으로 보고 있다. 시몬느는 버버리·코치·마이클코어·마크제이콥스 등 전 세계적 명품 핸드백 ODM 시장의 10%의 점유율을 차지하고 있다. 명품 소비량이 가장 많은 미국에서도 시장 점유율 30%를 기록하는 등 독보적인 위치에 올랐다. 시몬느의 북미·유럽·동남아시아 등 글로벌 네트워크는 티몬의 해외 사업 진출에 도움을 줄 수 있을 것이라는 전망도 나오고 있다.

시몬느는 티몬 투자에 지난해 조성한 1,500억원 규모의 벤처 투자 헤지펀드(전문투자형 사모펀드)를 활용할 예정이다. 국내에서 헤지펀드로 벤처기업 지분에 투자하는 사례는 매우 드문 편이다. 금융투자업계 관계자는 “시몬느의 벤처 투자 헤지펀드는 만기가 8년으로 비교적 길고 규모도 큰 편”이라며 “이러한 장점을 바탕으로 다양한 투자 성과를 낼 수 있을 것으로 보인다”고 평가했다.

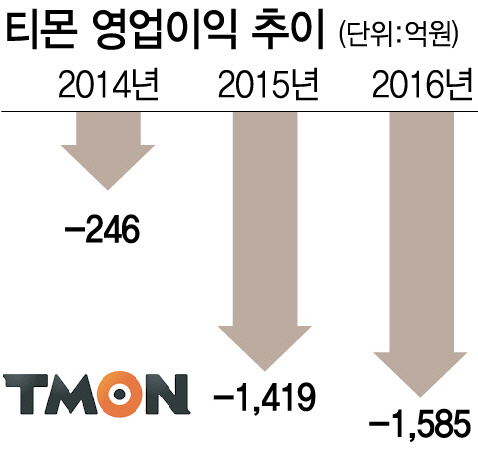

다만 시장 일각에서는 티몬이 적자 상태에서 무리하게 코스피 상장을 추진하는 것 아니냐는 지적도 있다. 티몬은 지난 2014년 246억원에서 2015년 1,419억원의 영업적자를 기록하는 등 해마다 적자 규모가 커지고 있다. 지난해에도 영업적자 1,585억원으로 전년 대비 12%가량 늘었다. 업체 측에서는 사업 성장기 필수적인 투자에 따른 계획된 적자라는 설명이지만 국내 대형 소셜커머스 업체의 등장 이후 6년이 넘도록 이익을 낸 기업이 나타나지 않으면서 재무건전성에 우려를 표시하는 투자자가 늘고 있다. IB 업계의 또 다른 관계자는 “티몬 등 소셜커머스 업체가 성장성은 있는데 해외기업과 비교하면 적자 반등 시기가 늦춰지는 분위기”라며 “이러한 우려를 극복해야 원하는 대로 코스피에 상장할 수 있을 것”이라고 말했다. /박민주·지민구기자 parkmj@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

parkmj@sedaily.com

parkmj@sedaily.com