초우량등급인 ‘AAA’ 신용등급을 보유한 현대자동차가 지난 2011년 이후 첫 공모 회사채 수요예측에서 발행규모를 무난히 채웠다. 발행금리가 5년 전에 비해 2%포인트 이상 낮아질 것으로 보여 이자비용을 상당히 줄일 수 있을 것으로 전망된다.

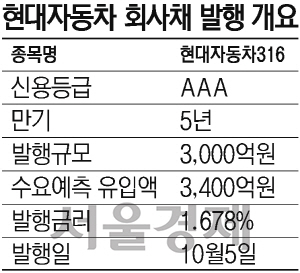

28일 금융투자업계에 따르면 현대차(005380)는 전날 5년물 3,000억원 규모의 회사채 발행을 위해 실시한 수요예측에서 3,400억원의 유효수요를 확보한 것으로 전해졌다. 다만 만기가 5년으로 단일하게 정해진데다 초저금리 속에 금리 매력도가 생각보다는 높지 않아 일각에서 사상 최고 수준의 유효수요를 모을 것으로까지 예상한 것과는 달리 발행규모를 다소 웃도는 수준으로만 수요가 유입된 것으로 풀이된다.

AAA급인 현대차의 회사채 발행은 2011년 11월 이후 5년 만이라 시장에서도 많은 관심을 받아왔다. 현대차는 지난 5년간 만기가 돌아오는 회사채를 모두 현금으로 상환해왔다. 현재 신용등급 ‘AAA’인 곳은 공기업과 금융회사를 제외하면 현대차와 KT(030200)·SK텔레콤(017670)뿐이다.

발행금리는 1.678%로 결정됐다. 수요예측 당시 제시된 희망금리 범위인 ‘시가평가금리 대비 -20bp~+10bp’(1bp=0.01%포인트) 가운데 상단에서 형성됐다. 채권평가사 나이스피앤아이에 따르면 현대차 회사채 5년물의 시가평가금리는 1.567%다. 이렇게 되면 국채 금리와 비교해 0.3%포인트 안팎으로 차이가 난다.

현대차는 이번에 회사채 발행으로 조달한 자금을 전액 다음달 6일 만기가 돌아오는 회사채 차환에 쓸 계획이다. 당시 발행한 회사채도 5년물로 발행금리가 4.050%였는데 발행사 입장에서는 이번 차환 발행으로 이자비용을 절반 이상 줄일 수 있게 됐다.

/박준호기자 violator@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

violator@sedaily.com

violator@sedaily.com