국내 주요 증권사들이 올해 상반기 전반적으로 저조한 실적을 기록한 가운데 투자은행(IB)부문은 그나마 견조한 실적을 올린 것으로 나타났다. 특히 IB 부문 최대 라이벌인 NH투자증권(005940)과 한국투자증권이 상반기 영업수익(매출)이 1,000억원을 넘어서며 명실공히 IB 강자로서의 면모를 과시했다. 반면 미래에셋증권(037620)과 합병을 앞둔 미래에셋대우(006800)(대우증권)는 예상 밖 부진으로 이채를 보였다.

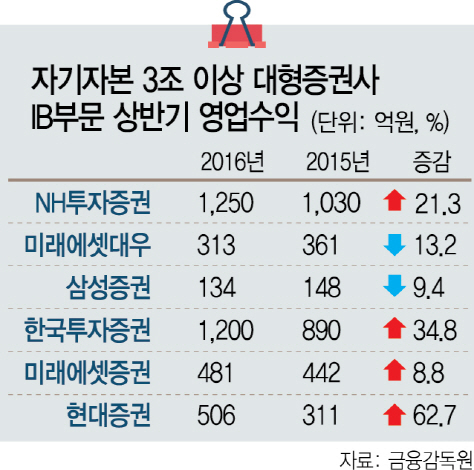

21일 서울경제신문이 자기자본 3조 원 이상의 종합금융투자사업자(한국형 IB)인 증권사 6곳(NH투자증권·미래에셋대우·삼성증권(016360)·한국투자증권·미래에셋증권·현대증권(003450))의 올해 상반기 IB 부문 실적을 분석한 결과 가장 많은 영업수익을 기록한 곳은 NH투자증권이었다. NH투자증권은 지난해 같은 기간 보다 21.3% 증가한 1,250억원 이상의 영업수익을 올렸다. 한국투자증권도 같은 기간 34.8%나 증가한 1,200억원 가량을 기록하며 NH투자증권을 바짝 뒤쫓았다. 현대증권(506억원)과 미래에셋증권(481억원)이 각각 62.7%, 8.8%씩 증가해 뒤를 이었고, 미래에셋대우(313억원)와 삼성증권(134억원)은 각각 13.2%, 9.4% 감소하며 주춤한 모습이었다.

그동안 국내 IB 업계는 NH를 포함해 대우증권(현 미래에셋대우)과 한국투자증권 3강 체제를 구축해왔지만 현재 국내 최대 규모의 자기자본(4조6,000억원) 규모를 앞세운 NH투자증권이 독주하는 모습이다. NH투자증권은 올해 상반기 인수주선과 M&A자문에서만 448억원을 벌어들였다. 주식자본시장(ECM)의 경우 기업공개(IPO)부문에서 해태제과, 제이에스코퍼레이션(194370) 등 대형IPO를 주관했고, 유상증자 부문에서도 BNK금융지주(138930), 삼성엔지니어링(028050) 등의 거래를 주선해 점유율 36.2%로 업계 1위를 기록했다.

대우증권과 현대증권 인수전에서 번번이 경쟁사에 고배를 마신 한국투자증권은 IB그룹을 신설해 인수전 탈락의 돌파구를 찾았다. 부동산프로젝트파이낸싱(PF)전문가인 김성환 전무를 IB그룹장으로 전격 투입해 IPO와 회사채 주관 등의 전통적 IB와 부동산PE의 시너지 산출을 도모했다. 호주 캔버라 루이사로손 빌딩(약 2,070억원), 벨기에 브뤼셀 아스트로타워(약 2,100억원) 등 해외 부동산을 잇따라 사들였다. 또 삼성바이로직스와 두산밥캣·이랜드리테일 등 올해 주요 IPO 거래를 맡았다.

합병을 앞둔 미래에셋증권과 미래에셋대우는 명암이 갈렸다. 미래에셋대우는 상반기 주력인 호텔롯데 상장 연기로 타격을 피할 수 없었다. 반면 미래에셋증권은 대우의 영업력을 지원받은 덕분에 두각을 보였다.

현대증권은 부동산 PF에 규모를 늘리며 관련 수수료 수익이 큰 폭으로 증가했고 삼성증권은 M&A부문에서 44.8% 감소한 37억원을 기록해 저조한 실적을 기록했다. /송종호기자 joist1894@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

joist1894@sedaily.com

joist1894@sedaily.com