|

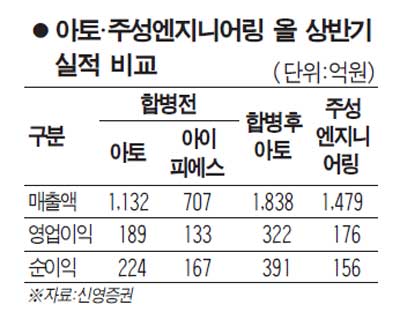

반도체 장비 제조업체인 아토가 모회사인 아이피에스를 흡수합병하기로 함에 따라 아토는 매출액 면에서 주성엔지니어링을 제치고 국내 최대의 반도체 장비업체로 올라서게 됐다. 13일 코스닥시장에서 아토는 모회사인 아이피에스를 흡수합병키로 했다는 소식에 전날보다 540원(7.49%) 상승한 7,750원에 장을 마감했다. 장중 한때는 13% 이상 뛰어오르며 상한가에 근접하기도 했다. 피합병기업인 아이피에스도 이날 300원(2.01%) 오른 1만5,200원에 거래를 마쳤다. 이날 아토와 아이피에스가 급등한 것은 전날 장 종료 후 공시를 통해 “최대주주인 아이피에스를 1대 약 2.12의 비율로 흡수합병할 것을 결정했다”고 밝힌 것이 호재로 작용했기 때문으로 풀이된다. 아토는 이번 합병 목적으로 ▦계열사간 유사업종 통합을 통한 시너지 효과 ▦사업 안정성 도모 ▦재무구조 및 경영 효율성 증대 등을 들었다. 합병기일은 오는 12월29일이며 신주상장예정일은 내년 1월14일이다. 아토는 문상영 전 대표가 아이피에스의 대표이사직까지 동시에 맡고 있었던 데다가 이달 1일엔 전 제일모직 부사장 출신인 이문용씨가 두 회사의 새로운 대표로 선임되면서 합병 가능성이 어느 정도 예상됐었다. 증권업계에서는 아토가 아이피에스를 합병하면서 상당한 시너지 효과가 나타날 것으로 내다보고 있다. 특히 올 상반기 현재 아토와 아이피에스의 합산 매출액은 1,838억원으로 주성엔지니어링(1,479억원)을 제치고 최대의 반도체ㆍLCDㆍ태양광 장비업체로 올라서게 됐다. 반면 두 업체의 시가총액 합계는 주성엔지니어링의 70%에도 못 미치는 상황이기 때문에 합병에 따라 추가적인 주가상승이 가능할 것으로 분석됐다. 이승우 신영증권 연구원은 “합병 후 아토는 국내 최대의 종합 반도체 장비업체로 발전할 수 있을 것”이라며 “장기적으로도 삼성전자의 태양광사업 투자 확대로 지속적인 성장이 예상된다”고 말했다. 홍정모 키움증권 연구원은 “현재 두 회사의 주가는 업종평균을 밑돌고 있다”며 “이번 합병으로 국내 반도체 장비 대표주로서 재평가가 진행될 것”이라고 내다봤다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >