|

정부가 우리은행 매각안 도출을 연기하기로 가닥을 잡으면서 우리은행 민영화 시도는 사실상 내년으로 넘어갔다. 금융시장 환경이 크게 달라지지 않는다면 내년에 마땅한 대안이 나타날 것이라는 보장도 없다. 결국 매각 지연에 따른 상처는 고스란히 우리은행에 남게 됐다. 갈수록 금융시장 환경은 악화되고 경쟁은 치열해지는 상황에서 우리은행의 경쟁력 하락은 불 보듯 뻔한 상황이기 때문이다.

특히 금융권이 '빅4' 금융지주사 중심으로 재편이 되는 가운데 독자 생존해야 하는 우리은행의 기업 가치는 더 불투명해질 수밖에 없다. 하나·외환은행이 합병을 완료하고 오는 10월께부터 본격적인 영업에 들어가는 가운데 KB금융지주 역시 최근 손보사 합병을 마무리하고 본격적으로 시너지를 내는 작업에 돌입했다.

우리은행은 지난해 민영화를 위한 몸집 줄이기 차원에서 자회사였던 증권사와 지방은행·보험사를 매각한 상태다. 이철호 한국투자증권 애널리스트는 "금융당국이 금융지주사 자회사 간 시너지를 낼 수 있는 정책을 내놓고 있는 상황에서 은행업에만 의존해 성장해야 하는 우리은행의 수익력은 장기적으로 큰 타격을 입을 것"이라고 지적했다.

우리은행의 경쟁력 약화가 우려됨에도 불구하고 매각 주체 입장에서는 받아들일 수 없는 요구만을 내건 투자자들만 즐비했다는 게 공적자금관리위원회 측의 설명이다.

일부 투자자들은 미래 주가 하락시 방어장치(풋백옵션 등)가 있어야 매수하겠다는 의사를 표시한 것으로 알려졌다. 공자위의 한 관계자는 "국내 연기금도 아닌 투자자들에게 정부가 주가 하락시 보장해주겠다는 장치까지 걸어가면서 우리은행 지분을 매각하기는 힘들다"고 말했다.

또 투자자 구성 역시 걸리는 부분이다. 당초 당국은 국내외 연기금, 해외 국부펀드 등 장기 투자자들이 들어오기를 희망했으나 해외 사모펀드(PEF) 등 단기 투자수익을 추구하는 자본들만 매수 의사를 표한 것으로 알려졌다. 과거 론스타의 행태에서도 경험했듯이 해외 PEF들은 은행의 장기 성장을 위한 인수합병(M&A)이나 해외 투자보다는 배당확대 등을 요구할 가능성이 높다. 공자위에서 수년 안에 단기 수익을 올리고 떠날 가능성이 높은 PEF에 대한 매각에는 소극적일 수밖에 없다.

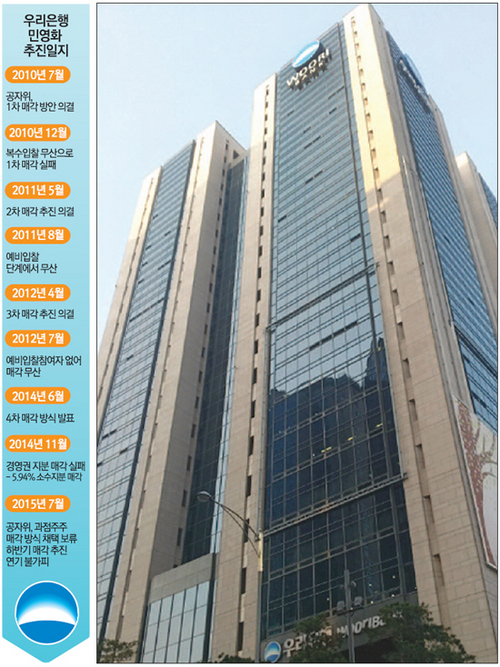

지난 2010년부터 네 차례에 걸쳐 진행했던 우리은행의 경영권 지분매각이 무산되고 그 대안으로 모색된 과점주주 매각 방식의 민영화가 시도조차 되지 못하고 무산되면서 우리은행 매각은 다시 원점으로 돌아갈 가능성이 커졌다. 공자위 관계자는 "과점주주 매각 방식이 어렵다는 결론이 나서 추후에 다시 논의하게 될 경우 경영권 매각 방식에 대한 논의도 배제할 수 없다"고 설명했다.

또 박상용 공자위원장을 비롯한 공자위 소속 민간위원들이 올 10월10일 임기 만료로 바뀔 가능성도 있다는 점도 변수다. 다만 현재 1명의 위원을 제외한 나머지 위원들은 연임이 가능한 상황이어서 연임 여부도 지켜봐야 한다.

한편 금융권 일각에서는 시장상황이 여의치 않다고 하지만 과점주주 매각 방식을 시도조차 하지 않은 것을 놓고 우리은행 민영화에 대한 정부의 의지에 의구심을 보이고 있다.

금융위원장을 비롯한 담당 공무원들 입장에서는 매각 이후 주가가 오를 경우 헐값 매각 시비에 휘말릴 수 있기 때문에 보수적인 입장을 취할 수밖에 없었던 것 아니냐는 지적이다. 또 정치권이나 정권 차원에서도 은행장·사외이사·감사 등에 대해 낙하산을 내려보낼 수 있는 대형 시중은행을 민간에 넘기는 일이 달가울 리 없다는 점도 작용했을 것이라는 관측까지 나오고 있다.

전성인 홍익대 교수는 "갈수록 우리은행 민영화에 대한 전망이 비관적일 수밖에 없다"며 "정치권에서 공적자금 회수 극대화, 빠른 민영화, 금융산업 발전이라는 3대 민영화 원칙 중에서 포기할 것은 포기하는 재입법안을 논의해야 민영화 물꼬를 틀 수 있다"고 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >