|

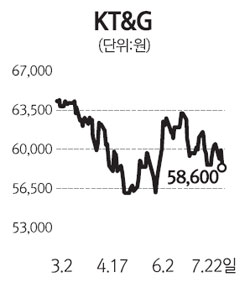

KT&G의 향후 실적과 주가추이에 대해 우려가 커지고 있다. 미래에셋증권은 22일 “KT&G의 2ㆍ4분기 매출액은 전반적인 담배시장 위축, 시장 점유율 하락, 수출물량 감소 등이 겹치면서 작년동기 대비 10.5% 떨어진 6,132억원을 기록했다”며 “사업관련 영업이익은 인력 구조조정 비용 발생으로 매출액보다 더 큰 폭(24.5%)으로 감소한 2,069억원에 머물렀다.”고 밝혔다. 미래에셋증권은 예상보다 더딘 담배시장 회복과 하반기 이후로 지연된 수출 물량 회복 등을 반영해 2010~2011년 영업이익을 각각 9.9%, 8.9%씩 내려잡았다. 이에 따라 목표주가도 기존 6만8,000원에서 6만2,000원으로 내렸으나 투자의견은 ‘보유’를 유지했다. 한국희 미래에셋증권 애널리스트는 “당분간 의미 있는 실적회복을 기대하기 어려울 것”이라며 “당분간 국내 담배수요 부진이 예상되는데다 KT&G의 점유율 하락방어도 어렵고 해외시장 진출도 당장 성과가 나타나기 힘들기 때문”이라고 말했다. 송우연 대신증권 애널리스트도 이날 “내수 담배시장 감소 우려가 큰 상황”이라며 “내년에 진행할 신사업들에 대한 구체적인 가이드라인이 제시되지 않고 있다”고 지적했다. 반면 상반기를 저점으로 하반기에는 회복세를 보일 것이라는 의견도 없지는 않다. 이선경 신한금융투자 애널리스트는 “외산제품의 밀어내기 등으로 연말까지 혼조세가 예상되나 젊은층에 대한 마케팅 강화로 점유율 하락은 제한적 수준에 그칠 것”으로 내다봤다. 이 애널리스트는 “수익성은 3ㆍ4분기부터 개선될 전망”이라며 “앞으로 3년간 매출액 16%, 순이익 20%의 양호한 성장을 이어갈 것”이라며 목표주가로 7만5,000원을 제시했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >