|

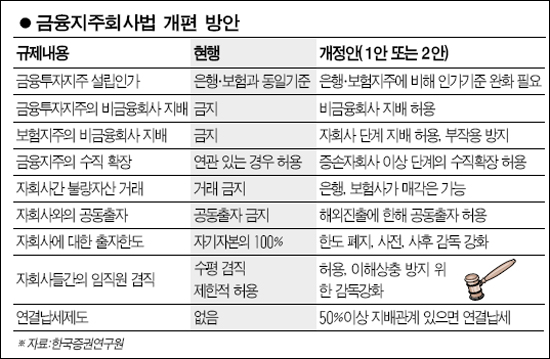

이르면 내년부터 금융지주회사에 대한 규제가 은행ㆍ보험ㆍ금융투자업 등 권역에 따라 달라진다. 금융투자지주는 진입장벽이 낮아지고 비금융회사에 대한 투자 기회가 넓어진다. 보험지주는 비금융회사를 자회사로 둘 수 있게 된다. 또 모든 금융지주는 수직 확장, 자회사와 공동 출자, 자회사에 대한 출자, 자회사간 불량자산 거래제한 등이 완화된다. 이에 따라 대기업 계열 금융회사들의 금융지주회사 전환과 금융지주의 해외진출에 탄력이 붙고 자회사간 시너지 효과도 커질 것으로 기대된다. 한국증권연구원은 8일 서울 여의도 증권거래소에서 열린 ‘금융지주회사법 개편을 위한 정책세미나’에서 이 같은 방안을 제시했다. 금융위원회는 세미나에서 제시된 내용 등을 보강해 올 정기국회에 제출할 예정이다. 이날 발표된 내용들은 정부가 추진해오던 것으로 입안과정에서 소폭의 미세조정만 거치게 된다. 이날 주제발표에 나선 신보성 증권연구원 금융투자산업실장은 “제도개선의 기본방향은 ▦금융업의 특수성과 권역별 특성을 고려한 규제 부과 ▦이중규제 완화 ▦금융지주회사 설립과 전환을 위한 인센티브 등 세가지”라며 “금융투자지주와 보험지주는 은행지주보다 완화된 규제를 적용해야 한다”고 말했다. 금융투자회사에 대한 인가기준을 완화하고 비금융회사의 지배를 허용해야 한다는 것이다. 은행지주와 달리 비은행지주회사는 부실이 금융시스템 리스크로 연결되지 않는 만큼 규제 부담을 덜어줘야 한다는 설명이다. 보험사가 비금융회사를 직접 지배하는 것은 바람직하지 않다는 입장이다. 신 실장은 “보험사가 비금융회사를 직접 지배하게 되면 비금융회사의 부실이 보험사로 옮아갈 위험성이 크다”며 “이렇게 되면 보험 계약자 보호에 문제가 생기기 때문에 해외에서도 자산운용 규제 등 장치를 마련해놓고 있다”고 설명했다. 보험사가 아닌 보험지주회사가 비금융 자회사를 두도록 허용해야 된다는 것이다. 해외진출에 한해 자회사간 공동 출자가 허용되고 자회사에 대한 출자한도도 확대될 것으로 보인다. 지금까지 자회사는 다른 자회사나 손자회사 주식을 소유할 수 없고 금융지주회사는 자기자본 범위 내에서만 출자가 가능했다. 신 연구위원은 “공동 출자 규제는 바람직한 측면이 있지만 해외진출에 대해 적용하는 것은 사업기회를 차단하는 부작용이 발생한다”며 “출자한도 역시 인수합병(M&A)을 통한 대형화를 가로막고 있다”고 지적했다. 자회사간 불량자산 거래도 가능해질 것으로 전망된다. 신 연구위원은 “은행이나 보험사가 자회사의 불량자산을 떠안는 것은 문제가 되지만 반대의 경우는 문제가 없다”며 “부실자산을 구조화해 상품으로 만들어내는 것은 금융투자업의 핵심 업무”라고 지적했다. 금융지주회사의 자회사간 시너지 효과를 극대화하기 위해 회사의 발목을 묶은 줄을 끊어야 한다고 주장했다. 신 실장은 “금융지주의 자회사에 대한 출자한도(자기자본의 100%)를 폐지 및 완화해야 한다”고 말했다. 또 연결납세제도를 조기에 도입하고 자회사간 임직원 겸직을 확대할 필요가 있다”고 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >