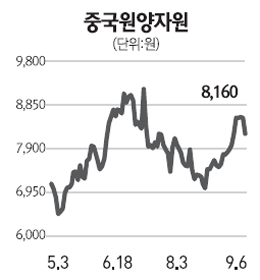

중국원양자원(900050)

송동헌 현대증권 연구위원

오는 2011년 선박수 증가에 따른 실적 증가 예상된다. 3ㆍ4분기 5척, 4ㆍ4분기 10척의 신규 작업선이 추가될 것으로 계획돼 있어 선박추가에 따른 실적증가는 2011년 본격화될 것으로 보인다.

수산업의 특성상 불확실성이 있지만 2011년 전체 어획량은 올해 대비 41% 증가할 것으로 예상되며, 매출액 기준으로는 53% 증가하는 수치다. 어획량 증가폭보다 매출액 증가폭이 큰 이유는 첫째 중국 소득향상에 따른 고급 수산물 소비증가와 가격상승이 기대되고 둘째 신규선박의 70%가 인도양에 투입돼 단가 높은 우럭바리 매출 비중이 증가할 것으로 예상되기 때문이다.

하반기 중 중국 경기선행지수의 반등이 전망되는 가운데, 중국 내수소비확대 기대감으로 투자 매력이 돋보일 전망이다. 첫째 아모레퍼시픽ㆍ락앤락 등 국내 중국수혜주의 경우 주가수익비율(PER) 25~30배 내외로 밸류에이션 부담이 크고, 둘째 중국원양자원의 현재 시가총액은 6,000억원대로 국내상장 중국기업 중 대장주라는 점, 마지막으로 고급 수산물 시장 점유율 81%로 중국 수혜주 중 유일하게 중국 시장내 1위 기업이기 때문이다.

중국원양자원 대해 ‘강력 매수’ 투자의견과 1만5,000원의 적정주가를 제시한다. 중국 기업이라는 디스카운드 요인이 앞으로 차별화를 통한 리레이팅 요인으로 변화될 것으로 예상된다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >