|

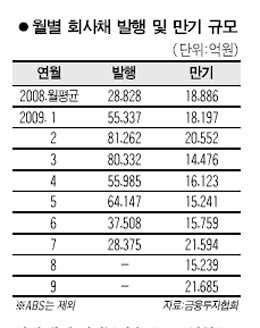

우량 기업은 이미 자금을 확보해 추가로 회사채를 발행하는 것을 꺼리는 반면, 비우량 기업의 발행 여건은 여전히 좋지 않아 전체적인 회사채 발행 시장이 크게 위축되고 있다. 2일 금융투자협회에 따르면 지난 7월 한 달간 발행된 회사채(ABS 제외)는 2조8,375억원으로 6월보다 24%나 줄어들었다. 올들어 처음으로 지난해 월평균보다 적은 수준으로, 만기상환 물량을 보충하는 정도에 불과하다. 올들어 회사채 발행실적은 2월의 8조1,262억원을 정점으로 계속 감소하는 추세다. 8월 발행전망도 그리 밝지 않다. 금투협에 따르면 8월 첫째주 회사채 발행 예정 물량은 6,335억원으로, 전주 계획 물량의 절반 수준에 그쳤다. 대한항공이 3,935억원, LG전자가 1,900억원, 우리파이낸셜이 500억원의 회사채를 발행할 계획이다. 금투협 관계자는 “본격적인 휴가시즌을 맞아 자금수요가 크게 줄었다”며 “그나마 A등급 이상 대기업들의 발행이 명맥을 유지하고 있다”고 설명했다. 회사채 발행 규모가 이처럼 크게 줄어들고 있는 것은 우량기업들의 경우 이미 상반기 중 필요한 자금을 확보했기 때문이다. 이들은 경기침체가 이어지면서 자금사정이 악화될 것이라는 우려로 서둘러 회사채를 발행했다. 반면 비우량 기업들의 회사채 발행은 여전히 어려워 전체적인 회사채 발행 실적도 감소할 수 밖에 없는 상황이다. 비우량 등급인 3년 만기 BBB-급 회사채 스프레드(3년물 국채 금리와의 차이)는 지난 7월말 7.49%포인트로 리먼브러더스 파산 직전인 지난해 8월(4.23%포인트)의 두 배에 육박할 정도다. 이에 비해 AA-급 스프레드는 1.42%포인트로 지난해 8월(1.34%포인트) 이전 수준을 유지하고 있다. 최석원 삼성증권 채권분석파트장은 “한계 기업들의 부실 우려가 여전히 높기 때문에 비우량 기업은 회사채 발행을 엄두도 내지 못하고 있다”며“우량기업의 경우도 자금을 미리 확보했고, 투자 수요는 적은 상황이라 회사채 발행의 필요를 느끼지 못한다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >